Избранное трейдера Сергей

Китай и США. Смертельные объятия

- 17 июля 2017, 22:02

- |

Программа Экономика на телеканале Крым-24.

Недавно Институт Международных финансов опубликовал статистику по закредитованности мировой экономики. Посчитаны все долги на планете Земля, государственные и частные. Они составили 217 триллионов долларов. Много это или мало? Для ответа на вопрос, возьмём мировой Валовый Внутренний Продукт и сравним его с размером долга. В результате получается 327%. Мировая экономика набрала обязательств в три раза больше, чем производит за год материальных благ.

Таким образом, нынешний мировой долг – это очень внушительная сумма. Более того, она растёт. Страны, которые нарастили займы за последний год – это США и Китай. Две экономики, которые неразрывно связаны друг с другом. США – это эталонное общество потребления, а Китай — страна производитель. Они находятся друг с другом в очень плотной связке.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 14 )

Сейчас на рынке только один покупатель это сами компании.

- 17 июля 2017, 18:24

- |

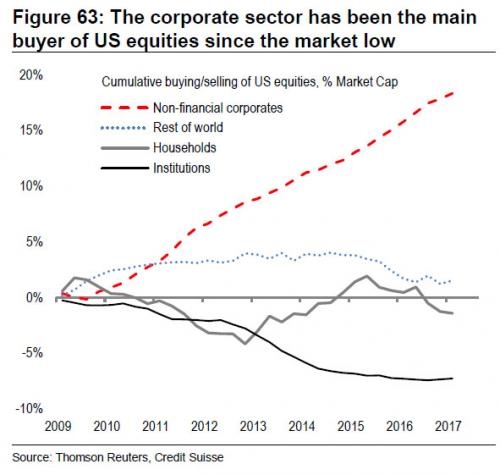

«Одной из главных особенной фондового рынка США с 2009 года стало, то, что нефинансовый корпоративный сектор выкупил 18% совокупного рыночного объема, в то время как все прочие участники продали 7% совокупного объема».

После финансового кризиса остался только один чистый покупатель — это сами компании, делающие обратный выкуп акций, пользуясь сверхдешевой кредитной ставкой ФРС и завышая при помощи этого как котировки акций, так и показатель прибыли в расчете на одну акцию. Многие набирали кредиты специально для этой задачи — вместо таких глупостей, как, к примеру, развитие бизнеса и запуск новых производств.

Домохозяйства США потихоньку сливают акции.

Телеканал РБК. Каким он останется в нашей памяти.

- 15 июля 2017, 03:52

- |

Совсем недавно Андрей Сапунов трудился ведущим телеканала РБК, а теперь посетил этот телеканал уже в роли эксперта.

Можно только порадоваться за Андрея. Он растет в профессиональном смысле. Это похвально.

Однако этот визит А.Сапунова навел меня на мысли о произошедшей в последние несколько лет существенной трансформации самого канала РБК.

И, мне кажется, что эта трансформация произошла не в лучшую сторону.

Раньше РБК-ТВ было гораздо интереснее смотреть. Он был «заточен на трейдеров».

Это был по-настоящему первый и единственный телеканал, посвященный фондовому рынку и экономике.

Но самое главное — на РБК работала сплоченная, дружная и креативная команда тех, кому было интересно то, чем они занимаются (во всяком случае это именно так выглядело со стороны зрителя).

У РБК сформировалась своя аудитория телезрителей, которая привыкла к определенному контенту.

( Читать дальше )

Йеллен обрадовала инвесторов в ОФЗ

- 13 июля 2017, 18:11

- |

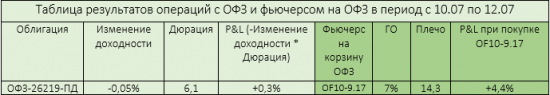

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

На текущей неделе заявление Джанет Йеллен о возможном пересмотре планов по повышению ставки удивило рынки облигаций: UST начали расти в цене, как и российские ОФЗ. Неожиданно плохая статистика по темпу инфляции в США даёт возможность ФРС сохранять реальную ставку на нейтральном уровне без повышения номинальной. Если ФРС 26 июля не поднимет ставку, это вызовет рост цены ОФЗ, так что при таком прогнозе выгодно было бы сейчас купить облигации Минфина. Следите за дальнейшими заявлениями представителей ФРС.

Рубль испытал большие проблемы во вторник, достигнув одного из самых высоких значений в 2017 году по отношению к доллару – 60,99.

Причиной послужили неожиданные новости об отрицательном сальдо счёта текущих операций во 2 квартале, которые заставили пересмотреть инвесторов взгляды насчёт стоимости рубля. Это немного повысило доходность по ОФЗ, но уже в среду рубль восстановился до значений, близких к 60, что положительно отразилось на цене облигаций Минфина. В будущем не ожидается укрепление рубля: избыток валютной ликвидности должен сокращаться, а поддержки со стороны цен на нефть ждать не приходится. В случае серьёзного удешевления рубля при прочих равных цена на ОФЗ может пойти вниз.

( Читать дальше )

Магнит - логично, что компания решила уделить больше внимания оптовому сегменту

- 07 июля 2017, 15:51

- |

Коммерсант пишет, что Магнит рассматривает возможности развития оптовых продаж. В настоящий момент компания планирует создать оптового дистрибутора и формирует ассортимент. К 2020 выручка от оптовых продаж должна достичь 150 млрд руб., а чистая прибыль — 6 млрд руб.

До недавнего времени доля оптового сегмента в консолидированной выручке Магнита составляла всего 0,5% (5,6 млрд руб.). Тем не менее в свете замедления роста выручки компании от продуктовой розницы, логично, что она решила уделить больше внимания оптовому сегменту.АТОН

Инвесторы отвернулись от российских долговых бумаг

- 06 июля 2017, 08:45

- |

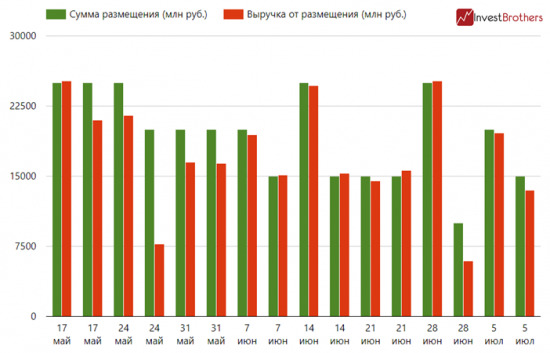

Спрос на российские ОФЗ со стороны институциональных инвесторов так и не может восстановиться до прежних показателей. Из двух сегодняшних аукционов, один стал провальным, и в последние месяцы это стало нормой.

С 17 мая Министерство финансов провело 16 аукционов по размещению государственных облигаций. Из них 7 прошли не так, как ожидали в ведомстве, то есть почти в половине случаев Минфину не удавалось выручить планируемую сумму.

Сегодня министерство провело два аукциона, на которых инвесторам предлагались 5-ти и 9-ти летние бумаги с постоянным доходом на сумму в 20 и 15 млрд рублей соответственно. Если на первом размещении спрос превысил предложение на 13,6 млрд рублей, то на втором лишь на 4,1 млрд. Таким образом, ведомству не удалось привлечь средства в полном объеме на приемлемых для него условиях. В общей сложности за сегодняшний день Минфин выручил 33,2 млрд рублей вместо 35 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал