SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Vitaly

WorldWide: Держатели долгов (США, Европа)

- 08 августа 2012, 10:05

- |

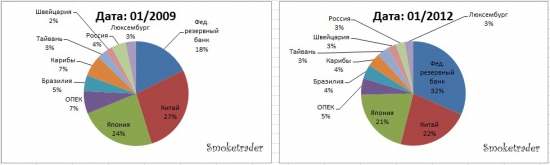

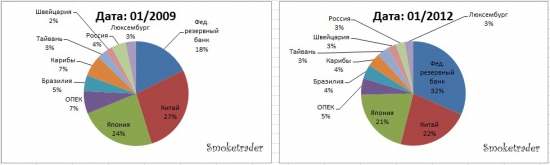

США:

Как я уже описывал ранее — структура госдолга несколько изменилась в США, где в лидеры вышел Фед.резерв.

По сравнению с 2009 годом долг на основных держателей вырос на 94,5%.

Федрезерв увеличил свою долю с 17,% до 31,6%; тогда как Китай и Япония снизили доли с 27,5% и 23,6% до 22,3% и 20,7% соответственно.

Скорее всего продолжится тенденция по росту доли Фед.резерва в долге.

Доля России выросла с 3% до 4% — мы входим в 10 крупнейших держателей.

Европа:

В данной таблице выбраны основные держатели долгов Греции, Италии, Испании, Португалии и Ирландии.

Выборка сделана из банков и страховых компаний.

( Читать дальше )

Как я уже описывал ранее — структура госдолга несколько изменилась в США, где в лидеры вышел Фед.резерв.

По сравнению с 2009 годом долг на основных держателей вырос на 94,5%.

Федрезерв увеличил свою долю с 17,% до 31,6%; тогда как Китай и Япония снизили доли с 27,5% и 23,6% до 22,3% и 20,7% соответственно.

Скорее всего продолжится тенденция по росту доли Фед.резерва в долге.

Доля России выросла с 3% до 4% — мы входим в 10 крупнейших держателей.

Европа:

В данной таблице выбраны основные держатели долгов Греции, Италии, Испании, Португалии и Ирландии.

Выборка сделана из банков и страховых компаний.

( Читать дальше )

- комментировать

- 47 | ★5

- Комментарии ( 18 )

Итоги дня: летняя жара высушит ликвидность

- 08 августа 2012, 01:02

- |

День начался с очередной остановки торгов – на этот раз в Токио. В общем-то, все не было так страшно как вчера в Испании, но тем не менее, это тенденция

Что бы хотелось выделить сегодня – это статистику и размещения. Но обо всем по порядку

RBA оставил без изменений ключевую ставку, видит инфляцию в ближайшие 2 года устойчивой.

Это знак того, что экономика Китая навряд ли будет далее сокращаться. Комитет решил взять время и подумать. Дилемма такова – рост внутри Австралии вызовет слабость на международном уровне

Подключилась Новая Зеландия, которая заявила, что при текущей цене киви есть пространство для понижения ставок

Статистика

Промпроизводство Италии хуже некуда – минус 1.4%M/M SA & -8.2%Y/Y против ожиданий. -1.0%M/M AND -6.5%Y/Y

( Читать дальше )

Что бы хотелось выделить сегодня – это статистику и размещения. Но обо всем по порядку

RBA оставил без изменений ключевую ставку, видит инфляцию в ближайшие 2 года устойчивой.

Это знак того, что экономика Китая навряд ли будет далее сокращаться. Комитет решил взять время и подумать. Дилемма такова – рост внутри Австралии вызовет слабость на международном уровне

Подключилась Новая Зеландия, которая заявила, что при текущей цене киви есть пространство для понижения ставок

Статистика

Промпроизводство Италии хуже некуда – минус 1.4%M/M SA & -8.2%Y/Y против ожиданий. -1.0%M/M AND -6.5%Y/Y

( Читать дальше )

На вершине

- 08 августа 2012, 00:58

- |

Второй день рост акций не подтверждается ростом высокодоходных облигаций. По правде говоря, они вообще даже падают.

Количество шортов в 2х самых крупных фондах на американские акции (SPY — на сипи, и QQQ — на Nasdaq) — на многолетних минимумах. (это снова к вопросу о том, что все, якобы, медведят). Интересно, что если в сипи еще какие-то шорты видать, то в QQQ шортов минимум с 2000 г. (помните, тот самый пузырь доткомов? а теперь второй).

( Читать дальше )

Количество шортов в 2х самых крупных фондах на американские акции (SPY — на сипи, и QQQ — на Nasdaq) — на многолетних минимумах. (это снова к вопросу о том, что все, якобы, медведят). Интересно, что если в сипи еще какие-то шорты видать, то в QQQ шортов минимум с 2000 г. (помните, тот самый пузырь доткомов? а теперь второй).

( Читать дальше )

Финансирование долга проблемных стран - вопрос практически решённый.

- 07 августа 2012, 23:31

- |

Если я не ошибаюсь и правильно прочитал, то кабинет министров Германии одобрил планы ЕЦБ по продолжению покупки бондов проблемных стран еврозоны. Я не смогу сказать где я это вычитал, за сегодня я пересмотрел кучу западных источников, поэтому правильность перевода и передачи информации пусть останется на моей совести. Этот факт подтверждает вчерашнее выступление официального представителя правительства Германии Георга Штрайтера, так что это не утка. И это уже сдвиг с мёртвой точки. Правда рынки этого ещё не прочувствовали.

Если я не ошибаюсь и правильно прочитал, то кабинет министров Германии одобрил планы ЕЦБ по продолжению покупки бондов проблемных стран еврозоны. Я не смогу сказать где я это вычитал, за сегодня я пересмотрел кучу западных источников, поэтому правильность перевода и передачи информации пусть останется на моей совести. Этот факт подтверждает вчерашнее выступление официального представителя правительства Германии Георга Штрайтера, так что это не утка. И это уже сдвиг с мёртвой точки. Правда рынки этого ещё не прочувствовали.( Читать дальше )

Резиновая экономика. Почему рост ликвидности не вызывает роста цен на фондовые индексы.

- 07 августа 2012, 15:32

- |

Здесь я постараюсь выразить свое мнение, которого придерживаюсь на данный момент, по вопросу — почему увеличение денежной ликвидности последних лет в экономике не влечет столь же существенного роста фондовых котировок.

Кратко, суть моей мысли в том, что деньги идут в развитие той части экономики, которая не представлена и слабо связана с фондовым рынком.

Фундаментально, печатание центробанками денежной массы, многими экономическими наблюдателями, справедливо, воспринимается как причина роста цен фондовых, сырьевых и долговых активов. Но отсутствие практического подтверждения данного логического умозаключения вызывает у большинства глубокие недоумения. Недоумения выражаются в неуверенности, нервозности, недоверчивости, частых паниках. Это отражается во всем, не исключая и котировки индексов.

И правда, сниженные на протяжении нескольких лет, почти до предела, кредитные ставки означает то, что как из трубы в экономику льется непрерывный поток новых денег. По идее, подобно закону Архимеда, уровень ликвидности в бассейне мировой экономики за это время должен был заметно повыситься. Отнюдь, поток вливается, поверхность вскипает от волн, а уровень колеблется относительно прежних показателей. Индексы стоят на месте, цены на нефть, золото движутся в основном эмоциональными факторами и ожиданиями, но по сути их существенный рост, адекватный производимым вливаниям, не наблюдается.

( Читать дальше )

Кратко, суть моей мысли в том, что деньги идут в развитие той части экономики, которая не представлена и слабо связана с фондовым рынком.

Фундаментально, печатание центробанками денежной массы, многими экономическими наблюдателями, справедливо, воспринимается как причина роста цен фондовых, сырьевых и долговых активов. Но отсутствие практического подтверждения данного логического умозаключения вызывает у большинства глубокие недоумения. Недоумения выражаются в неуверенности, нервозности, недоверчивости, частых паниках. Это отражается во всем, не исключая и котировки индексов.

И правда, сниженные на протяжении нескольких лет, почти до предела, кредитные ставки означает то, что как из трубы в экономику льется непрерывный поток новых денег. По идее, подобно закону Архимеда, уровень ликвидности в бассейне мировой экономики за это время должен был заметно повыситься. Отнюдь, поток вливается, поверхность вскипает от волн, а уровень колеблется относительно прежних показателей. Индексы стоят на месте, цены на нефть, золото движутся в основном эмоциональными факторами и ожиданиями, но по сути их существенный рост, адекватный производимым вливаниям, не наблюдается.

( Читать дальше )

Денежный рынок: 7 августа 2012 (ЦБР "пересаживает народ" в "неделю")

- 07 августа 2012, 14:34

- |

Ставки денежного рынка.

Свопы:

USD_TODTOM — открытие 5,38% — затем «пик» в районе 5,83% и снижение в район 5,38-5,61%.

EUR_TODTOM — открытие 5,6%, также в районе 13:00 уперлись в «потолок» 6,25, и сейчас «стоят» в районе 5,97%. Под конец торгов (15:00) можно ожидать рост волатильности.

МБК: 5,5-6%

РЕПО: 5,7-5,9%

ЦБР.

Сегодня ЦБР проводит 2 аукциона, и явным «желанием» сделать акцент на 7-дневное РЕПО:

Лимит на овернайт — 80 млрд.

Лимит на недельное РЕПО — 1,140 трлн.

Естественно, такой низкий лимит на «овере» «пересадил» участников из короткого РЕПО в длинное.

Честно говоря, не хотелось бы, чтобы ЦБР так «жестко пересаживал», но пока выхода иного у Банка России нет, т.к. участки рынка не хотят по «собственной инициативе» брать более длинные деньги.

( Читать дальше )

Свопы:

USD_TODTOM — открытие 5,38% — затем «пик» в районе 5,83% и снижение в район 5,38-5,61%.

EUR_TODTOM — открытие 5,6%, также в районе 13:00 уперлись в «потолок» 6,25, и сейчас «стоят» в районе 5,97%. Под конец торгов (15:00) можно ожидать рост волатильности.

МБК: 5,5-6%

РЕПО: 5,7-5,9%

ЦБР.

Сегодня ЦБР проводит 2 аукциона, и явным «желанием» сделать акцент на 7-дневное РЕПО:

Лимит на овернайт — 80 млрд.

Лимит на недельное РЕПО — 1,140 трлн.

Естественно, такой низкий лимит на «овере» «пересадил» участников из короткого РЕПО в длинное.

Честно говоря, не хотелось бы, чтобы ЦБР так «жестко пересаживал», но пока выхода иного у Банка России нет, т.к. участки рынка не хотят по «собственной инициативе» брать более длинные деньги.

( Читать дальше )

Грааль (на примере fRTS) - простой алгоритм прибыльной торговли

- 04 августа 2012, 12:54

- |

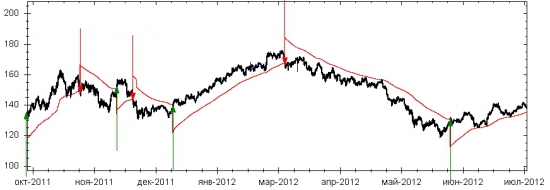

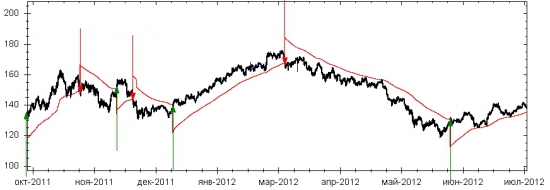

Последнее время многие хвастаются своими граалями, показывая как грамотно их алгоритм купил/продал, в то время как большинство зависло в шортах, сделав ставку на продолжение сниженя как недавно, и т.п., но мало кто раскрывает сам алгоритм, объясняя его логику и нюансы.

Решил тоже похвастаться своим аглоритмом, раскрыв некоторые подробности.

За основу был взят давно известный алгоритм «Индикатор тренда на основе прорыва динамического ценового канала»

http://www.quotetracker.com/help/russ_modern_trading_4_24_28.pdf

Работает он просто, принцип хорошо понятен на графике:

( Читать дальше )

Решил тоже похвастаться своим аглоритмом, раскрыв некоторые подробности.

За основу был взят давно известный алгоритм «Индикатор тренда на основе прорыва динамического ценового канала»

http://www.quotetracker.com/help/russ_modern_trading_4_24_28.pdf

Работает он просто, принцип хорошо понятен на графике:

( Читать дальше )

По следам квартальной отчетности банкстеров...

- 26 июля 2012, 23:54

- |

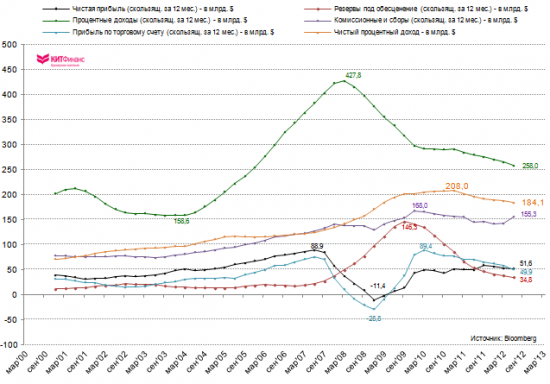

Сезон корпоративной отчетности в США набирает обороты, но представители большой американской шестерки “банкстеров” (производное от “банк” и “гангстер”) – JPMorgan, Citigroup, Goldman Sachs, Morgan Stanley, Wells Fargo и Bank of America – уже успели представить свои финансовые результаты за второй квартал 2012 г.

Опубликованные цифры подтвердили наличие негативных тенденций и структурных проблем в рядах крупнейших банков главной экономики мира.

С начала 2010 г. банкстеры удерживают чистую прибыль во многом за счет высвобождения резервов под обесценение активов, чистых процентных доходов, снижения эффективной налоговой ставки и роста доходов от взимаемых комиссионных и сборов за проведение различного рода операций (по отдельным банкам за счет их консолидации и слияний в 2008 г.). Совокупные процентные доходы и прибыль от совершения торговых операций на финансовых рынках достаточно сильно сокращаются.

( Читать дальше )

Опубликованные цифры подтвердили наличие негативных тенденций и структурных проблем в рядах крупнейших банков главной экономики мира.

С начала 2010 г. банкстеры удерживают чистую прибыль во многом за счет высвобождения резервов под обесценение активов, чистых процентных доходов, снижения эффективной налоговой ставки и роста доходов от взимаемых комиссионных и сборов за проведение различного рода операций (по отдельным банкам за счет их консолидации и слияний в 2008 г.). Совокупные процентные доходы и прибыль от совершения торговых операций на финансовых рынках достаточно сильно сокращаются.

( Читать дальше )

СРОЧНО. Egan Jones наделило Италию "мусорным" рейтингом

- 25 июля 2012, 22:31

- |

Независимое рейтинговое агентство Egan Jones сегодня понизило суверенный долговой рейтинг Италии от В+ до ССС+ с «негативными» перспективами. Решение было обусловлено показателями стоимости обслуживания госдолга страны на фоне роста доходности 10-летних облигаций до 6,5%.

«Италия и региональные правительства должны пролонгировать выплаты приблизительно в Е183 млрд. в 2012 году и Е214 млрд. в 2013-м, а без внешнего вмешательства рост доходности гособлигаций ограничит доступ страны к финансированию», — говорится в официальном заявлении.

Агентство сомневается, что страна сможет выбраться из финансового кризиса. «Италия не сможет финансировать свой долг, если экономика еврозоны падет. Соотношение долга к ВВП продолжит расти, что окажет давление на государство», — убеждены в Egan Jones.

http://www.akmos.ru/analytics/news/egan_jones_nadelilo_italiyu_musornym_reytingom/

«Италия и региональные правительства должны пролонгировать выплаты приблизительно в Е183 млрд. в 2012 году и Е214 млрд. в 2013-м, а без внешнего вмешательства рост доходности гособлигаций ограничит доступ страны к финансированию», — говорится в официальном заявлении.

Агентство сомневается, что страна сможет выбраться из финансового кризиса. «Италия не сможет финансировать свой долг, если экономика еврозоны падет. Соотношение долга к ВВП продолжит расти, что окажет давление на государство», — убеждены в Egan Jones.

http://www.akmos.ru/analytics/news/egan_jones_nadelilo_italiyu_musornym_reytingom/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал