Избранное трейдера Teapottrader

Настольная книга инвестора.

- 02 марта 2016, 15:00

- |

- комментировать

- 2.9К | ★1

- Комментарии ( 3 )

проект пенсионер 2030

- 01 марта 2016, 22:13

- |

Мне 26, работаю с лет 16 где-то. Официально только фастфуд Теремок, да халдей в Кофемании, то есть пенсия у меня как честности у наших депутатов. Торгую со школы, первый опыт на бирже получил с подарка 100ни акций непомню чего, потом Альпари, Форекс4you, Нефтепромбанк( к последнему никаких претензий, до переезда их дилинга в оффшор), Открытие.

Опционы не осилил(гуманитарий я), хотел срубить бабла на фьючах( все таки прелести плечей и торговля на всю котлету, это от форекса осталось....) Но вот я проэволюционировал до стадии «акции». Всем можно тут хвастаться, а мне почему нельзя?)) Дисциплина, система… Это не мое, у меня хорошая зарплата относительно Россиян, но небольшая относительно Москвы. На мамбу загрузил 30тыс. План? Смотрю самый большой процент который дает банк на депозит и умножаю на 2. В среднем 25% годовых. На 30 тысячах это копейки, на миллионе это заниженный таз без кредита, я не ущемляю себя в тратах, трачу на еду хорошую, одежду, такси. Пополнение по 10 тысяч в месяц.

Пока не сообразил в какой форме делать отчетность. Как торгую? Смотрю график, на ней две средних и все. Все что упало без веской причины и новостей (покупка) поднялось на пару процентов(продажа) загрузка депозита до 60% остальное кеш для уменьшения средней закупочной(усреднялово)

Итог февраля: 30 000 тыс на счете +2.2% = 30 660 руб.

буду рад в адекватном совете, сколько желательная доходность в месяц, дабы хотя быть в ноль или микро минус, относительно курса рубля. Валюту буду брать по 30 долларов и 20 евро независимо от курса( не прибыли ради, а внукам для)

Следующий отчет в конце марта

Трейдинг из Майами на Российском рынке.

- 01 марта 2016, 19:09

- |

За 4 месяца я удвоил счёт, перевёл удвоенную половину в доллары.

Сбербанк скажу я вам — дерьмовый брокер. Стоимость его комиссий не маленькая, дурацкая система защиты и ВНИМАНИЕ! Сбер не имеет выхода на спотовый валютный рынок! Бля!!! я в шоке! Они это только планируют это в 2016 году и не факт, что это будет. Поэтому валюту мне приходилось покупать через интернет банкинг со спредом как в обычном обменнике на 2 рубля дороже спота!

( Читать дальше )

инвестируйте в Россию!

- 28 февраля 2016, 14:09

- |

Экономисты Bank of America Merrill Lynch при инвестировании в развивающиеся рынки советуют отдавать приоритет долгосрочным вложениям в Россию и Индию. По мнению аналитиков американского банка, активы развивающихся стран сохранят волатильность, пока ситуация в мире не станет более спокойной. «Мы сохраняем прогноз роста ВВП развивающихся рынков на 4,6% в 2016 году. Однако мы ухудшаем прогноз для развивающихся стран без учета Китая на 10 базисных пунктов – до 3%», — сказано в обзоре экономистов. «Мы предпочитаем делать долгосрочные вложения в долговые рынки России и Индии. Если рассматривать вложения в валюты развивающихся стран, мы выбираем страны-производители», — отмечают в банке. Они конкретизируют свои рекомендации, советуя инвестировать в различные проекты в России на начальных этапах их реализации. Они также советуют открывать долгосрочные позиции по облигациям Индии.

Ранее Минфин РФ предлагал Bank of America Merrill Lynch поучаствовать в организации выпуска евробондов РФ. Пока неизвестно, как ответит банк на эту инициативу. Напомним, американские власти на этой неделе настоятельно рекомендовали американским банкам не участвовать в организации размещения российских евробондов. Такие действия якобы будут противоречить внешней политике США по поддержанию санкций в отношении России. В ответ российский министр финансов Антон Силуанов заявил в пятницу, что Россия сможет в текущем году занять на внешних рынках 3 миллиарда долларов одним траншем, причем размещение бондов состоится даже без участия американских банков.

Акции ОАК (iАвиастК) вырастут в 10 раз

- 28 февраля 2016, 13:54

- |

1. В этом секторе экономики произошло важнейшее событие: впервые происходит допэмиссия акций ОДК по независимой оценке, а не заниженной стоимости активов, как было всегда. Независимая оценка оказалась в 7 раз выше номинала, в случае ОАК — это было бы в 10 раз выше текущих котировок (номинал акции ОАК равен 0,86 руб)

ria.ru/economy/20160224/1379690020.html#ixzz41FzcadDv

2. ВЭБ — владелец 5,6% акций ОАК, на данный момент испытывает серьёзные трудности и вынужден распродавать активы. Акции ОАК он приобретал в 2010 году по 1,05 руб и чтобы выйти в безубыток с учётом инфляции и курсовых разниц должен продать свой пакет в несколько раз дороже. В покупателях недостатка не будет: Ростех, Росимущество, Сбербанк или стратег по аналогии с Вертолётами России. ОАК уже является прибыльной и два года выплачивает возрастающие дивиденды.

3. Стоимость активов корпорации не пересматривалась долгое время и занижена во много раз: по балансу вся недвижимость оценивается в 62 млрд руб, хотя один только участок в Москве 100 Га стоит дороже. Всех производственных площадей в корпорации сейчас больше, чем у Боинга, Аэрбаса и Эмбрайера с Бомбардье вместе взятых:

( Читать дальше )

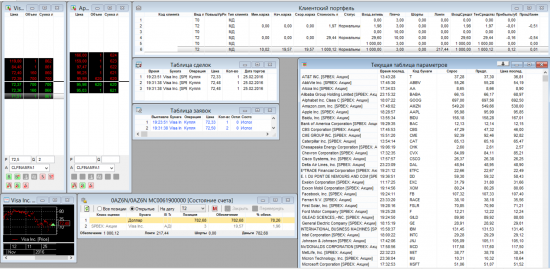

Покупка американских акций на питерской бирже первый раз

- 26 февраля 2016, 10:26

- |

Приветствую.

Вчера купил первый раз в жизни американские акции.

В принципе перевести деньги на санкт-петербургскую биржу не слишком сложно.

Перевел с Фортса 80 000 руб. на валютную секцию ММВБ, заняло по времени около часа.

Купил на валютной секции 1 контракт USD_TOD.

На следующий день у меня на счету 1000 $, сегодня –покупаешь, доллары на счету – завтра.

Перевел 1000 $ с валютной секции ММВБ на питерскую биржу.

Торговля американскими акциями почти ничем не отличается от торговли акциями на ММВБ через обычный квик.

Можно смотреть портфель акций в долларах или рублях, у меня в $.

Стакан вроде нормальный, спред небольшой, маркетмейкеры стоят плотно.

( Читать дальше )

2502 одной строкой.

- 25 февраля 2016, 18:03

- |

8 марта в Казахстане откроется первый McDonald's.

Запасы природного газа обнаружены на западе черноморского побережья Турции. В ближайшее время ожидается официальное заявление властей по этому поводу.

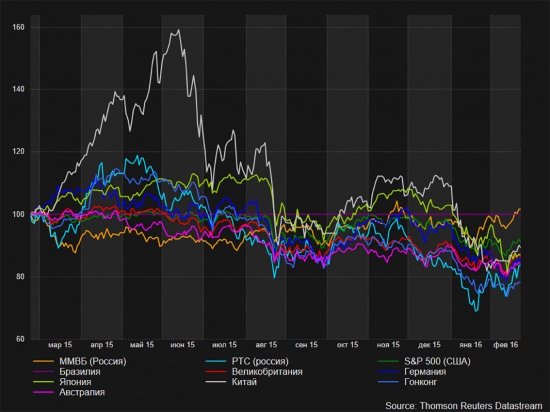

Основные фондовые индексы за год (индекс, февраль 2015=100). ММВБ держится в нулях.

Звезда сланцевого бума в США Сhesapeake получила гигантский убыток в 2015г. Количество буровых установок Chesapeake упало с 67 до 14, но добыча даже увеличилась.

Wells Fargo & Co. списал 1,2 млрд долларов в резерв на потенциальные убытки, связанные с кредитами нефтегазовой отрасли.

Росавтобанк не проводит финансовые операции.

Офшорные должники российских банков пошли на дефолт.

Просрочка выросла на 200 млрд всего за месяц.

( Читать дальше )

Вернуть убытки по операциям на фондовом рынке и получить инвестиционный вычет можно одновременно

- 25 февраля 2016, 11:49

- |

Коллеги, добрый день.

Ко мне на днях поступил вопрос, а можно ли вместе за один год вернуть убытки, полученные по операциям с ценными бумагами, и получить ИИС (инвестиционный вычет). Да, можно. Это очень просто и легко сделать.

Напомню, что для того, чтобы вернуть убытки (получить вычет по операциям с ценными бумагами или ФИССами) надо обязательно иметь доход, полученный от продажи ценных бумаг или ФИССов. А для получения инвестиционного вычета надо просто иметь доход, который облагается НДФЛ по ставке 13%.

Я покажу на примере:

Вы в 2014 году получили убыток от операций с ценными бумагами в размере 450 000 рублей. В 2015 году у вас была прибыль в сумме 1 560 000 рублей, с которой ваш брокер удержал и заплатил в бюджет подоходный налог. Кроме того, вы в 2015 году открыли ИИС и положили на него 400 000 рублей.

Вы вправе:

1) Вернуть часть полученного убытка за 2014 год — это сумма 13% от 450 000 рублей.

2) Вернуть 13% от 400 000 рублей. Вам “хватает” вашего дохода за 2015 год, чтобы получить вычет по двум направлениям. Понимаете меня? И для этого вам надо сделать всего одну налоговую декларацию 3-НДФЛ за 2015 год.

( Читать дальше )

Облигации

- 24 февраля 2016, 11:47

- |

Фильм о трейдерах.

- 23 февраля 2016, 00:54

- |

Я не знаю чо там как фильм. Сам первый раз смотрю. Но вроде о трейдерах. Так сказать конкурент священного фильма о трейдерах «Тюремная биржа» 1987 г. Смотрим. Have fun

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал