Избранное трейдера Teapottrader

50 Дней до поездки к Баффету, или почему долгосрочным инвесторам надо переходить с отрубей на пиво

- 11 марта 2016, 15:55

- |

Предыдущие записи цикла:

Часть 1

Часть 2

Продолжаем обратный отсчет поездки к Баффету! Осталось 50 дней !

Идя навстречу годовому собранию акционеров, решил заступить на трудовую ударную вахту и взять на себя повышенные капиталистические обязательства публиковать мысли по долгосрочным инвестициям.

Но сначала, то, что в английском называется «housekeeping». Как только что выяснилось эмпирическим путем, упоминание имени Александра Шадрина всуе на этом ресурсе ведет к забану на три дня.

Поэтому, сделав выводы, обещаю больше не упоминать фамилии Шадрин вообще.

Будет просто кукла Александр, которая станет моим верным другом в планируемой поездке в солнечную Омаху. По окончании поездки, кукла будет акционирована на этом ресурсе, если разрешит Тимофей конечно.

( Читать дальше )

- комментировать

- 1К | ★10

- Комментарии ( 20 )

Хочу обратить внимание на человека, который предсказал хай по доллару

- 11 марта 2016, 13:35

- |

Вот тут человек привел разумные аргументы в пользу достижения рублем максимума. С тех пор упали уже на >12 рублей.

kbrobot.ru ну что, когда в лонг встаем?:)

Полезные сайты, которыми я пользуюсь

- 10 марта 2016, 13:11

- |

Много вопросов поступает в личку, по поводу сайтов, которыми пользуюсь, выкладываю список самых используемых сайтов.

Сайты для просмотра графиков:

http://finviz.com — Хороший графический скринер акций + просмотр графиков

http://chartmill.com/stockscreener.php — Просто просмотр графиков, не путать со сканером акций как финвиз.

http://stocksinplay.ru - Хороший графический скринер акций + просмотр графиков

http://www.forexpf.ru/chart/rts - РТС онлайн

http://bigcharts.com - Просто просмотр графиков, не путать со сканером акций как финвиз.

http://stockcharts.com - Просто просмотр графиков, не путать со сканером акций как финвиз.

А ТАК ЖЕ ЕСТЬ ПОДБРОНЫЙ ПОСТ С КАРТИНКАМИ ПРО САЙТЫ С ГРАФИКАМИ

( Читать дальше )

Курс по фин. анализу: анализ отчетности, отчет о прибылях и убытках

- 09 марта 2016, 16:07

- |

Отчет о прибылях и убытках. Часть 1.

С праздником милые дамы !

- 08 марта 2016, 16:07

- |

Чтобы заработать благ для любимых дам, мужчине стоит очень стараться в своих инвестициях и долго медитировать над своим портфелем, что я в очередной раз и делаю )

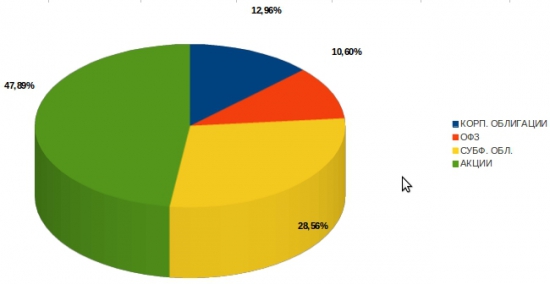

Похоже сейчас открывается замечательная возможность «перетряхнуть» содержимое инвестиционных портфелей: Скорее всего рынок акций продолжит рост в краткосрочной перспективе и это позволит продать неинтересные акции по интересным ценам. Освободившиеся средства можно разместить в инструменты с фиксированной доходностью. Пока смотрю на суб.федеральные облигации, которые сейчас предлагают доходность 10-12% и и накопительные счета в надежных банках под 5-7% годовых. После коррекции рынка, можно опять войти в акции, но другие — с более привлекательными дивидендными перспективами. Это позволит сохранить достойную среднесрочную доходность по портфелю, т.к. заработав десятки процентов на росте акций, можно и зафиксировать доход на невысоком уровне до ближайшей коррекции ММВБ ниже 200-дневной скользящей средней. А потом опять войти в акции. И так повторять много раз. Такая тактика.

Фиксирую распределение между ценными бумагами в портфеле на 07.03.2016 :

( Читать дальше )

ИИС: итоги года

- 07 марта 2016, 18:47

- |

Прошел год с тех пор, как я открыл ИИС. Пришло время подвести итоги. Данный счет открывался с целью инвестирования на очень долгий срок, так сказать долгосрочные накопления на пенсию :) Ожидаемая доходность — средний банковский депозит в топ 10 банках*2.

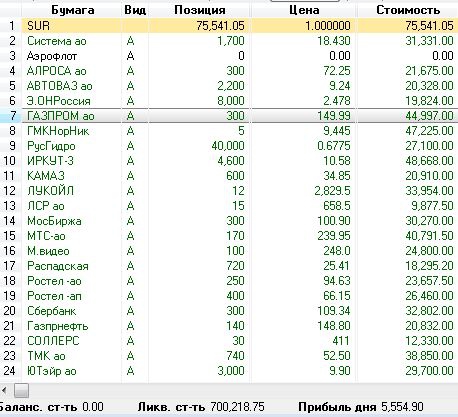

Счет открыл в феврале 2015. Денежные средства вносились равномерно в течении 2015 года по 100000р, и в начале 2016 года еще 200000р. Общая сумма внесеная на счет на сегодняшний день составляет 600000р. В данный момент портфель выглядит так:

Общая стоимость портфеля на сегодняшний день 700000р, что соответствует средней доходности 25% годовых. не считая дивидендов и ожидаемого поступления вычета в размере 52000р от государства.

В принципе пока цели выдерживаются.

Данный пост опубликовал с целью поделиться успехами и принять здоровую критику.

Бесплатный качественный курс финансового анализа ч.1

- 06 марта 2016, 23:02

- |

Хороший курс для анализа финансовых показателей публичных акций. Подойдет для оценки дешевых акций, малой и средней капитализации. Курс состоит из нескольких частей. Предлагаем вам ознакомиться с первой частью.

Если вы хотите воспользоваться русским переводом пожалуйста на видео нажмите на settings, далее Subtitles/CC, далее нажимаете на English(auto-generated), далее Auto-translate и выбираете нужный язык. Выложили пару частей, если понравится то тут все остальные из первой части.

( Читать дальше )

Interactive Brokers — самый популярный брокер у российских инвесторов и трейдеров.

- 05 марта 2016, 20:09

- |

Interactive Brokers — самый популярный брокер у российских инвесторов и трейдеров. Основан в 1977 году, капитал более 5$ млрд. Имеет кредитный рейтинг ВВВ+ от S&P и высокие оценки журнала Barron`s. Единственный американский брокер, имеющий сайт на русском языке и русскоязычную поддержку. Предоставляет доступ на биржи 24 стран. Минимальная сумма для открытия счета в Interactive Brokers 10 000$ (3 000$ если возраст не более 25 лет).

Веб-форма для открытия счета доступна на сайте на русском языке, перевод документов на английский язык не требуется. Два вида комиссий за сделку — фиксированная (fixed) и плавающая (tiered) в зависимости от объемов торговли. Фиксированная комиссия за покупку акций или ETF на американской бирже 0,005$ за акцию, но не меньше 1$ за одну сделку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал