Избранное трейдера Винету Карабасович Монетка

ЦБ: спекулянты, давай досвидание

- 10 июля 2016, 14:20

- |

www.cbr.ru/analytics/ppc/pres_30062016.pdf

www.cbr.ru/analytics/ppc/report_30062016.pdf

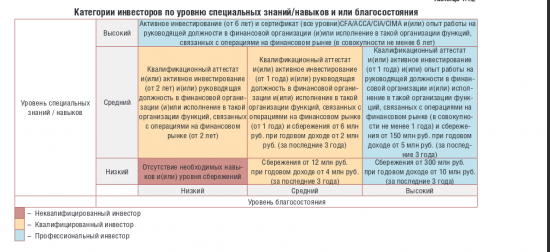

Требования к неквалифицированны, квалифицированный, профессиональный инвестор:

«Неквалифицированные инвесторы Только наиболее простые и наименее риско-ванные финансовые инструменты, перечень ко-торых определен на законодательном уровне. Кроме того, для снижения рисков инвестирова-ния на финансовом рынке представляется целесообразным предусмотреть запрет инвестиционным компаниям совершать в интересах данной категории инвесторов необеспеченные сделки (запрет на предоставление обеспечения). Вместе с тем на практике могут возникнуть случаи, когда клиент финансовой организации, формально не подходящий под критерии «квалифицированного инвестора» или «профессионального инвестора», имеет желание приобрести финансовый инструмент, несмотря на рискованность соответствующего вложения. В указанном случае клиенту будет необходимо определить наиболее подходящую емуинвестиционную стратегию (набор финансовых инструментов) через независимого финансового советника, что позволит избежать непредвиденных убытков, связанных с возможным непониманием рисков инвестирования в сложные финансовые инструменты. Таким образом, с учетом текущей ситуации, сформировавшейся на финансовом рынке, перспективным видится внедрение нового института – независимого финансового советника, заинтересованного в выборе оптимальной для клиента инвестиционной стратегии. Финансовый советник может быть как юридическим лицом, так и индивидуальным предпринимателем, при этом он должен быть членом СРО в сфере финансового рынка. Также для предотвращения конфликта интересов финансового советника представляется целесообразным предусмотреть, что финансовый советник, предоставляющий услуги данной категории лиц, должен быть независимым либо принять меры, направленные на исключение конфликта интересов соответствующего подразделения. В случае если клиент финансовой организации – неквалифицированный инвестор использует услуги независимого финансового советника в соответствии с заключенным договором и следует исключительно его официальным рекомендациям либо пользуется услугами индивидуального доверительного управления, то в определенных случаях такой клиент может быть признан финансовой организацией квалифицированным инвестором (квалифицированный инвестор по признанию).»

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 148 )

Как я арендовал рабочее место в офисе. Очень недолго.

- 27 июня 2016, 23:38

- |

Возможно мой опыт будет кому-то интересен, а кому-то и поможет избежать моей ошибки. Букв получилось много, кому лень читать, можно сразу переходить к заключению. Имен, названий и дислокаций называть не буду, ибо мир трейдинга тесен, да и незачем людям посылать негатива в карму, тем более закончилось для меня все хорошо. А получилось все так:

Решил я арендовать рабочее место или офис для трейдинга в Балашихе, так чтобы недалеко от дома, сделал соответствующий топик на Smart-lab, но результата, как и ожидалось не последовало, троллить замкадье особо не стали, и то хорошо). Офисы рядом с домом не особо подходили, или дореволюционные развалины с рваным линолеумом и грязными стеклами, или неадекватный прайс для одного человека, да еще и без кондиционера. Рассматривал даже помещение в ТЦ в своем доме, и тут ситуация поразительная, достойная отдельного поста, дом наш, так же как и ТЦ сдан уже почти 5 лет как, но 3/4 площадей до сих пор пустуют, но люди упорно не снижают аренду, даже на 100р/м.

( Читать дальше )

Маржинальная торговля и иммунитет к Margin Call.

- 19 июня 2016, 14:08

- |

Доброе.

Важно получать прибыль от своих действий, в противном случае если позиция убыточна, лучше потерять немного, быстро и сразу, чем терять много и долго – проверено временем. Это наверно будет четвертая редакция систематизации собственных мыслей и наблюдений за последние пять лет, и как следствие собственных правил.

Данный пост будет больше относиться к интрадэям и спекулянтам, которые строят свою торговлю на использовании плечей на рынке акций московской биржи. Когда получив и вовремя не закрыв большой убыток, уже становится трудно с ним расстаться, лелея надежды выйти в прибыль, что в свою очередь создает избирательное мышление в дальнейшем — в направлении собственной позиции. Что же ждет при таком сценарии развития событий?

Кто не вышел из убыточной позиции по любым причинам — усреднение, глупость, тильт, обязан бороться за свой счет. Надо точно знать УДС, так как если УДС будет меньше 0, брокер принудительно закроет маржинальные позиции, восстановив УДС к 1,0 при этом убыток будет примерно около 60 % от счета.

Все стратегии удержания маржинальной убыточной позиции, кроме фиксации убытков сразу (стоп) или выход практически в безубыток при тесте цены пробитой поддержки или сопротивления (это более рискованно, так как цена часто делает сквиз без возврата и начинает долго торговаться в сниженном диапазоне) при не выполнении собственных условий прибыльного входа, будут крайне рискованные и имеют крайне малую вероятность вывода позиции в прибыль. Очень трудно спрогнозировать лоу или хай цены с разворотом во времени, и это время, совместно с комиссией брокера будет каждый день уничтожать депо.

Возможности заработать всегда есть и будут, которые доступны лишь свободному от убытков депо и разуму.

Набрать большую убыточную маржинальную позу можно торгуя в противоход тренду, ловя разворот, то есть без подтверждения разворота на графике цены. Ведь во втором случае торгуют отстоявшийся уровень цены и движение от него, и в большинстве случаев стоп находится в месте входа, что практически выход в безубыток. А вот ловлей ножей, или торговлей против движения цены, загоняют себя в большие убытки, и стоп уже несет существенный %-ый убыток. Торговать против движения цены целесообразнее в боковике, в противном случае результат этого движения будет уже в будущем и остается только догадываться где будет остановка. Торгуя по движению цены приходится выжидать, но торгуете уже настоящее – результат предыдущих проторговок.

У всех разные стратегии спекуляций. Кто-то торгует при отбое цены от кого-то уровня, где шла проторговка, кто-то ловит разворот, торгуя в противоход движению цены. Обе стратегии имеют место быть, и обе дают прибыль, важно ограничение убытков. Убытки в обоих случаях спекуляций естественная часть торговли. И это надо принять как должное. А вот соотношение прибыльных и убыточных сделок и величина стоп-профит дает счету либо расти, либо уменьшаться.

УДС — Уровень достаточности средств

= (Стоимость Портфеля — Мин. Маржа) / (Нач. Маржа – Мин. Маржа).

На счете без открытых позиций УДС = 9,99.

УДС < 1 – Ситуация движется в сторону принудительного закрытия позиций Клиента;

УДС < 0 –После наступления этого события Брокер обязан произвести принудительное закрытие позиций Клиента.

Если по счету УДС уже 0,2, надо начинать скидывать лоты и быть готовым к еще большим скидкам для положительного УДС. Если счет не большой и есть средства на доливку этим необходимо воспользоваться, так можно сократить плечи, восстановить УДС, тем самым уменьшить ежедневную комиссию. Но на высвободившиеся плечи торговать не рекомендуется, так как очень большое психологическое давление. Надо ждать. И это будет борьба за выживание собственного счета, над которым идет эксперимент (по-другому это сложно назвать), но если так идет борьба за счет из заемных средств или средств под управлением, то надо остановиться и кардинально пересмотреть свою торговлю. Также загонял в просадку для эксперимента свой счет, и при УДС ниже 0,2 расставлял стопы, так как могут быть мощные проливы или отсутствие у монитора или техническое ограничение доступа к торговле (сбой компьютера и программ, интернет, электричество). Но стопы нужно корректировать каждый день, так как счет уменьшается из-за убытков (комиссия ежедневная с плеч), уменьшается УДС и стопы надо корректировать и ставить до отмены.

Всё это крайне запущенное состояние убыточной позиции. В действительности для прибыльной торговли допускать пике депо, с одной только надеждой на возврат цены, не допускается. Вход всегда выполняется по собственным выработанным правилам, как и выход. Надо быть готовым к любому сценарию развития событий, зависать — тильтовать не следует. И если цена идет против позиции, надо признать ошибку сразу и избавиться от убытка, когда он ещё мал. И если УДС набранных плечей — чуть больше 1,0, то фикс убытка будет на несколько сотых УДС ниже (был УДС 1,05 – фиксация на УДС 1,02), и это несколько % убытка по счету. Если всегда у монитора, то закрывать можно руками, но это крайне опасно (технический сбой оборудования – это отсутствие контроля), а так и если удаляетесь – стоп и тейк-профит до отмены. Десятки раз наблюдал, как цена, пробивая поддержку или сопротивление стремительно двигалась против позы и после усреднения (улучшения средней) цена, произведя коррекцию к движению подходила к средней (БУ), и именно фиксация там позволяла избежать больших убытков при возобновлении движения цены против позиции. Эта стратегия выхода из убытков намного рискованнее, чем стоп-лосс, но позволяет выйти с меньшими убытками, конечно с вероятностью 50/50, вместо фиксированного убытка по стопу, что является повышенным риском.

Усреднение – это гадание и растянутое во времени действие, подвергающее риску ещё большие суммы с дополнительными убытками от снижения цены, комиссии с оборота и комиссии с маржи. При этом нужно помнить, что при усреднении цена уже намного ниже средней цены позиции, а это уже большие убытки, намного больше убытка обычного стопа. Нужно крыть убытки сразу. И трудиться над правильностью входов и выходов, анализируя сделки – повышая опыт и средства в управлении.

Убытки необходимо закрывать сразу, а при усреднении, очень часто цена делает откат и доходит до средней цены (искушая, и вселяя надежду на выход в прибыль), давая умным (признавшим сразу свою ошибку) возможность выйти в 0 или с минимальным убытком, но если это не сделать, то результат будет очевиден – это слив части счета… Отсюда можно сделать вывод, что менее рискованно пересиживать просадки цены инвесторам, которые находятся в лонгах и только на свои средства. Конечно, это тоже под большим вопросом и выдерживают ли из них многие. Инвесторам маржин колл не грозит, но грозит многократное обесценивание бумаги, где играет фактор времени и политика эмитента. Держать убыточные позиции с плечами в шортах или в лонгах — это очень большой риск, и в большинстве случаев эти убытки направлены на маржин колл (Margin Call).

Margin Call – обстоятельство, при котором осуществляется принудительное закрытие убыточной сделки брокером. Такое происходит, когда уровень достаточности средств счета приблизился к 0, либо при стремительном движении цены не в нужную сторону, когда баланс счета, необходимый для поддержания суммы залога всех активных сделок, приблизился к нулю.

И для тех, кто дочитал до конца. Раскрою один секрет. Есть масса переменных, которые влияют на движение цены, все их знать, увязывая в логические цепочки и оперативно принимать правильные решения — это большой труд долгих лет торговли и самоанализа, при том что рынок постоянно меняется. Индикаторы создают лишь иллюзию контроля за движением цены. Намного легче имея длинные деньги собирать портфель и тянуть годами или месяцами при быстрых движениях. Многие акции двигаются разнонаправленно, компенсируя убыток по счету в целом — взял бумагу на 10% от счета, а цена просела на -5-10% и что? убыток всего -0,5-1% по позиции. А с 3-5 плечами убыток уже -15-50%! И где легче обнулить счет? Правильно — это торгуя и гадая с максимум плеч, не ограничивая убытки, и не фиксируя профит. Так значит, нужен постоянный контроль над убытками и профитом!

P.S. Привет интрадэям! Снег, твоё творчество всегда мне импонировало, продолжай, ведь для чего-то это нужно.

Здоровье трейдера(страх)

- 18 июня 2016, 22:30

- |

Наш мозг стоит из трех частей. в данном случаи интересны две части- это средний мозг, лимбическая система и неокортекс, кора больших полушарий головного мозга.

В среднем мозгу у нас «живут» эмоции, в данном случаи интересна такая как страх. Фишка этой эмоции в том, что «она» может отключать нашу рациональную часть мозга (неокортекс), которая и отвечает за наш мыслительный процесс или анализ ситуации, т.е. это та часть, которая и есть трейдер, переводя наш мозг в режим инстинктивного поведения. Единственный нюанс, в том, что если средняя часть мозга «понимает», что в текущей ситуации нет опыта, который поможет решить проблему, то она и переключает мозг в инстинкт или базовый опыт рептилии, бежать или цепенеть:D. Т.е. единственный способ побороть страх и отключение сознательной области мозга- это накопленный и проверенный опыт.

Именно по этой причине и погибают 95% трейдеров, что не имеют достаточного опыта. И что бы его набрать, не многим хватает здоровья и денег, учитывая что большинство хочет все сразу. Прикол в том, что эту ступень в трейдинге не перескочить, каким бы гралаем вы не обладали, если он не получен на опыте.

( Читать дальше )

Жизнь удивительная штука!

- 05 июня 2016, 23:35

- |

А если взять и долбить-долбить какую-то проблему, то в итоге она решается, но решение оказывается самым простым из тех, что были в вариантах?

Так же и в трейдинге, чего только не придумывал, чего только не изобретал, а решение проблемы — как уйти от мартингейла лежало на поверхности! Обычный уровень, что каждый день строю от машки, поменял на уровень от хая-лоу, суть таже «коррекция от двух средних», но теперь мне по барабану периоды средних. Фильтр пилы конкретный 75% входов в плюс при стопе = равных одному выигрышу! И в истории больше одного стопа подряд нет! Додумался философствуя!

МИНУС ОДИН = 95% входов по истории сотни графиков = с 16:00 и позже... Крайне не комфортное время для торговли...

А додумался как, да все просто!!! Живу в деревне значит у реки. Ну нужна свежая рыба постоянку! Можно конечно в реке ставить сеточки, да проверять их ежедневно, но эти сеточки в реке стоят двое суток и их нужно вынимать — сушить и чистить от травы, то еще занятие, да я раньше сжигал их, нудно чистить, но задумался! Так вот почему-то все да 99% рыбаков ловят рыбу в реке!!! то есть в грязи, а грязь=трава эта плывет в реке постоянно. Открываю карту и вижу, вдоль реки везде полно озер, на которых и человек-то не бывает! Взял лодку пвх, отплыл от дома всего 5 км, дальше 3 км пешком перетащил по лесу лодку (да я сдох и лодку оставил там, сил не было) и я на чудесном озере, на удочку с поплавком надергал за три часа сотню мерных хорошеньких окушков все от 300 грамм = это равносильно месяц ставить сетку 200 метров в реке. А тут за три часа преспокойно, кайфуя даже! Без червя, я забыл их накопать..., тупо мормышка! Так вот протяженность реки 190 км, вдоль через каждые 5-10 км озера!!! У всех лодки типа казанка, естественно 1-2 км по лесу никак :-)

( Читать дальше )

Кросы на СМЕ

- 27 мая 2016, 11:24

- |

Жук, понятно дело с нулевых учился учился да, так и недоучился..

а я то все ждал когда же Жук мне скажет — о чем ты сердлобольный — НЕТУ на СМЕ кроссов… (ну тоесть они конечно есть )) но объемы там мне одному не хватит ) ан нет… молчит Жук, ибо не в курсах наш всемогущий и всезнающий околорыночник..

в итоге я ему даже скрин привел:

и опять спросил — что за кросс в торговле? но по прежнему стойко молчит наш мальчиш кибальчиш, не сломит его ничто ))

и хотя сделка планировалась быть среднесрочной, в какой то момент я принял решение ее прикрыть и фиксануть профит.

( Читать дальше )

Как изменился рынок за 65 лет: взгляд кванта

- 11 мая 2016, 09:02

- |

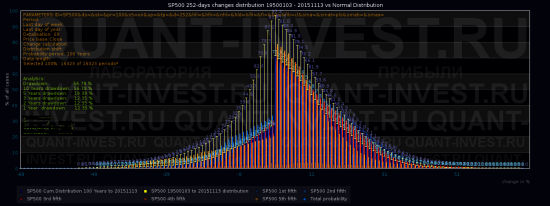

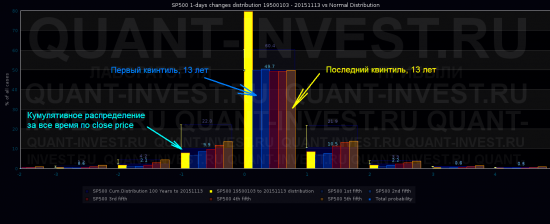

Знакомьтесь, это статистический профиль годовых результатов S&P500 за всю историю.

Я решил наглядно показать, что утверждение «раньше рынки были другие» не соответствует действительности.

В лучших традициях квантов построил гистограмму распределения доходностей за период и… был неправ.

На графике распределения дневной доходности мы видим четко прослеживающуюся тенденцию

( Читать дальше )

То о чем молчат, и никогда не скажут (FINAL)

- 02 апреля 2016, 15:30

- |

В 1-ой части и во 2-ой части было введение, а тут теперь уже финал. Наслаждайтесь просмотром)

cloud.mail.ru/public/Hb9b/MRtdrdQHh

Ну и напоследок в скайпе была создана группа, где ваши коллеги уже торгуют и делают трейды по системе, если хотите принять участие, то добавляйтесь — romanet72. Сам 5 числа улетаю, поэтому постарайтесь успеть. Участие полностью бесплатное.

С уважением.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал