Избранное трейдера Виктор Нориевский

Главные новости из мира инвестиций 21.05.2024

- 21 мая 2024, 07:11

- |

1. Акционеры КуйбышевАзота ($KAZT $KAZTP) одобрили дивиденды за 2023 год в размере 15₽/акция (обычка ДД+2,41%, преф ДД+2,25%), отсечка 27 мая.

2. СД Россетей Ленэнерго ($LSNG $LSNGP) рекомендовал дивиденды за 2023 год в размере 0,4249₽/обык (ДД+1,91%) и 22,2453₽/преф (ДД+10,63%), отсечка 2 июля.

3. СД Центрального телеграфа ($CNTL $CNTLP) рекомендовал дивиденды за 2023 г. в размере 0,189₽/акция, обык (ДД+1,11%), преф (ДД+1,64%), отсечка — 1 июля.

4. СД ДИОД ($DIOD): за 2023 г. дивиденды не выплачивать, за 1 кв.2024 г. рекомендовать 0,8₽/акция (ДД+4,74%), отсечка — 10 июля.

5. МВФ: Россия вошла в топ-10 стран по темпам роста экономики в XXI веке.

6. В Госдуме начинается публичное обсуждение налоговой реформы в России.

7. Прогрессивная шкала НДФЛ должна затронуть только граждан с высокими доходами — Силуанов.

8. В рамках изменения налоговой системы будет предусмотрена амнистия для тех компаний, которые готовы отказаться от схем налоговой оптимизации — Силуанов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

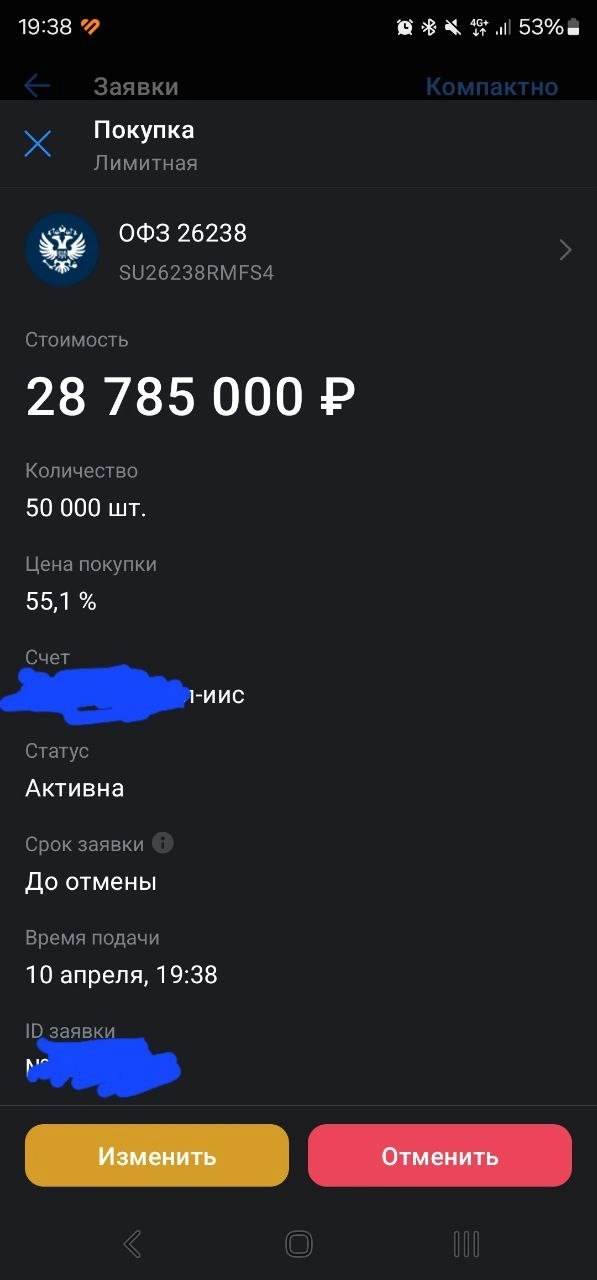

Почему ОФЗ, и почему эти?

- 10 апреля 2024, 20:27

- |

Эта облигация платит фиксированный купон два раза в год, и в конце срока гасит свой номинал.

Купон — 35,4, два раза в год… Ставка 7,08%.

Погашение 15,05,2041… Как раз буду отмечать совершеннолетие моей перелома ноги)

Поскольку ставка ЦБ щас 16, до и ОФЗ платят побольше, под 7% никто не купит — реальная доходностьв ыходит более высокой за счет того что тело стоит дешевле. Т.е в оригинальной задумке бумага стоит 1000р, это ее номинал. А по факту — как купят/продадут.

Вот щас она стоит 60% номинала, или 600р. Т.е. 70,8р в год вы имеете таки с более низкой базы, и доходность за счет этого выше. А еще — в конца, в 2041г вам вернут не 600р, а таки 1000.

Нафига это покупать на плечи, которые дороже? А цимес в том что у меня мало сомнений что доходность упадет в среднесрочной перспективе, это вполне диверсификация(не факт что она поможет, но есть расклад где — да), а при падении доходности будет расти тело облиги.

Я не знаю дно ли это, я готов докупать… Но уже немногок упил. Биток когда летом был 25, я думал что скорей всего еще дадут по 15, и докупал медленно лениво. Таки 20 оказалось дном.

( Читать дальше )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

О вероятности стать успешным трейдером при плохой торговле.

- 12 июня 2020, 11:14

- |

Речь пойдет о случайноприбыльном трейдинге на протяжении многих лет при торговле без статистического преимущества, о мошенническом ДУ в рамках этой темы и о реальном проценте успешных трейдеров.

Та пост натолкнул вчерашний краткий обзор https://www.youtube.com/watch?v=9W3DPaZzBA0 от Тимофея книжки «Одураченные случайностью» от Нассима Талеба. Книгу я не читал ( у меня вообще, аллергия на книжки по трейдерской тематике – надеюсь, пройдет), но захотелось примерно прикинуть, каов может быть процент случайноуспешных трейдеров.

В ролике был упомянут общий случай с симметричными рисками и без учета торговых издержек.

Т.е вероятность того, что при случайной торговле вы останетесь в плюсе равна 0,5. Пусть период будет год.Прикинем, какова вероятность закрывать несколько лет подряд в плюсе.

1 год- 0,5

2 года подряд- 0,5*0,5=0,25

3 года подряд - 0,5*0,5*0,5*=0,125

4 года подряд 0,5*0,5*0,5*0,5*=0,0625

5 лет подряд 0,5*0,5*0,5*0,5*0,5*=0,03125

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал