Избранное трейдера Valery1983

⚡ Эта таблица должна быть у каждого инвестора

- 25 декабря 2025, 20:00

- |

📌 Решил обновить таблицу долговой нагрузки наиболее популярных компаний. Все 200+ компаний не влезли бы в одну читаемую картинку, поэтому отобрал только 76 компаний с капитализацией более 15 млрд рублей (+ Whoosh и М. Видео). Данные брал из отчётов за 9 месяцев 2025 г., в некоторых случаях за 1 полугодие 2025 г.

❓ СМЫСЛ ПОКАЗАТЕЛЯ:

• Показатель «Чистый долг/EBITDA» позволяет оценить способность компании вовремя погасить свои долги. Чем он выше, тем более вероятен дефолт или допэмиссия акций.

• По механике расчёта, этот коэффициент показывает, сколько лет нужно компании, чтобы погасить свои долги, используя свой текущий размер EBITDA.

📊 ЦВЕТОВОЕ РАНЖИРОВАНИЕ:

🟢 Зелёным цветом отметил компании с отрицательным чистым долгом – они зарабатывают дополнительную прибыль (процентные доходы) благодаря высокой ключевой ставке. Такие компании могут погасить все свои долги, используя только уже имеющиеся денежные средства.

🟡 Жёлтым цветом отметил компании с умеренной долговой нагрузкой. У этих компаний чистый долг меньше, чем годовая EBITDA, поэтому в большинстве случаев у таких компаний нет проблем с обслуживанием долга.

( Читать дальше )

- комментировать

- 32.7К | ★142

- Комментарии ( 34 )

Будет ли аналогичное снижения цен на золото со своих пиков в 2025 году(прогноз от grok3) ?

- 22 февраля 2025, 00:28

- |

Текущая ситуация и пики 2025 года

На момент 21 февраля 2025 года цены на золото, вероятно, находятся на высоком уровне, если учитывать прогнозы аналитиков, таких как Goldman Sachs, которые недавно повысили целевой уровень до $3100 за унцию к концу 2025 года (по данным Bloomberg). Это предполагает устойчивый рост в течение года, возможно, с новыми историческими максимумами. Однако ваш вопрос подразумевает, что пик уже достигнут или будет достигнут в 2025 году, после чего может последовать снижение, аналогичное предыдущим периодам, например, 2012–2014 или 2022 годов.

Исторические параллели

- Снижение 2012–2014 годов:

После пика около $1900 в 2011 году золото упало на 30% к январю 2014 года ($1200–$1250). Это было связано с укреплением доллара, ожиданиями ужесточения политики ФРС и снижением инфляционных страхов. Ключевое: снижение растянулось на два года и сопровождалось резким обвалом в апреле 2013 года.

- Снижение апреля-октября 2022 года:

С $1950 до $1650 (около 15–20%) за полгода. Причина — агрессивное повышение ставок ФРС, укрепление доллара и адаптация рынка к геополитической нестабильности. Это было более краткосрочной коррекцией.

( Читать дальше )

"Народные" валютные облигации, как защита от девальвации

- 17 февраля 2025, 09:58

- |

На фоне телефонного разговора не только рынок акций вырос, но и укрепился доллар (аж ниже 90 руб стал), самое время закупиться валютой или валютными инструментами, например, «народными» валютными облигациями? Что значит народными они что за народ? Нет, я их так назвал, потому что их номинальная стоимость оценивается в 100$, а у классических валютных облигаций 1000$, не каждый может себе позволить покупать облиги по 90 тыс, но зато можно купить по 9 тыс.

Отчеты за 3-4 квартал 2024 г. по МСФО: Магнит, ММК, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%), ГТЛК (до 24%).

Прежде чем инвестировать свои деньги в какой-либо актив, вы должны понимать, что происходит с компанией подписывайтесь на телеграм канал, там много интересного и актуального!

( Читать дальше )

Топ-12 облигаций с ежемесячным начислением купонов до 28%

- 12 февраля 2025, 15:03

- |

В качестве ребалансировки портфеля с целью минимизации риска, есть смысл посмотреть в сторону долгового рынка. Сегодня предлагаю рассмотреть наиболее интересные выпуски облигаций в которых постарался совместить высокую доходность и надёжность эмитента.

Начнем с флоатеров имеющих привязку к ключевой ставке. Все выпуски в данном подборке платят купоны ежемесячно, так что поехали:

Позитив 001Р-02 $RU000A10AHJ4

— Рейтинг: АA

— Купон: ключевая ставка ЦБ+4%

— Частота выплат: 12 раз в год

— Текущая цена: 1017,9Р

— Дата погашения: 17.12.2026

ПАО «КАМАЗ» БО-П14 $RU000A10ASW4

— Рейтинг: АА- (эксперт РА)

— Купон: ключевая ставка ЦБ+3,4%

— Частота выплат: 12 раз в год

— Текущая цена: 1001Р

— Дата погашения: 25.01.2027

СЕЛЕКТЕЛ 001P-05 $RU000A10A7S0

— Рейтинг: АА- (эксперт РА)

( Читать дальше )

Игра с вероятностью. Секрет математического ожидания

- 11 февраля 2025, 15:01

- |

В трейдерской тусовке нередко встречается термин «математическое ожидание».

К счастью, большинство участников рынка воспринимает его лишь как пропорцию выставляемых тейк-профита и стоп-лосса при входе в сделку для оценки потенциальной прибыли.

В зависимости от способа вычисления, умозаключения часто сводятся к следующему:

Оптимальным является отношение тейка к стопу 3 к 1

Не буду давать оценку подобному выводу, но по моим практическим изысканиям вероятность выбивания позиции по стопу настолько выше, насколько он ближе расположен от точки входа относительно тейка.

И если уж использовать стоп-ордер в торговле, то разумнее размещать его хотя бы на равноудалённом расстоянии.

В своей торговле я вовсе не использую стопы, постоянно находясь в рынке за счёт разнонаправленной сетки лимитных ордеров, т.к. стоп-ордер в стакане — это гарантированный убыток для всей торговой системы...

Любая сделка на бирже — это игра с вероятностью.

В своих постах я постоянно напоминаю, что среднестатистический трейдер не может существенно влиять на цену инструмента, объёмы сделок и настроение участников, а значит в наших силах лишь управление собственными рисками и оценка вероятности их наступления.

( Читать дальше )

Никогда больше! (как я продавал золотой слиток).

- 10 февраля 2025, 02:10

- |

Поскольку тема операций с наличным, физическим золотом в России в последние несколько лет является очень актуальной, решил рассказать о некоем своем опыте в этой интересной теме. Физическое золото и другие драгметаллы представлены у нас в стране двумя видами:

- Слитки из драгметаллов

- Инвестиционные монеты из драгметаллов

Эти два вида инвестиций, как известно, несколько различаются. Слитки из драгметаллов в России официально продаются только производства российских аффинажных заводов. Приобретены и проданы официально они могут быть только российским банкам. Инвестиционная же монета является официальным платежным средством центрального банка той страны, где эта монета выпущена. На российском рынке имеют легальное хождение инвестиционные монеты не только Банка России, но и других стран. Покупать и продавать инвестиционные монеты из драгметаллов можно не только у российских банков, но и у юридических и физических лиц – резидентов РФ.

Но вернемся к сути вопроса. Недавно у меня возникла необходимость продать свой слиток из драгметалла, а точнее несколько слитков.

( Читать дальше )

Лучшие «фишки» в истории. Кто стабильно опережает рынок?

- 31 января 2025, 10:02

- |

Вчера я писал о худших «фишках» в истории, а сегодня представляю вам список лидеров, которые стабильно опережали рынок.

К тому же и регулятор озаботился похожей темой — в ближайшее время будет запущен индекс, куда войдут только «эталонные эмитенты акций». Главные критерии отбора — сильные показатели, прозрачность и способность расти опережающими темпами.

Так какие «фишки» стабильно были лучше рынка?

📈 Новатэк — 52% времени лучше рынка. Это сейчас у него проблемы, а до этого он был одним из лучших — интересный сектор, быстрый рост и хорошие перспективы делали его любимчиком рынка. Поэтому компания всегда стоила дорого — ее P/E редко опускался ниже 10х.

Но сегодня эта оценка снизилась в 2 раза — и если Новатэк справится с санкциями, то эта пружина обязательно разожмется.

📈 Лукойл — 52% времени лучше рынка. Самый эффективный нефтяник, который никогда не отказывался от дивидендов. Причем он платил даже тогда, когда нефть опускалась до самых минимумов — отсюда уважение инвесторов и звание аристократа.

( Читать дальше )

Российские компании, которые платят дивиденды по 4 раза в год!

- 28 января 2025, 09:16

- |

Я-дивидендный инвестор и моя цель заключается в создании пассивного источника дохода за счет дивидендов.

На данный момент мой портфель приносит мне почти 39тр в месяц, но когда я называю эту сумму, я имею ввиду средние ежемесячные дивидендные выплаты за год:

Т.е. если посмотреть на график выплат по моему портфелю (скрин из сервиса учёта инвестиций), то можно заметить, что в одни месяцы выплаты очень скромные и составляют всего несколько тысяч рублей, а в другие превышают сотню тысяч рублей. И практически невозможно собрать такой портфель, который платил бы дивиденды равными ежемесячными суммами.

Почему, инвестируя в акции, не получится создать аналог ежемесячной зарплаты с равными суммами?

На нашем рынке есть период с мая по июль, так называемый дивидендный сезон. В этот период большинство компаний РФ совершают выплату основного объема годовых дивидендов и именно в эти 3 месяца я получаю со своего портфеля около 70% всей годовой «дивидендной зарплаты».

( Читать дальше )

- комментировать

- 21.4К |

- Комментарии ( 31 )

Как вести учет облигаций в Excel

- 04 декабря 2023, 16:03

- |

Часть 1. Считаем НКД (накопленный купонный доход)

Мало кто из частных инвесторов заморачивается ведением своего портфеля. Конечно, это неправильно, но вполне можно понять. Слишком много времени уходит на учет, а его всегда и всем не хватает. Поэтому и доверяют своему торговому приложению. Но не видя картинки в целом, очень трудно принимать как стратегические, так и тактические решения по портфелю.

Сейчас есть приложения, которые помогают вести портфель. Они не бесплатные, но порядок в портфеле того стоит.

Но я хотела рассказать о тои, как можно вести облигационный портфель в Excel. Какие есть специализированные функции для этого. Возможно, кому-то это будет полезно.

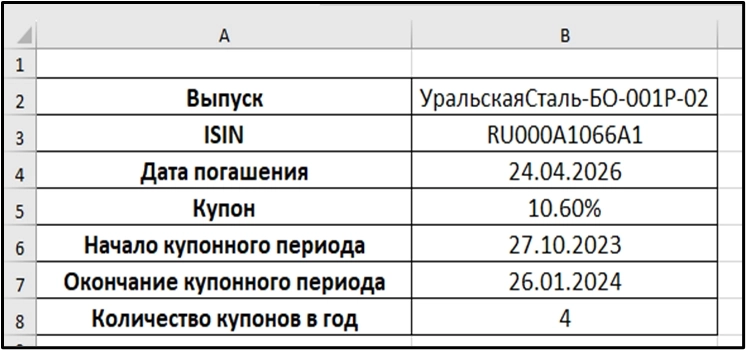

Рассмотрим в качестве примера выпуск УральскаяСталь-БО-001Р-02. Какая информация о бумаге нам может понадобиться?

Для начала:

- Наименование

- ISIN

- Дата погашения

- Купон

- Начало купонного периода

- Окончание купонного периода

- Количество купонов в год

В нашем случае это будет выглядеть таким образом.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 14 )

Я прочел более двухсот книг по бизнесу и вот вам из 10, которые я бы перечитал второй раз

- 25 февраля 2023, 12:47

- |

В настоящий момент я ощущаю то, что ценных мыслей в этих книгах было вполне достаточно, и чем читать новые книги, хотелось бы перечитать старые. Какие книги я бы рекомендовал самому себе перечитать во второй раз? (Название каждой книги я сделал ссылкой на мой обзор)

1. Даниэль Канеман, "Думай медленно… Решай быстро". Эпохальная научная книга, прорыв в психологии и поведенческих финансах. Подзабылось уже много, неплохо было бы прочитать вновь.

2. "Сила привычки", Чарлз Дахигг. Вроде как идея про необходимость развивать правильные привычки простая, но сдается мне, я ее недостаточно усвоил.

3. "Жизнь и смерть величайшего биржевого спекулянта" Любой трейдер должен перечитывать такое раз в несколько лет. Это и полезно и увлекательно и интересно.

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 77 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал