SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Urets

Анализатор опционных позиций. Версия 3

- 22 ноября 2014, 14:34

- |

Вторая версия лежит тут.

Во второй версии были выявлены серьёзные недоработки с работой инструментов Si и SR (спасибо Ярославу Долгову, за помощь в их обнаружении). В связи с этим необходимо было поскорее выпускать третью версию.

В третью версию программы вошли следующие изменения:

1. Исправил работу с инструментами Si и SR. Теперь все работает корректно.

2. Исправил некорректное отображение на диаграмме греков и PnL, таких инструментов как Si и SR, если включена галочка «Рисовать в руб.».

3. Сделал автоматическую настройку «Шаг рассчета графика» в зависимости от различных инструментов. Убрал эту настройку из вкладки «Настройки».

4. Перенес настройки «Больше текущей цены» и «Менее текущей цены» из вкладки «Настройки» во вкладку «Диаграмма». Теперь они в панельке «Отрисовка графика».

5. На диаграмме подписи оси Х, сделал вертикальными, а то при большой отрисовке они сливались.

( Читать дальше )

Во второй версии были выявлены серьёзные недоработки с работой инструментов Si и SR (спасибо Ярославу Долгову, за помощь в их обнаружении). В связи с этим необходимо было поскорее выпускать третью версию.

В третью версию программы вошли следующие изменения:

1. Исправил работу с инструментами Si и SR. Теперь все работает корректно.

2. Исправил некорректное отображение на диаграмме греков и PnL, таких инструментов как Si и SR, если включена галочка «Рисовать в руб.».

3. Сделал автоматическую настройку «Шаг рассчета графика» в зависимости от различных инструментов. Убрал эту настройку из вкладки «Настройки».

4. Перенес настройки «Больше текущей цены» и «Менее текущей цены» из вкладки «Настройки» во вкладку «Диаграмма». Теперь они в панельке «Отрисовка графика».

5. На диаграмме подписи оси Х, сделал вертикальными, а то при большой отрисовке они сливались.

( Читать дальше )

Интервью с Алексеем Каленковичем

- 20 ноября 2014, 16:50

- |

Алексей Каленкович – фигура в биржевом сообществе практически легендарная. «Хоттабыч», как его в шутку между собой называют трейдеры, является едва ли не самым ярким популяризатором рынка опционов в нашей стране. На какой бы конференции он ни выступал – вокруг всегда собирается большая группа людей, которым страсть как хочется узнать, как выстроена его опционная позиция, что он думает о текущей ситуации на рынке, и куда мы все в итоге придем. Пообщавшись полтора часа с Алексеем понемногу на разные темы, корреспондент Financial One понял, что для углубленной беседы c этим трейдером не хватит и нескольких дней.

На конференции в октябре вы представили свой вариант опционной программы на базе TSLab. На какой стадии находится этот проект сейчас?

Вот-вот должная появиться версия, пригодная для торговли. То есть это еще будет не полноценный релиз, но то, что можно вполне тестировать, доводить до ума.

( Читать дальше )

Интересные опционы

- 18 ноября 2014, 18:12

- |

всем привет, решил поделиться мыслями…

уже много много лет использую направленнную стратегию торговли с очень короткими стопами.

разработал систему индикации графика, она позволяет понять точное направление и границы канала, также дает точку входа, стопа и примерного тейка.

все это время результаты были достаточно приемлимыми.

однако характер движения инструмента никогда не одинаков, и в последнее время мои короткие стопы начали сдавать позиции

((( направление верное, а стоп срывается.

увеличивать стоп -> значит уменьшать объем, и при неизмененном тейке, да еще если и увеличенный стоп срывает — сильно падает результативность торговли.

и решил я опять обратить внимание на опционы.

несколько лет назад в далеких 6-7-8х годах я уже пытался что то сделать с опционами на росс рынке. но тогда и ликвидность хромала, да и маржируемые опционы которые ввели как раз в то время сильно не понравились.

( Читать дальше )

уже много много лет использую направленнную стратегию торговли с очень короткими стопами.

разработал систему индикации графика, она позволяет понять точное направление и границы канала, также дает точку входа, стопа и примерного тейка.

все это время результаты были достаточно приемлимыми.

однако характер движения инструмента никогда не одинаков, и в последнее время мои короткие стопы начали сдавать позиции

((( направление верное, а стоп срывается.

увеличивать стоп -> значит уменьшать объем, и при неизмененном тейке, да еще если и увеличенный стоп срывает — сильно падает результативность торговли.

и решил я опять обратить внимание на опционы.

несколько лет назад в далеких 6-7-8х годах я уже пытался что то сделать с опционами на росс рынке. но тогда и ликвидность хромала, да и маржируемые опционы которые ввели как раз в то время сильно не понравились.

( Читать дальше )

Очередной спред на волатильности

- 18 ноября 2014, 18:03

- |

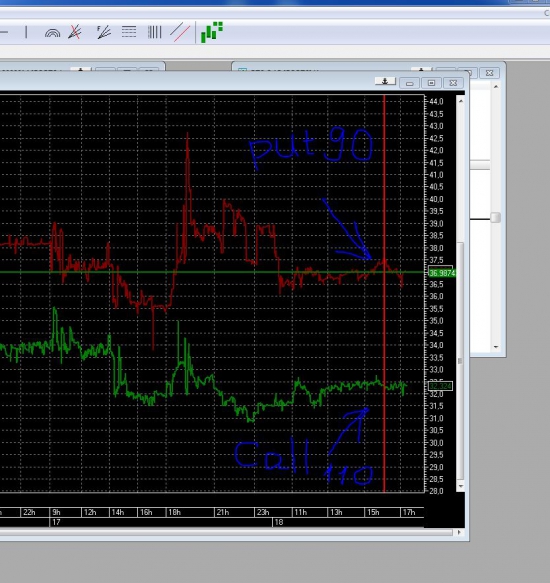

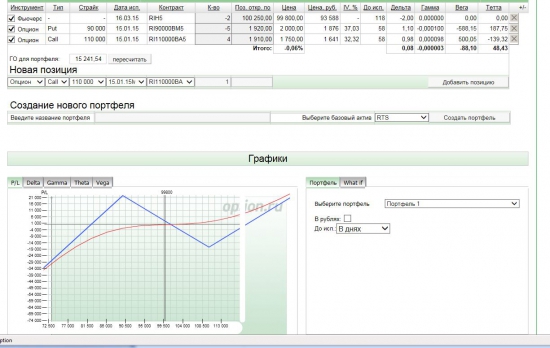

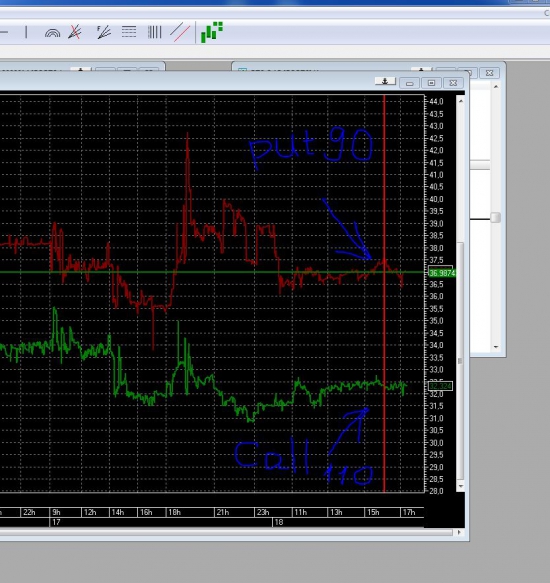

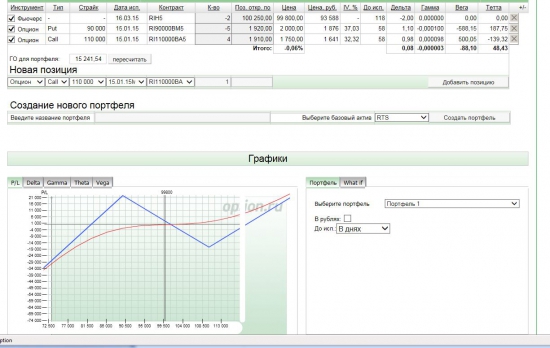

Доброго времечка. Решил выложить очередную свою идею работы на схождение спреда. Вобщем лепил свой спред из январских 15г. опционов продал 5 штук 90-х ПУТов(вола=37) купил 110-х Колов(вола=32) и захеджил дельту проданными фьючами 2 шт. Перспективы: — если ростем даже если оч медленно в плоть до середины декабря, улыбка волы осбенно правая её часть оживает и вола наших колов стремится к 37% тут то мы и кроем свой спред. — если болтаемся в диапозоне, собираем тетту и ждем схождение крыльев улыбки к экспирации . — если падаем контролируем дельту, тетта нам в подарок. Может быть ешо чего нить проролируем.Вобщем пока так

Перспективы: — если ростем даже если оч медленно в плоть до середины декабря, улыбка волы осбенно правая её часть оживает и вола наших колов стремится к 37% тут то мы и кроем свой спред. — если болтаемся в диапозоне, собираем тетту и ждем схождение крыльев улыбки к экспирации . — если падаем контролируем дельту, тетта нам в подарок. Может быть ешо чего нить проролируем.Вобщем пока так

( Читать дальше )

Перспективы: — если ростем даже если оч медленно в плоть до середины декабря, улыбка волы осбенно правая её часть оживает и вола наших колов стремится к 37% тут то мы и кроем свой спред. — если болтаемся в диапозоне, собираем тетту и ждем схождение крыльев улыбки к экспирации . — если падаем контролируем дельту, тетта нам в подарок. Может быть ешо чего нить проролируем.Вобщем пока так

Перспективы: — если ростем даже если оч медленно в плоть до середины декабря, улыбка волы осбенно правая её часть оживает и вола наших колов стремится к 37% тут то мы и кроем свой спред. — если болтаемся в диапозоне, собираем тетту и ждем схождение крыльев улыбки к экспирации . — если падаем контролируем дельту, тетта нам в подарок. Может быть ешо чего нить проролируем.Вобщем пока так

( Читать дальше )

Сколько на самом деле можно заработать на VIX, VXX, XVZ, XIV, и др?

- 16 ноября 2014, 20:01

- |

Учимся торговать волатильностью:

О чем пойдет речь:

О чем пойдет речь:

- Вся правда о VIX и ее производных;

- Почему в реальности люди теряют на VIX?

- Расхождение между VIX и фьючерсом на VIX;

- На сколько реально поднимается VIX при кризисах?

- Сколько зарабатывает Barclase на VIX?

Анализатор опционных позиций. Версия 2

- 16 ноября 2014, 00:27

- |

Первая версия лежит тут.

Во вторую версию программы вошли следующие изменения:

1. Убрал значительную часть ошибок вызываемых от некорректно введенных данных. Теперь если какието данные введены неверно, то выскакивает соответствующее пояснение.

2. Значительно ускорил расчеты. Ранее допустим при нажатии кнопки «обновить» рассчет происходил в течении нескольких секунд, теперь менее секунды. Теперь хоть онлайн запускай.

3. Добавил профиль греков. Теперь можно анализтровать греки от изменения «days», «vola» и «dollar».

4. Добавил опционный калькулятор. Теперь можно рассчитывать как волу от теоретической цены, так и теоретическую цену от волы. К своему глубокому удивлению, я выяснил, что нет формулы рассчета волы от теоретической цены, необходимо её рассчитывать методом подбора.

5. Добавил ещё 2 инструмента. Теперь можно анализировать следующие инструменты: RI — индекс РТС, SI — доллар, SR — сбербанк.

( Читать дальше )

Во вторую версию программы вошли следующие изменения:

1. Убрал значительную часть ошибок вызываемых от некорректно введенных данных. Теперь если какието данные введены неверно, то выскакивает соответствующее пояснение.

2. Значительно ускорил расчеты. Ранее допустим при нажатии кнопки «обновить» рассчет происходил в течении нескольких секунд, теперь менее секунды. Теперь хоть онлайн запускай.

3. Добавил профиль греков. Теперь можно анализтровать греки от изменения «days», «vola» и «dollar».

4. Добавил опционный калькулятор. Теперь можно рассчитывать как волу от теоретической цены, так и теоретическую цену от волы. К своему глубокому удивлению, я выяснил, что нет формулы рассчета волы от теоретической цены, необходимо её рассчитывать методом подбора.

5. Добавил ещё 2 инструмента. Теперь можно анализировать следующие инструменты: RI — индекс РТС, SI — доллар, SR — сбербанк.

( Читать дальше )

Стратегия ТАТАРИН30. Часть 2.

- 14 ноября 2014, 19:20

- |

Часть 1 http://smart-lab.ru/blog/216275.php Честно хочется больше ваших мыслей/мнений/взглядов в комменты почему он входил/выходил.

1. Цитата дословно про стопы " стопы в основном ставлю за уровни, если уровеньне близко, то по % соотношению"

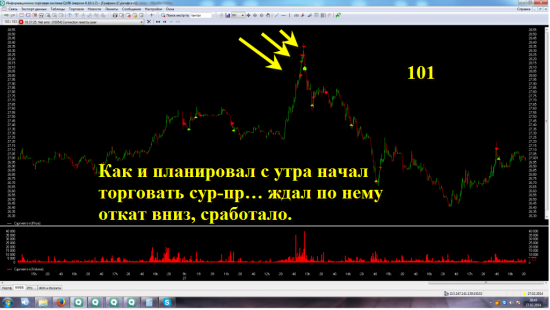

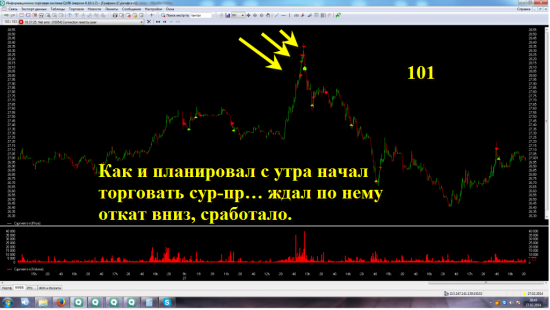

2. Но иногда торгует против тренда в стиле «Василий Олейник VS доллар-рубль». Это видно на рисунке 101 и 102. Акция растёт — а мы докупаемся. В итоге на 101 совершено четыре сделки и акция откатила. «Ловля ножей» Возможно маленьким лотом и возможно со стопом, но тем не менее это ловля ножей. Вход основанный на наблюдении и связан со случаями когда акция вчера росла и сегодня открылась гепом или сильным ростом вверх. Значит на продолжении роста вначале торгов он входит в обратку. Кстати если акция вчера сильно росла и на закрытии консолидируется вблизи хаёв то он входит прямо перед закрытием и ждет гепа и рывка вверх на открытии (про это есть в части 1). А здесь продолжение… Если после открытия акция гэпнула вверх + подросла хорошо то он входит в шорт с дальними стопами и ждет коррекции.

В подтверждении этой идеи он где-то высказывался про то что биржа в первые минуты открытия делает сильные движения чтобы закрыть/поиметь плечевиков.

а на рисунке 102 две докупки и вышел. Более аккуратно вышло. Возможно потому что после второй покупки акция шла в его сторону, но не дошла до тейка и обновила лой. Стрёмные трейды 101 и 102.

3. Падение — консолидация — Падение. Рисунки 103 и 104. В 103 на пробой а в 104 от верхнего уровня. Стоп длинный, видимо ждал выноса шортистов с утра в стиле Лёхи Майтрейда. Кто не знает поясню, что хорошее движение происходит как-бы после хорошего обмана и выноса на стопы.

( Читать дальше )

1. Цитата дословно про стопы " стопы в основном ставлю за уровни, если уровеньне близко, то по % соотношению"

2. Но иногда торгует против тренда в стиле «Василий Олейник VS доллар-рубль». Это видно на рисунке 101 и 102. Акция растёт — а мы докупаемся. В итоге на 101 совершено четыре сделки и акция откатила. «Ловля ножей» Возможно маленьким лотом и возможно со стопом, но тем не менее это ловля ножей. Вход основанный на наблюдении и связан со случаями когда акция вчера росла и сегодня открылась гепом или сильным ростом вверх. Значит на продолжении роста вначале торгов он входит в обратку. Кстати если акция вчера сильно росла и на закрытии консолидируется вблизи хаёв то он входит прямо перед закрытием и ждет гепа и рывка вверх на открытии (про это есть в части 1). А здесь продолжение… Если после открытия акция гэпнула вверх + подросла хорошо то он входит в шорт с дальними стопами и ждет коррекции.

В подтверждении этой идеи он где-то высказывался про то что биржа в первые минуты открытия делает сильные движения чтобы закрыть/поиметь плечевиков.

а на рисунке 102 две докупки и вышел. Более аккуратно вышло. Возможно потому что после второй покупки акция шла в его сторону, но не дошла до тейка и обновила лой. Стрёмные трейды 101 и 102.

3. Падение — консолидация — Падение. Рисунки 103 и 104. В 103 на пробой а в 104 от верхнего уровня. Стоп длинный, видимо ждал выноса шортистов с утра в стиле Лёхи Майтрейда. Кто не знает поясню, что хорошее движение происходит как-бы после хорошего обмана и выноса на стопы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал