SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера UlySseS

Подборка "крэшей"... :)

- 21 октября 2012, 15:57

- |

В продолжение http://smart-lab.ru/blog/82644.php и http://smart-lab.ru/blog/83005.php

11 сентября 2001 г. Смотрим внимательно за поведением фьючей внизу экрана. Биржу в США в то утро так и не открыли...

15 сентября 2008 г. Объявление Леманов банкротами. Азия начинает валиться первой. У нас на следующий день -15%...

23 января 2009 г.: РТС ниже 500...

6 мая 2010 г.

- комментировать

- 39 | ★39

- Комментарии ( 20 )

ТОРГОВЛЯ САЙЗОВ."САЙЗЫ", "СКРЫТЫЕ". РАЗБОРЫ, ОТБОИ.

- 15 октября 2012, 11:31

- |

(Оригинал статьи находится по адресу: http://superscalper.ru/)

Как-то я уже писал, что видов скальпинга много. Есть стратегии, основанные на инфраструктурных особенностях (спред+рибейты), есть арбитражные, которые переплетаются с графическими стилями, когда мы ищем некие схожие паттерны на парах акций, есть торговля механическая, по поводырям. Но пожалуй нет ничего более очевидного и доступного, чем стратегия, которая в простонародье называется «Разбор Сайзов», или «Исполнение крупной заявки», еще слышал от западных коллег такой термин — «Size Ripping». Также есть масса вариаций названия самой крупной заявки от наших умельцев, как то — «Котлета» или «Вася» или даже «Плита», последнее, кажется, от торгующих фьючерс РТС.

Так в чем простота и доступность?

Во первых в поиске самих ситуаций. Есть масса фильтров, которые ориентированы на поиск заявки (ордера), которая стоит в первом уровне котировок (LEVEL I), в акциях, отобранных по определенным критериям, таким как объем, цена, волатильность и т.д. Есть большое количество сторонних программ, позволяющих искать такие «Котлеты». Подобный фильтр есть в платформе Arche.

Во вторых — сама техника трейда, она проста как два рубля: когда заявку начинают исполнять («выносят сайз», разг.) трейдер просто отправляет свой ордер в эту заявку и, получив позицию, надеется на сильное импульсное движение в сторону ПРОТИВОПОЛОЖНУЮ от направления заявки. Дальше уже дело техники и вопрос жадности. Иногда акции продолжают сильное движение после забора, иногда мгновенно возвращаются, после разбора. Последнее происходит, понятно, в следствии того, что трейдеры, кто рассчитывал на небольшой импульс, начинають бить по рынку и крыться, а желающих брать позиции лимитами ЗА УРОВНЕМ САЙЗА нет.

В третьих, как все уже догадались, это потенциальное соотношение риск/прибыль, дело в том, что если иметь быстрые руки, то вход на пробое почти всегда гарантирует мгновенный бумажный профит, а в случае неудачи, выход осуществляется в ноль или небольшой минус, обычно принимаемый равным 1-5 центам. Но тут, понятно, есть масса «НО ведь так не всегда!» и «А вот я помню зашел в разбор и меня там порвало...»)))). Есть, да, так что давайте рассмотрим разные ситуации и попробуем сформулировать ЧЕТКИЕ правила входа в «разбор сайза», которые позволят нам в 7 из 10 случаев оказываться правыми.

Ввиду того, что записать это все на видео не представляется возможным, пожалуй, это единственная ситуация, которую проще и лучше объяснить текстом и картинками, которые я для вас подготовил. Однако стоит помнить, что каждая ситуация «разбора сайза» УНИКАЛЬНА и есть лишь некоторые общие схожие признаки, которые позволяют отделять плохие ситуации от хороших.

( Читать дальше )

Как-то я уже писал, что видов скальпинга много. Есть стратегии, основанные на инфраструктурных особенностях (спред+рибейты), есть арбитражные, которые переплетаются с графическими стилями, когда мы ищем некие схожие паттерны на парах акций, есть торговля механическая, по поводырям. Но пожалуй нет ничего более очевидного и доступного, чем стратегия, которая в простонародье называется «Разбор Сайзов», или «Исполнение крупной заявки», еще слышал от западных коллег такой термин — «Size Ripping». Также есть масса вариаций названия самой крупной заявки от наших умельцев, как то — «Котлета» или «Вася» или даже «Плита», последнее, кажется, от торгующих фьючерс РТС.

Так в чем простота и доступность?

Во первых в поиске самих ситуаций. Есть масса фильтров, которые ориентированы на поиск заявки (ордера), которая стоит в первом уровне котировок (LEVEL I), в акциях, отобранных по определенным критериям, таким как объем, цена, волатильность и т.д. Есть большое количество сторонних программ, позволяющих искать такие «Котлеты». Подобный фильтр есть в платформе Arche.

Во вторых — сама техника трейда, она проста как два рубля: когда заявку начинают исполнять («выносят сайз», разг.) трейдер просто отправляет свой ордер в эту заявку и, получив позицию, надеется на сильное импульсное движение в сторону ПРОТИВОПОЛОЖНУЮ от направления заявки. Дальше уже дело техники и вопрос жадности. Иногда акции продолжают сильное движение после забора, иногда мгновенно возвращаются, после разбора. Последнее происходит, понятно, в следствии того, что трейдеры, кто рассчитывал на небольшой импульс, начинають бить по рынку и крыться, а желающих брать позиции лимитами ЗА УРОВНЕМ САЙЗА нет.

В третьих, как все уже догадались, это потенциальное соотношение риск/прибыль, дело в том, что если иметь быстрые руки, то вход на пробое почти всегда гарантирует мгновенный бумажный профит, а в случае неудачи, выход осуществляется в ноль или небольшой минус, обычно принимаемый равным 1-5 центам. Но тут, понятно, есть масса «НО ведь так не всегда!» и «А вот я помню зашел в разбор и меня там порвало...»)))). Есть, да, так что давайте рассмотрим разные ситуации и попробуем сформулировать ЧЕТКИЕ правила входа в «разбор сайза», которые позволят нам в 7 из 10 случаев оказываться правыми.

Ввиду того, что записать это все на видео не представляется возможным, пожалуй, это единственная ситуация, которую проще и лучше объяснить текстом и картинками, которые я для вас подготовил. Однако стоит помнить, что каждая ситуация «разбора сайза» УНИКАЛЬНА и есть лишь некоторые общие схожие признаки, которые позволяют отделять плохие ситуации от хороших.

( Читать дальше )

интернет ссылки ресурсов в помощь ТРЕЙДЕРУ - рейтинги, индексы онлайн, графики, прог. обеспечение, НАЛОГИ и другое

- 08 октября 2012, 10:07

- |

finance.yahoo.com/intlindices?e=asia

www.markit.com/markit.jsp?jsppage=indices.jsp

online.barrons.com/article/SB50001424052748704759704577267660673833538.html#articleTabs_article%3D1

www.freestockcharts.com/

www.investopedia.com/forex/compare/brokers.aspx

www.brokerage-review.com/

play.google.com/store/apps/details?id=com.aton.al&feature=also_installed#?t=W251bGwsMSwxLDEwNCwiY29tLmF0b24uYWwiXQ..

play.google.com/store/apps/details?id=ru.finam.android

datasuite.cmegroup.com/dataSuite.html?template=opt&productCode=ES&exchange=XCME&selected_tab=equity-index

www.stockbrokers.com/2012-online-broker-review.html#commissionsfees

www.zerohedge.com/

online.barrons.com/article/SB50001424052748704759704577267660673833538.html#articleTabs_article%3D1

finviz.com/

www.livecharts.co.uk/daily_charts/daily_charts.php

www.quote.com/

официальные

www.sec.gov/

www.cftc.gov/index.htm

и конечно

smart-lab.ru/topic/add/

можно еще обсудить налоги на FOREX( зарубежные рынки) + открытие счетов

www.markit.com/markit.jsp?jsppage=indices.jsp

online.barrons.com/article/SB50001424052748704759704577267660673833538.html#articleTabs_article%3D1

www.freestockcharts.com/

www.investopedia.com/forex/compare/brokers.aspx

www.brokerage-review.com/

play.google.com/store/apps/details?id=com.aton.al&feature=also_installed#?t=W251bGwsMSwxLDEwNCwiY29tLmF0b24uYWwiXQ..

play.google.com/store/apps/details?id=ru.finam.android

datasuite.cmegroup.com/dataSuite.html?template=opt&productCode=ES&exchange=XCME&selected_tab=equity-index

www.stockbrokers.com/2012-online-broker-review.html#commissionsfees

www.zerohedge.com/

online.barrons.com/article/SB50001424052748704759704577267660673833538.html#articleTabs_article%3D1

finviz.com/

www.livecharts.co.uk/daily_charts/daily_charts.php

www.quote.com/

официальные

www.sec.gov/

www.cftc.gov/index.htm

и конечно

smart-lab.ru/topic/add/

можно еще обсудить налоги на FOREX( зарубежные рынки) + открытие счетов

Обзор рынка ликвидности (графически: аукционы РЕПО ЦБР + ставки денежного рынка)

- 05 октября 2012, 13:54

- |

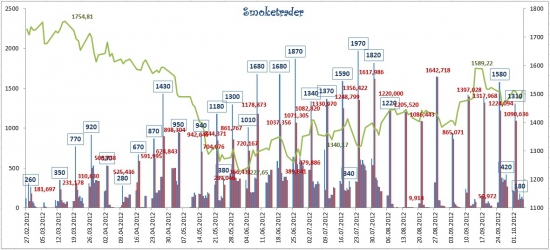

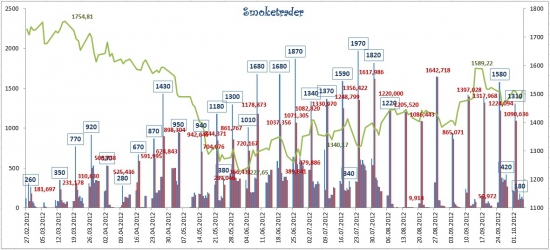

Итак, первый и основной график — аукционы РЕПО ЦБР vs RTSI:

Синим цветом обозначается лимит ЦБР (совокупный на день: т.е. это может быть только овернайт, либо овер+неделя (по вторникам), либо овер+3х месячный+ еще что-то… и т.д.). В основном «пиковые» значения — это аукционы, которые проходят по вторникам — овернайт+недельное РЕПО. Т.е. максимальный лимит, который был предложен рынку в этом году (пока это июль) — 1970 млрд. (1,97 трлн.). При этом, рынок привлек максимум (в августе) — 1642,718 млрд. (1,642 трлн.).

Соответственно — темно-красный цвет — это реальное привлечение объемов на прямом РЕПО (сколько «сделали»).

Салатовый — это значение индекса RTSI.

Обычно, летом проводятся «какие-то там» эксперименты — выделенные полосы для транспорта, реверсивное движение на шоссе...

Рынок не исключение — ЦБР «экспериментировал» с «длинными деньгами» — предлагая в основном деньги на неделю, а не на овернайт (на этом, кстати, индекс РТС — «стоял на месте», даже немного снижаясь. Поскольку коротких денег было мало — в конце августа рынок привлек максимальный объем.

( Читать дальше )

Синим цветом обозначается лимит ЦБР (совокупный на день: т.е. это может быть только овернайт, либо овер+неделя (по вторникам), либо овер+3х месячный+ еще что-то… и т.д.). В основном «пиковые» значения — это аукционы, которые проходят по вторникам — овернайт+недельное РЕПО. Т.е. максимальный лимит, который был предложен рынку в этом году (пока это июль) — 1970 млрд. (1,97 трлн.). При этом, рынок привлек максимум (в августе) — 1642,718 млрд. (1,642 трлн.).

Соответственно — темно-красный цвет — это реальное привлечение объемов на прямом РЕПО (сколько «сделали»).

Салатовый — это значение индекса RTSI.

Обычно, летом проводятся «какие-то там» эксперименты — выделенные полосы для транспорта, реверсивное движение на шоссе...

Рынок не исключение — ЦБР «экспериментировал» с «длинными деньгами» — предлагая в основном деньги на неделю, а не на овернайт (на этом, кстати, индекс РТС — «стоял на месте», даже немного снижаясь. Поскольку коротких денег было мало — в конце августа рынок привлек максимальный объем.

( Читать дальше )

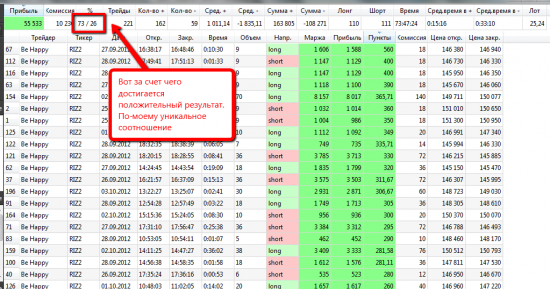

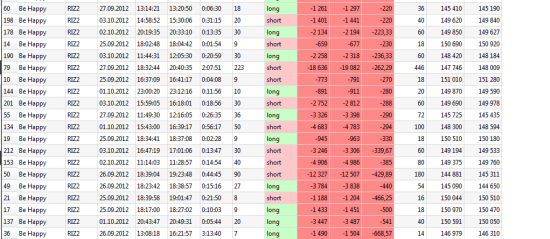

ЛЧИ 2012. Анализ чужой торговли. Александр Муханчиков

- 04 октября 2012, 14:05

- |

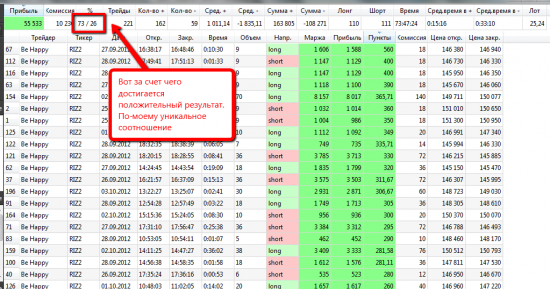

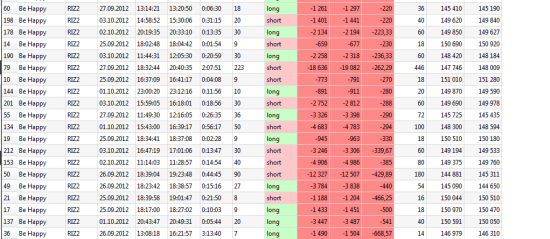

У меня есть убеждение что деньги делаются на больших движениях. Я не утверждаю что в пиле нельзя зарабатывать, просто это во много раз сложнее чем зарабатывать на движении.

Люди способные зарабатывать в пиле по мне так гениальны. Хотя я убежден, что если бы они сосредоточились на больших движениях то зарабатывали бы в разы больше. Но это вопрос для дискуссии.

Еще в Лиге трейдеров я следил за Александром Муханчиковым и удивлялся как ему удается совершая относительно большое количество сделок плавно увеличивать счет. Я догадывался что соотношение прибыльных сделок к убыточным очень хорошее. Действительно соотношение оказалось просто отличным.

Молодец!

( Читать дальше )

Люди способные зарабатывать в пиле по мне так гениальны. Хотя я убежден, что если бы они сосредоточились на больших движениях то зарабатывали бы в разы больше. Но это вопрос для дискуссии.

Еще в Лиге трейдеров я следил за Александром Муханчиковым и удивлялся как ему удается совершая относительно большое количество сделок плавно увеличивать счет. Я догадывался что соотношение прибыльных сделок к убыточным очень хорошее. Действительно соотношение оказалось просто отличным.

Молодец!

( Читать дальше )

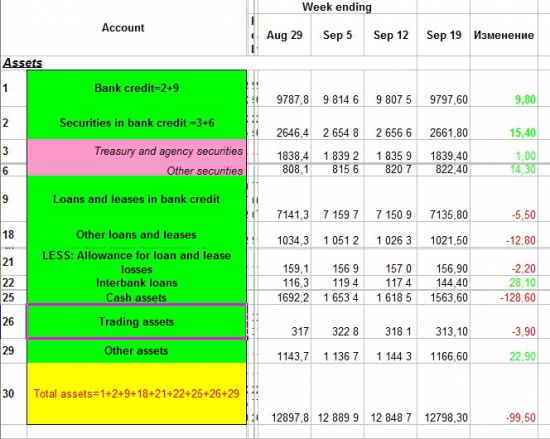

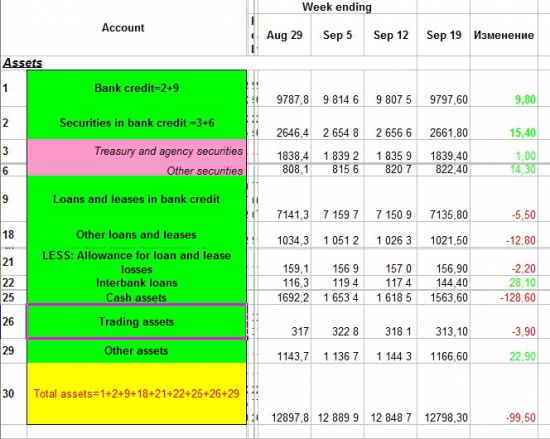

Американские банки сбрасывают баксы. Ответ

- 03 октября 2012, 17:32

- |

Ответ на этот «крик». Есть одно существенное «но» в том, что происходит с балансами американских банков!

Активы снизились на 99 ярдов за 3 последних исследуемых в отчёте недели.

А теперь посмотрим, куда мог пойти кэш. Стоимость ценных бумаг выросла на 15 ярдов (она могла расти из-за роста котировок и из из-за вложений в ценные бумаги). С кредитом фирмам и домохозяйствам беда. Межбанк плюс 28 ярдов. Другие активы +22 ярда.

(пояснение: многие ячейки убрал, т.к. они составные части и путают только наблюдателя.)

А вот обязательства тоже сократились, но на меньшую величину на 73,5 ярда. Главный вклад в их снижение внесло уменьшение задолженности перед иностранными связанными представительствами минус 93 ярда. Так что возможно кэш ушёл на погашение задолженности и теперь этот кэш гуляет зарубежом. Также росли депозиты, то есть кэш приходил от фирм и домозозяйств.

( Читать дальше )

Активы снизились на 99 ярдов за 3 последних исследуемых в отчёте недели.

А теперь посмотрим, куда мог пойти кэш. Стоимость ценных бумаг выросла на 15 ярдов (она могла расти из-за роста котировок и из из-за вложений в ценные бумаги). С кредитом фирмам и домохозяйствам беда. Межбанк плюс 28 ярдов. Другие активы +22 ярда.

(пояснение: многие ячейки убрал, т.к. они составные части и путают только наблюдателя.)

А вот обязательства тоже сократились, но на меньшую величину на 73,5 ярда. Главный вклад в их снижение внесло уменьшение задолженности перед иностранными связанными представительствами минус 93 ярда. Так что возможно кэш ушёл на погашение задолженности и теперь этот кэш гуляет зарубежом. Также росли депозиты, то есть кэш приходил от фирм и домозозяйств.

( Читать дальше )

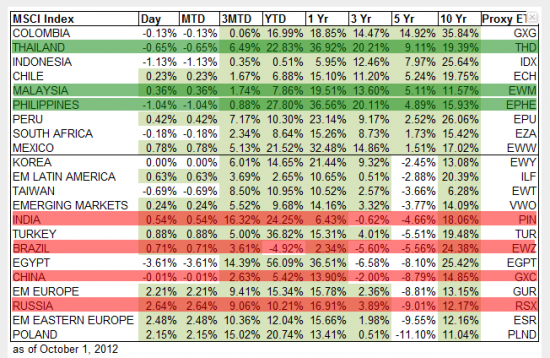

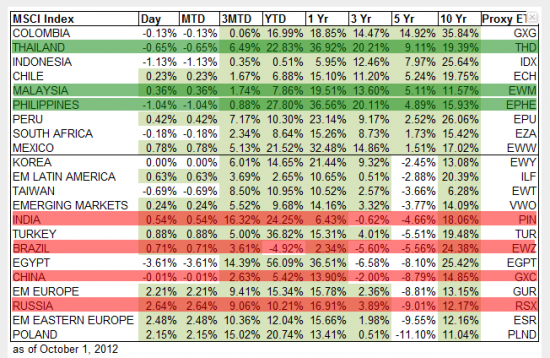

Сравнение ETF: EWM, EPHE, THD vs BRIC

- 03 октября 2012, 09:57

- |

На данный момент из развивающихся рынков наиболее привлекательными являются Малайзия, Таиланд и Филиппины, чем популяризированные страны BRIC (Бразилия, Россия, Индия и Китай).

Так считает Richard Shaw — управляющий директор QVM Group LLC

Фондовые рынки Малайзии, Таиланда и Филиппин показали за последние 5 лет положительный результат (от 5 до 10% ), в то время как страны BRIC имеют совокупный отрицательный доход за этот же период (от -5 до -9%). Аутсайдером тут, как не печально, является Россия.

Рис 1. Сравнительная таблица ETF

( Читать дальше )

Так считает Richard Shaw — управляющий директор QVM Group LLC

Фондовые рынки Малайзии, Таиланда и Филиппин показали за последние 5 лет положительный результат (от 5 до 10% ), в то время как страны BRIC имеют совокупный отрицательный доход за этот же период (от -5 до -9%). Аутсайдером тут, как не печально, является Россия.

Рис 1. Сравнительная таблица ETF

( Читать дальше )

Десятка лучших университетов мира с бесплатным онлайн обучением

- 03 октября 2012, 01:53

- |

1. Massachusetts Institute of Technology ( mit.edu/) — more than 1800 free courses.

2. Open University ( open.ac.uk/) — OpenLearn

3. Carnegie Mellon University ( cmu.edu/) — Open Learning

Initiative.

4. Tufts University ( tufts.edu/) — OpenCourseWare

5. Stanford ( stanford.edu/) — has Tunes U

6. University of California, Berkeley ( berkeley.edu/)

7. Utah State University ( usu.edu/)

8. Kutztown University of Pennsylvania ( kutztownsbdc.org/)

9. University of Southern Queensland ( usq.edu.au/)

10. University of California, Irvine ( uci.edu/)

2. Open University ( open.ac.uk/) — OpenLearn

3. Carnegie Mellon University ( cmu.edu/) — Open Learning

Initiative.

4. Tufts University ( tufts.edu/) — OpenCourseWare

5. Stanford ( stanford.edu/) — has Tunes U

6. University of California, Berkeley ( berkeley.edu/)

7. Utah State University ( usu.edu/)

8. Kutztown University of Pennsylvania ( kutztownsbdc.org/)

9. University of Southern Queensland ( usq.edu.au/)

10. University of California, Irvine ( uci.edu/)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал