Избранное трейдера ТриоКвартет

Что купить на коррекции? Лучшие идеи на рынке!

- 20 сентября 2023, 01:58

- |

➡ Пока рынок падает, собрал список своих актуальных идей

В таблице указаны компании, которые я рекомендовал к покупке (10 из 11 есть в моем портфеле, все кроме Интер-РАО), мои прогнозы по их прибыли за 2023 год и целевые цены (на основе исторической оценки по мультипликатору P/E, цена / прибыль). Также на основе прибыли я спрогнозировал потенциальные дивиденды за 2023 год.

Безусловные фавориты — Лукойл и Транснефть, чуть похуже Сбербанк и Роснефть. Интер-РАО тоже интересен, но рассчитывать на высокие дивиденды не приходится. Более рисковые истории — Юнипро и ВТБ, тут пока без дивидендов.

Для Транснефти, Лукойла, Юнипро, Сбербанка, Мосбиржи прогноз по прибыли с высокой вероятностью будет повышен на 2023 год после отчета за 3-й квартал, для Роснефти и Татнефти вероятность повышения ниже, но тоже есть.

Алроса пока выглядит хуже рынка несмотря на фундаментальную недооценку из-за:

1) обсуждения запрета G7 на импорт роcсийских алмазов (плохо то, что Бельгия на 2021 год давала 36% выручки)

( Читать дальше )

- комментировать

- 5.7К | ★8

- Комментарии ( 28 )

T-Invest Api. Бесплатные роботы и примеры использования.

- 11 июня 2022, 14:22

- |

В этой статье пройдёмся по тому, как именно подключить OsEngine к торгам для Т-Инвестиций. Как выписывать ключи и что нужно делать в самой платформе. С картинками шаг за шагом.

OsEngine — платформа для торговли роботами на бирже с тестером, оптимизатором, скачкой данных. В нее встроено более 200 бесплатных готовых роботов для трендовой торговли и торговли индексного и валютного арбитражей.

1. Делаем токен для доступа к Т-Инвестициям.

Начинаем с того, что нужно зарегистрироваться на сайте Тинькофф Инвестиций. Далее в личном кабинете идём в настройки:

( Читать дальше )

- комментировать

- 28.1К |

- Комментарии ( 18 )

Газ, ₽убль...

- 28 марта 2022, 20:34

- |

Президент России Владимир Путин поручил правительству, Центробанку и «Газпрому» до 31 марта реализовать меры по переводу на рубли расчетов за газ со странами из перечня недружественных режимов.

А всего-то и нужно было: держать голову холодной. Теперь и ноги там же будут🤣🤣

Из грядущей переписки Кремля с ЕС (из комментариев):

— Покупать ваш газ за рубли технически невозможно!

— Ну почему, возможно. Идёте на биржу, покупаете рубли, оплачиваете газ.

— Тогда придётся менять все контракты!

— Придётся.

— Нам придётся обходить свои же санкции!

— Обходите.

— Это создаст проблемы!

— Создаст.

— Мы введём эмбарго на поставки российского газа!

— Вводите.

— Совсем откажемся!

— Отказывайтесь.

— Совсем-совсем!

— Да поняли, поняли.

— Мы будем голосовать!

— Голосуйте.

Пройдёт месяц...

— Мы решили не покупать ваш газ.

— Не покупайте.

— Вы пожалеете!

— Нам и так вас жалко.

( Читать дальше )

Как вы теряете на валютных фьючерсах Московской биржи

- 15 июня 2021, 01:11

- |

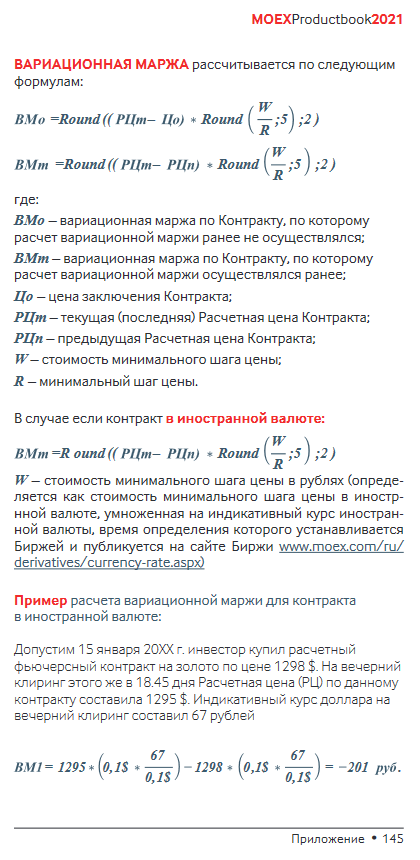

Итак, начнем с pdf-документа, который выложен на сайте МосБиржи на странице под якорем «Все продукты Срочного рынка». Для экономии вашего времени, привожу скрины страниц 145-147.

( Читать дальше )

Нейросети в торговых системах. 1.

- 25 июня 2020, 22:59

- |

Вначале о грустном. Не понимая теорию нейросетей (НС) у вас вряд ли получится построить на ней ТС. Поэтому лучше для начала почитать теорию, например, Хайкин Саймон. «Нейронные сети. Полный курс». Книга уже достаточно старая и в ней нет новомодных веяний, но она дает базовые представления о НС.

И второе, мы будем далее для построения систем использовать пакет scikit-learn для Python. рекомендую ознакомиться. Есть и более продвинутые пакеты, скажем, TensorFlow и др., но их использовать мы не будем, и ограничимся более простым scikit-learn.

Теперь о том, чего здесь не будет. Здесь не будет теории НС, разве эпизодически и оч кратко. Здесь не будет описания пакетов Python, работы с графикой и пр. Обо всем этом вы можете прочесть в интернете, книгах, и документации Python.

В топике мы будем обсуждать только применение НС к ТС и их построению.

Так как тема достаточно велика, в один топик не влезет, сегодня мы займемся самыми общими вопросами. Следующая часть будет недели через две, раньше не получается.

( Читать дальше )

Новичкам. Что такое опционный смайл?

- 24 июня 2020, 19:10

- |

Книга Саймона тяжело идет, каждую страницу после середины нужно прорабатывать очень долго, чтобы понять приблизительно хотя бы в чем там смысл, поэтому спотыкаюсь с завидной регулярностью. Сейчас нахожусь на 240-ой странице, это значит, что по теме опционов прокачался на 240/400=60%.

Сегодня поговорим про опционных Куклов.

Кто это такие?

Это профессионалы рынка, маркет-мейкеры, которые крутят всех на своей оси под экспирацию. Какие-то имена куклов мы знаем, торгуя на Мосбирже, какие-то уходят более глубоко корнями на американский рынок, но и там можно догадаться кто это. Бывает, что куклы тоже лажают, их пожирают более крупные и сильные куклы, но в целом они очень профессиональные игроки, поэтому, когда физ.лицо приходит на опционную площадку, он должен понимать против кого он борется и трезво оценивать свои шансы на победу.

Про то, что физики друг у друга отнимают деньги — можно забыть. Опционный рынок настолько неликвиден, что про физиков здесь говорить даже не приходится. Есть ты и есть Кукл. Твоя задача забрать у него часть прибыли. А как Кукл зарабатывает прибыль сейчас будем разбираться.

( Читать дальше )

Python-->Lua-->Квик. Управление заявками в Квике из Питона.

- 20 июня 2020, 11:47

- |

То о чем так долго мечтали большевики — свершилось!

Представляю QLua-сервер для управления заявками в Квике Квиком. Как обычно, в несколько строк кода.

( Читать дальше )

- комментировать

- 13.7К |

- Комментарии ( 48 )

Посты в нетленку (все полезные статьи смартлаба в одном месте)

- 14 июня 2020, 12:37

- |

С вероятностью 90% вы не знали, что на смартлабе есть раздел лучшие статьи: https://smart-lab.ru/tradingreads/

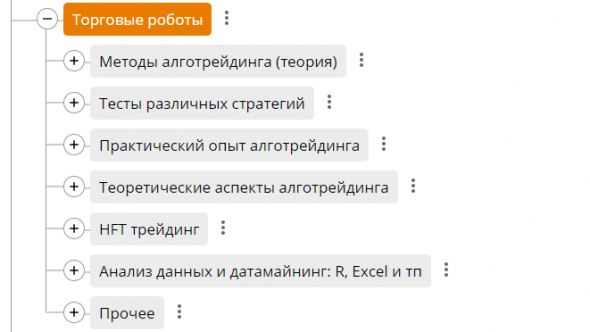

Там есть куча старых статей смартлаба, структурированных по темам. Сегодня я там немного навёл порядок в разделе Алготрейдинг:

https://smart-lab.ru/tradingreads/#category_4

Что вы можете сделать с этим разделом?

1. найти полезную инфу.

2. Если у вас есть полезные посты в блоге (или избранном), актуальность которых не проходит со временем, дайте ссылки на эти посты в комментариях, я добавлю их в этот раздел.

Естественно посты могут быть любых тем: инвестиции, трейдинг, опционы и т.п.

Жизненные советы от Кевина Келли

- 03 июня 2020, 15:50

- |

- Изучите, где набираются знаний те, с кем вы не согласны, или даже те, кто вас оскорбляет. Проверьте, сможете ли вы найти истину в том, во что они верят.

- Быть полным энтузиазма — это уже +25 баллов к IQ.

- Всегда спрашивайте о дедлайнах. Дедлайн отсеивает лишнее и посредственное. Он останавливает ваши попытки сделать все идеально и подталкивает к тому, чтобы сделать по-другому. Лучше, когда по-другому.

- Не бойтесь задавать вопросы, которые могут прозвучать глупо. В 99% случаев все остальные тоже думают над этим вопросом, но стесняются его задать.

- Умение слушать — это суперсила. Слушая тех, кого вы любите, продолжайте спрашивать «Есть еще что-то?», пока что-то не закончится.

- Достойная цель на год: изучить какую-то тему настолько хорошо, чтобы самому удивляться, каким глупым вы были год назад.

- Благодарность откроет для вас путь к другим достоинствам, и в ней вы можете стать лучше.

- Позвать кого-то перекусить всегда хорошая идея, и очень простая по сути. Круто работает с давними друзьями, отличный способ заводить новых.

- Чтение вместе с вашим ребенком создаст связь между вами и раскачает его воображение.

- Профессионалы — просто любители, умеющие элегантно оправиться от своих ошибок.

- Экстраординарные заявления требуют экстраординарных доказательств, чтобы в них поверить.

- Не будьте самым умным человеком в своем окружении. Общайтесь и учитесь у тех, кто умнее вас. Еще лучше найти умных людей, которые с вами не согласны.

- Правило трех в разговоре: чтобы добраться до настоящей причины, спрашивайте человека дальше о том, что он только что сказал. Потом еще раз, и затем еще. В третий раз ответ будет ближе к правде

- Не будьте лучшим. Будьте единственным.

- Все стесняются. Люди вокруг ждут, когда вы им себя представите, ждут, пока вы отправите им свое письмо на почту, ждут, пока вы позовете из на свидание. Вперед.

- Когда вам отказывают, не воспринимайте это как личное. Учтите, что люди точно также заняты делами и отвлекаются на разное, как и вы. Попробуйте еще раз попозже. Это удивительно, как часто вторая попытка дает результат.

- Цель привычки в том, чтобы убрать из процесса переговоры с собой. Чтобы больше не тратить силы на решение, а просто делать. И они могут быть очень разными, от привычки говорить правду, до ухода за зубами.

- Своевременность — признак уважения.

- В молодости попробуйте жить от 6 месяцев до года настолько бедно, насколько это вообще возможно, на рисе и орехах, в маленькой комнате или палатке. Чтобы узнать, какой может быть ваша «худшая» жизнь. Тогда всякий раз, когда вам придется рисковать, вы не будете бояться худшего сценария.

- Поверьте, никакие «они» не существуют.

- Чем больше вы заинтересованы в других, тем интереснее вы им. Чтобы быть интересным, будьте заинтересованы.

- Работайте над щедростью. Никто на смертном одре никогда не сожалел, что отдал слишком много.

- Чтобы сделать что-то хорошее, нужно просто сделать. Чтобы сделать что-то великое, нужно переделать, потом еще переделать, потом еще переделать. Секрет создания крутых вещей в том, чтобы переделывать их.

- Если вам нужно найти что-то в вашем доме, и вы наконец нашли, не кладите это потом в то же место. Положите туда, где искали в в самом начале.

- Сохранять деньги и вкладывать деньги — очень хорошие привычки. Маленькие суммы, которые вы вкладываете регулярно в течение нескольких десятилетий без лишних раздумий — это один из способов разбогатеть.

- Ошибаться — это нормально. Учиться на своих ошибках — превосходно. Ничто так не возвышает человека, как умение быстро признавать ошибки, брать на себя ответственность за них, а затем быстро исправляться. Если напортачил — признай. Поразительно, насколько сильный эффект дает такая ответственность.

- Вы можете быть одержимы тем, как обслуживаете ваших клиентов/покупателей/аудиторию, или можете быть одержимы тем, чтобы победить конкурентов. И то, и другое работает, но одержимость клиентами заведет вас дальше.

- Разделите процесс создания и процесс улучшения. Вы не можете писать и редактировать, лепить и оттачивать, или делать и анализировать одновременно. Если попробуете — редактор внутри вас остановит создателя. Не выбирайте, пока изобретаете. Не проверяйте, пока рисуете. В начале пути ум создателя должен быть свободным от суждений.

- Если вы не падаете и не спотыкаетесь время от времени, то ваша дорога ведет вниз.

- Возможно, самая контринтуитивная истина заключается в том, что чем больше человек отдает, тем больше в итоге получает. Понять это — встать на путь мудрости.

- Друзья лучше денег. Почти всё, что могут сделать деньги, друзья сделают лучше. Во многих аспектах иметь друга с лодкой лучше, чем иметь лодку.

- Трудно обманывать честного человека.

- Когда что-либо потерялось, в 95% случаев это находят под рукой — в том месте, где видели в последний раз. Поищите хорошо именно там и вы всё найдете.

- Вы это то, что вы делаете. Не то, что вы говорите. Не то, во что верите. Не то, за что голосуете. А то, во что вкладываете свое время.

- Ненависть — проклятие, которое не задевает предмет ненависти. Она отравляет только тех, кто её испытывает. Воспринимайте недовольство как яд.

- Улучшениям нет предела. Талант даётся людям не по справедливости, но то, с чего мы начинаем, можно улучшать безгранично долго.

- Будьте готовы: когда вы на 90% закончили любой крупный проект (дом, фильм, ивент, приложение), оставшиеся детали потребуют еще 90%, чтобы довести их до конца.

- Умирая, вы оставляете всё, кроме своей репутации.

- Прежде чем состариться, посетите как можно больше похорон и прислушайтесь. Вспоминая умершего, никто не говорит о достижениях. Люди будут помнить только то, каким человеком вы были, пока шли к достижениям.

- Будьте готовы, что с каждого доллара на покупку чего-то существенного вы в будущем заплатите еще один доллар за ремонт, техническое обслуживание или утилизацию.

- Всё реальное начинается с воображения, с выдумки того, что может быть. Таким образом, воображение — самая мощная сила во вселенной и навык, в котором можно преуспеть. Чем меньше вы прислушиваетесь к тому, что знают остальные, тем он крепче. И этим навык абсолютно уникален.

- Когда случается кризис или несчастье, не тратье их попусту. Где нет проблем, там нет роста.

- Отправляясь в отпуск, сперва заезжайте в самый отдаленный от цивилизации пункт вашего маршрута. Вы максимизируете шок от от всего необычного в новом для себя месте, а потом будете с радостью встречать привычные удобства города.

- Когда вас просят сделать что-то в будущем, задумайтесь — вы бы сделали это завтра? Не так много обещаний пройдет через этот фильтр безотлагательности.

- Не пишите в электронной почте о людях ничего такого, что вам было бы неудобно сказать им напрямую. Потому что в конечном итоге им обязательно дадут это прочитать.

- Если вам крайне нужна работа, вы еще одна проблема для начальника. Если вы можете решить множество проблем, которые у начальника есть, считайте, что вы уже наняты. Чтобы вас взяли на работу, думайте как ваш начальник.

- Искусство в том, чтобы уметь отсекать.

- Потребление вещей редко когда приносит глубокое удовлетворение. А приобретенный опыт — всегда.

- «Правило семи» в исследовании: вы можете узнать всё, о чем готовы спрашивать 7 раз. Если ваш первый источник не знает ответа на вопрос, спросите у него, кого спросить следующего, и так далее шаг за шагом. Если вы дойдете до седьмого источника в цепочке, вы наверняка получите ответ.

- Извиняться нужно: быстро, конкретно, от всего сердца.

- Никогда не ведитесь на настойчивые просьбы или предложения по телефону. Срочность — это маскировка.

- Когда кто-то ведет себя гадко, грубо, злобно и ненавистно по отношению к вам, представьте, что он болен. Это может облегчить сопереживание такому человеку и смягчить конфликт.

- Устранение беспорядка освободит место для по-настоящему ценных для вас вещей.

- Вам кажется, что вы хотите быть знаменитым, но это не так. Почитайте биографию любой знаменитости.

- Опыт переоценивают. Выбирая сотрудников, нанимайте за способности и затем обучайте их навыкам. Самые удивительные вещи создаются людьми, которые делают их впервые.

- Отпуск + катастрофа = приключение.

- Покупая инструменты, начните с самых дешевых, какие только можно найти. Потом улучшайте те, которые используете часто. Если вы зажигаетесь от использования какого-то инструмента для работы, покупайте лучшую версию, которую только можете себе позволить.

- Научитесь дремать 20 минут днем, не испытывая стыд при этом.

- Погоня за счастьем станет безумной, если вы не знаете, чем увлечены. Лучший слоган для большинства молодых: «станьте мастером в чем-нибудь, в чем угодно». Благодаря мастерству в чем-то одном вы сможете двигаться и развивать это мастерство на пути к тому, что приносит вам больше радости. И так в итоге найдете свое счастье.

- Я уверен, что через 100 лет многое из того, что я считаю правдой сегодня, окажется неверным. Может, даже постыдным. И я изо всех сил стараюсь понять, в чем именно ошибаюсь сейчас.

- На дистанции будущее определяют оптимисты. Чтобы быть оптимистом, вы не обязаны игнорировать все то множество проблем, которые мы создаем. Вам нужно, используя воображение, думать о том, как нам научиться решать эти проблемы лучше.

- У вас за спиной происходит вселенский заговор, направленный на то, чтобы заставить вас преуспеть. Будет намного проще воплотить его, если вы примете эту награду.

Рынок шести компаний

- 02 июня 2020, 19:53

- |

На ZeroHedge выложили знаковую статистику по американскому фондовому рынку, которая говорит о многом. В ней ярко отражена вся суть той печальной ситуации, в которой мы оказались. Речь идет о превращении некогда конкурентного рынка в финансовую олигополию шести ключевых компаний. Компаний, которые в связке с ФРС и ее бесконечными программами QE по сути подменили весь остальной рынок.

Это так называемая группа FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft). Шесть компаний, сделавших американский фондовый рынок лидером в последнее десятилетие. Вот как выглядит динамика индекса широкого рынка S&P500 и MSCI World без США.

(Динамика американского фондового индекса S&P500 и MSCI World, исключая США.)

А вот что может случиться, если убрать из индекса S&P500 группу FAAANM. Выглядит уже не так привлекательно, не правда ли?

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 19 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал