Избранное трейдера Denis Taiko

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

Роман Андреев: видео выступления на конференции смартлаба 14 мая 2016: Психология системного трейдинга

- 20 мая 2016, 10:44

- |

Небольшой экскурс по дивергенциям и конвергенциям

- 08 октября 2015, 22:25

- |

«Дивергенция» и «конвергенция» являются понятиями технического анализа открытых финансовых рынков, включая межбанковский валютный рынок Форекс. При этом под «конвергенцией» понимается схождение, а под «дивергенцией» — расхождение с рыночной ценой текущих показателей некоторых индикаторов-осцилляторов — Cтохастика, RSI, RVI, MACD и так далее. Графически каждый осциллятор является кривой, которой свойственно колебаться между заданными уровнями (обычно это минус 100, ноль и плюс 100). При этом каждый такой индикатор воспроизводится в отдельном окне информационно-торгового терминала.

Сравнение движения курса инвестиционного инструмента (валютной пары) с движением индикатора осуществляется с целью определения синхронности/асинхронности их динамики. Дело в том, что в нормальных условиях значение осциллятора с некоторым опозданием/опережением следует за ценой. Если она растёт, то повышается и значение индикатора, если падает — значение уменьшается. Когда этого не происходит, наблюдается конвергенция или дивергенция как результат расхождения. Их появление является значимым рыночным сигналом, который может быть использован для принятия трейдером оперативных торговых решений.

( Читать дальше )

Полезная фишка в Quik

- 22 августа 2015, 18:39

- |

Почему почти все теряют в трейдинге? Мой ответ.

- 22 августа 2015, 10:52

- |

Новичкам и не только посвящается…

Почти 10 лет в трейдинге. Дорога вывела на тропку алготрейдинга. Мои разработки были интересны сотням клиентов. Появилось много знакомых. Но почти никто не отвечал правильно на вопрос: «почему я теряю деньги на бирже?». — Да всё очень просто, ребята и девчата, проблема не в том, что Вы или Ваша система не угадывает направление рынка, а в том, что трейдинг предполает издержки, которые, к сожалению, мало кто замечает и понимает их механизм.

Издержки в Казино. По классики жанра, начну с рулетки. Есть 18 «Красных», 18 «Чёрных» и есть 1 Зеро. Выпадение «Зеро», казалось бы, не существенно, но благодаря таким мало заметным издержкам, игровая индустрия одна из самых доходных в мире для казино. Посчитаем:

18/19=0.94 – прибыльность

18/(18+19)*100=48.64% — вероятность выигрыша

(48.64-51.36)/100*100=-2.7 – мат. ожидание в фишках (если рискуем 100 фишками)

( Читать дальше )

Смешно

- 02 декабря 2014, 18:22

- |

Но при этом рубль на низах к баксу, а Ртс уже почти ниже чем вчера.

Мне кажется, или нас нае… вают?

Или это бюджет получает больше бабла? )))

RTS

- 20 января 2013, 14:58

- |

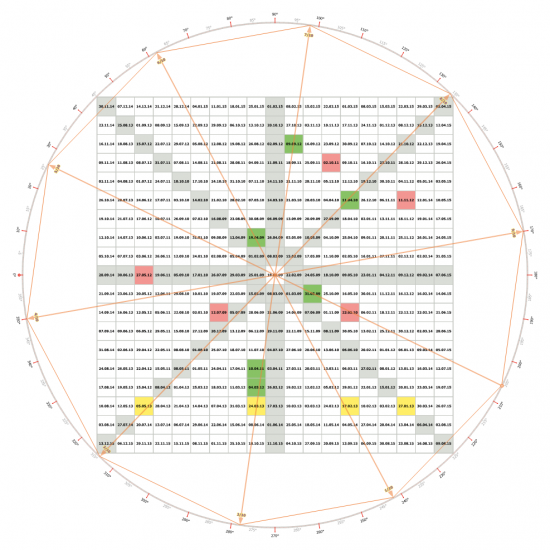

Потенциальные даты для разворотов индекса недельного масштаба:

27.01.13 (диагональ квадрата, совпадает с временными рамками волны-g? (RTS)

17.02.13

24.03.13

05.05.13

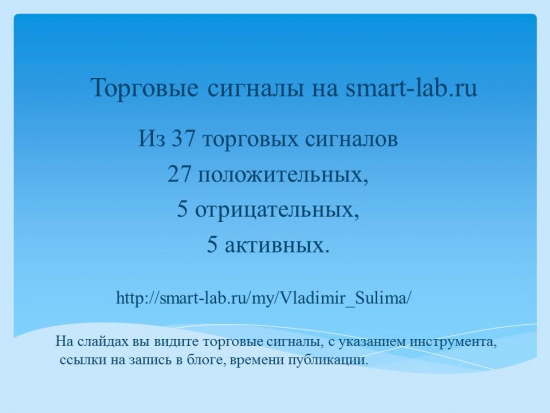

Путь пройден. Фьючерсный контракт на Индекс РТС. Из 37 торговых сигналов 27 положительных, 5 отрицательных, 5 активных.

- 18 января 2013, 12:58

- |

smart-lab.ru/blog/96692.php

С начала 2012 года я публикую торговые сигналы на smart-lab.ru/my/Vladimir_Sulima/. Из 37 торговых сигналов 27 положительных, 5 убыточных, 5 активных.

Торговая стратегия среднесрочная.

Соотношение тейк-профит к стоп-лоссу равняется 0,9-1 к 1

( Читать дальше )

Практика принципа меньшинства победителей (продолжение)

- 08 сентября 2012, 09:46

- |

Этим же объясняется большая заточенность трейдеров на диапазонную торговлю, нежели на торговлю новых движений, ведь любой диапазон это набор разворотов.

Значит, если большинство гоняется за разворотами игнорируя продолжения, нужно делать ровно наоборот.

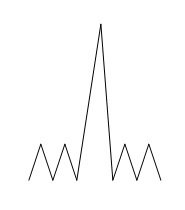

Теперь рассмотрим простой пример (см.рис.).

По терминологии технического анализа это «шип». В данном примере это локальный признак разворота в сторону будущего движения вниз, так написано в любом учебнике по теханализу.

Если рассмотреть этот шип как отдельный диапазон цен, видно, что в нижней части диапазона рынок находится подавляющую часть времени, в то время как в верхней части он был ненадолго и один раз. Причем ценовая поддержка снизу известна и явно видна, а сверху стала понятна только апостериори, когда движение вверх уже состоялось, повторных движений туда рынок уже не делает. Шансов купить рынок дает много, а продать был только один, и тот в режиме «угадал — не угадал». Получаем, что из таких простых представлений купить заметно комфортнее, чем продать. Большинство выберет то, что комфортнее – будет покупать. А, что предпочтет большинство, то как раз и не стоит делать. Значит нужно продавать!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал