Избранное трейдера TatianaVoit

Формирование портфеля ОФЗ с фокусом на равномерные купонные выплаты

- 14 сентября 2024, 19:04

- |

Всем привет!

Хочу поделиться своим опытом формирования портфеля из ОФЗ в текущих условиях высокой процентной ставки. Основная цель — собрать набор облигаций с купонной доходностью > 10% годовых и одновременно обеспечить равномерные ежемесячные выплаты, чтобы не было значительных скачков в поступлениях: например, 10 тыс. руб. в одном месяце и 1 тыс. руб. в другом. Купонные выплаты стараюсь равномерно распределить по месяцам, а поступившие деньги реинвестирую каждый месяц.

На текущий момент портфель выглядит следующим образом:

| Название | ISIN | Кол-во | Средняя цена покупки. |

|---|---|---|---|

| ОФЗ 26225 | SU26225RMFS1 | 21 | 620,66 |

| ОФЗ 26230 | SU26230RMFS1 | 71 | 561,58 |

| ОФЗ 26233 | SU26233RMFS5 | 68 | 529,56 |

| ОФЗ 26238 | SU26238RMFS4 | 62 | 572,73 |

| ОФЗ 26239 | SU26239RMFS2 | 19 | 644,11 |

| ОФЗ 26240 | SU26240RMFS0 | 30 | 556,07 |

| ОФЗ 26244 | SU26244RMFS2 | 49 | 813,42 |

| ОФЗ 26247 | SU26247RMFS5 | 30 | 807,16 |

| ОФЗ 26248 | SU26248RMFS3 | 12 | 802,60 |

| ОФЗ 46020 | SU46020RMFS2 | 47 | 588,94 |

( Читать дальше )

- комментировать

- 11.3К | ★9

- Комментарии ( 51 )

Ведение облигационного портфеля в Excel и «Google Таблицах» с привязкой к API Московской биржи

- 14 июля 2024, 16:52

- |

Опыт показывает, что большое количество людей хотят вести подсчёт всех показателей своего облигационного портфеля в таблицах Excel. Об этом говорят сотни репостов, лайков, комментариев под постами по таблицам, что я публиковал.

В ведении excel таблицы с облигациями есть много преимуществ. Одним из главных считаю возможность кастомизации всего, что угодно. Если вам нужен любой из десятков параметров, вы можете без труда их указать. Миксовать по своему усмотрению всё, что только вздумается.

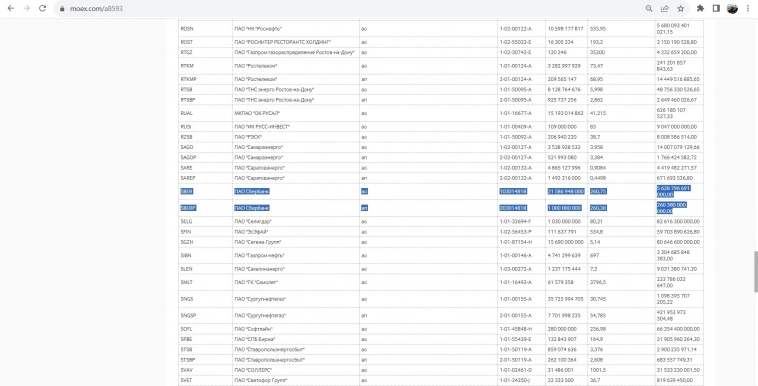

Привязка к API Московской биржи позволяет тянуть всю информацию напрямую с первоисточника, что гарантирует вам наиболее достоверные данные.

В этой статье собрал абсолютно все материалы по работе с таблицами excel и гугл, что написал более чем за год.

Статья состоит из следующих разделов:

- Подготовка таблицы Excel к работе

- Принцип работы формул с привязкой к API Московской биржи

- Пример практического использования таблицы

- Работа с ОФЗ в Excel

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 24 )

Эксклюзив: разблокировка замороженных активов: как и что делать - Инвестиционная Палата

- 16 апреля 2024, 16:53

- |

Инструкция по разблокировке: https://vykupicb.investpalata.ru/#faq

Задавайте вопросы в прямом эфире!

Перенос убытков и возврат налогов: сроки и правила.

- 04 марта 2024, 13:38

- |

Убытки от биржевых сделок можно учитывать на протяжении следующих 10 лет. А можно брать прибыль отчетного года и уменьшать на убытки 10-летней давности. Налоги можно возвращать за предыдущие 3 года. Часто возникает путаница в этих сроках и понятиях. Рассмотрим, как грамотно применять эти стратегии.

Перенос убытков прошлых лет

Если в прошлом у вас были убытки, вы можете использовать их для снижения прибыли текущего года. Однако есть правило: сальдировать эти убытки можно только в однородных операциях. Например:

— Убытки от сделок с ценными бумагами, обращающимися на организованном рынке ценных бумаг (ОРЦБ), уменьшают прибыль от сделок с ценными бумагами, обращающимися на ОРЦБ.

— Убытки от сделок с ПФИ, обращающимися на ОРЦБ, снижают прибыль от сделок с ПФИ, обращающимися на ОРЦБ.

Предположим, в 2022 году инвестор потерял 150 тыс. рублей от торговли акциями, а в текущем 2023 году заработал на них 500 тыс. рублей. Вместо того чтобы платить налог с полумиллиона он может снизить прибыль на сумму убытка и заплатить налог с 350 тыс. рублей. Так с 65 тыс рублей налог снизится до 45,5 тысяч.

( Читать дальше )

Календарные спрэды на Si - красиво, наглядно и прибыльно

- 14 февраля 2024, 11:23

- |

Но требует корректного выбора страйков, дат экспирации, точек входа и выхода.

Это стратегии для smart traders, которые любят комфортный позиционный трейдинг.

С заранее рассчитанным риск-профилем и зонами прибыли.

Для спрэдов на схождение или расхождение.

Если такие трейдеры есть на рынке, то наверняка на смартлабе их немало)))

А такие картинки из Квика лучше дополнять конкретными графиками из опционного калькулятора с расчетом требуемого ГО.

На сайте биржи он есть и поможет построить стратегии с 2- или 3-значной доходностью.

Ведь в году у нас 52 недели и 12 месяцев.

То есть число разнообразных календарных спрэдов не ограничено.

И выбирать БА можно и другие.

Ведь алгоритм спрэдинга универсален.

Всем успешного трейдинга!

МаркетМейкер попался - Как опционы указывают движение фьючерса

- 19 января 2024, 10:12

- |

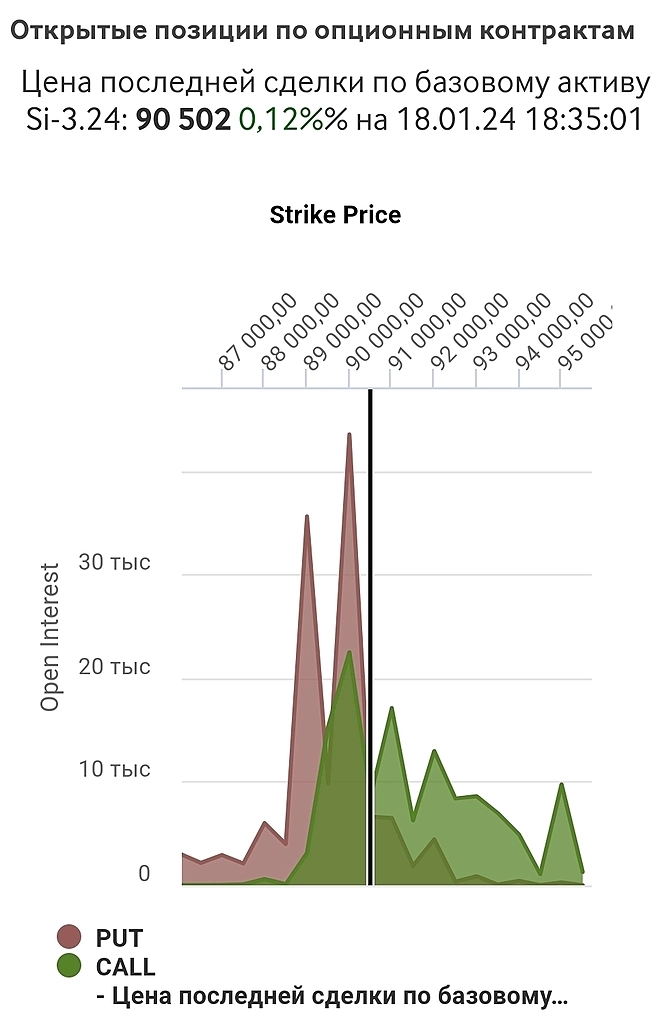

Во вторник я обращал внимание, что в опционах на Si набран значительный ОИ, который зашел в деньги в путах и может раздуть жабу Макара, и тот переставит фьючерс повыше. Тогда Si стоял в районе 89000 (рисунок ниже)

( Читать дальше )

Закупился на хаях рынка

- 12 января 2024, 16:07

- |

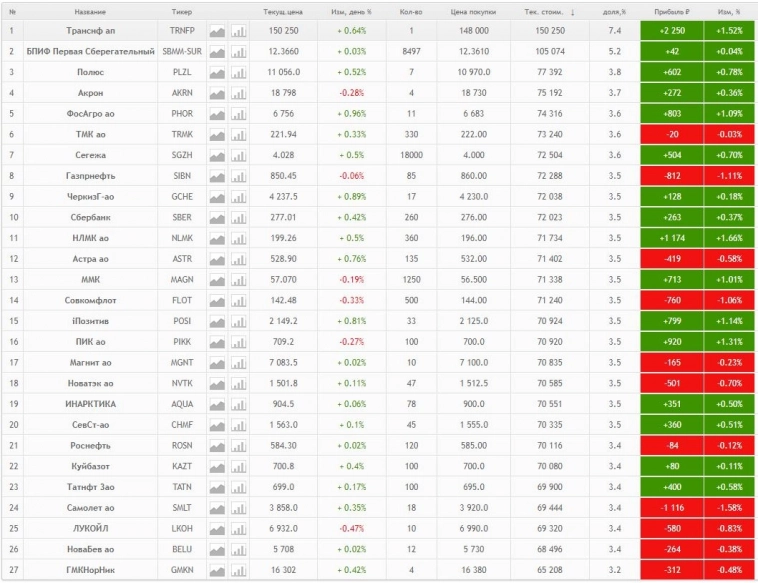

Решил с Нового Года полностью поменять стратегию. Хочется меньше уделять времени бирже и получать пассивный доход!

Решил что пора становиться инвестором (очередная попытка).

15 лет меня ломало, мне было страшно вкладывать надолго в наш рынок. Но походу вариантов сейчас других нет.

Есть у меня мысля, что даже если зайти на хаях рынка и ежемесячно докупая бумаги по любым ценам результат будет отличный спустя лет 10.

Планирую докупать раз в 2 недели/месяц с ЗП.

Портфель на 95% сформирован, осталось позже купить:

1. Сургут-п

2. Мосбиржа

3. HH, OZON (после перерегистрации)

Также буду планирую докупать новые компании на бирже, но в целом пропорция 3% в одну бумагу сохранится.

Портфель «дивидендно-ростовой», больше упор на дивы.

Обновил скрин 15.01.2024

https://smart-lab.ru/q/portfolio/speculme/100504/

Лучшие российские дивидендные акции 2023. Прогноз дивидендов на декабрь. Лучшие инвестиции

- 26 ноября 2023, 04:47

- |

Всем привет. Мне тут статистика блога подсказала, что 59% моих подписчиков предпочитает больше формат постов, а я в основном пишу статьи просто потому, что формат постов не вмещает то количество символов, которое я передаю в текстах. С одной стороны это грустно, поскольку мои полезные статьи остаются неохваченными почти 60% читателей скорее всего, а с другой стороны оставшиеся 40% имеют все шансы быть успешнее в инвестировании своих собственных средств. Давайте воспользуемся этой возможностью по назначению прочитав наш сегодняшний ТОП.

Итак, сегодня я расскажу о том, какие акции сейчас больше всего недооценены рынком и могут заплатить хорошие дивиденды, а вы сверите предложенные варианты куда можно вложить деньги или даже присмотритесь к тем, которых еще нет в вашем портфеле. Я лишь напомню, что мы выделяем в ТОПе не только самые потенциально доходные варианты, но и какую долю можно отвести эмитенту в нашем портфеле для наилучшей диверсификации рисков.

( Читать дальше )

Как купить акции Сбера и захеджировать их бесплатно

- 19 октября 2023, 13:31

- |

По акциям Сбера выплачивают неплохие дивиденды. В 2023г было выплачено 25р на акцию – 565млрд. По РСБУ Сбер уже заработал 1,13млрд руб. Греф говорил о приверженности банка своей дивидендной политике – 50% от МСФО, обычно данные по РСБУ меньше, чем по МСФО. Это предполагает выплату не менее 25р, у Сбера 21 586 948 000 обычных и 1 млрд префов.

Так же Греф говорил, что акция может стоить 323руб. А в кулуарах еще активно обсуждается предложение о выкупе у нерезидентов по сценарию Магнита и Лукойла. Помимо позитивных факторов есть геополитика, способная обвалить не то что акции Сбера, но и рынок в целом, причем быстро. Помним ещё про повышение ставок, возврат к обязательной продаже валюты и прочие факторы риска. Как всегда есть факторы как ЗА РОСТ, так и ЗА СНИЖЕНИЕ. В этой статье мы постараемся изложить несколько иной принцип удержания позиции — динамическое хеджирование, которое отсекает бесплатно зону риска.

Напомним, что на акции Сбера на срочном рынке есть CLT опционы (премиальные опционы), с помощью которых можно сделать следующую конструкцию. Например, если у вас есть акции Сбера по 270р, то на них можно продать опцион колл на 290 страйке за 2,70р за акцию (опцион имеет лот=1лот акций).

( Читать дальше )

"Опять скрипит потертое седло..."

- 19 августа 2023, 10:55

- |

Так же называется и опционная стратегия — одновременная покупка (или продажа) колов и путов на ЦС.

То есть мы сидим на коне (БА), свесив ноги с седла ( колл и пут).

«Ничто нас в жизни не может

Вышибить из седла!—

Такая уж поговорка

У майора была...»

Это было лирическое отступление.

Имхо, в текущей ситуации по паре доллар/рубль это одна из лучших стратегий.

То же относится к RI, NG, BR, юаню, золоту и другим контрактам с валютной компонентой.

Речь о купленном стрэддле ( если кто-то решил дальше не читать, но применить стратегию).

«Опционы позволяют трейдеру заработать на движении цены базового актива без конкретизации направления данного движения. Важно, чтобы движение было, и желательно, чтобы оно разворачивалось стремительно. Подобного рода стратегии относят к покупке волатильности, наиболее распространённой считается опционная стратегия стрэддл, которая реализуется путём одновременного приобретения опционов колл и пут на центральном страйке в равной пропорции в опционах с одной датой экспирации. Сама идея заработка на движении рынка в любом направлении звучит весьма привлекательно, но у указанной стратегии есть и свои нюансы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал