Избранное трейдера Stoic

Построение графика спреда в терминале QUIK

- 10 февраля 2017, 15:11

- |

Spread := price(MX) — 5 * price(SR) — 5 * price(GZ) — 50000

по текущим котировкам и строить торговые идеи на его основе.

Кому интересна визуализация подобных спредов в терминале QUIK 7-й версии с помощью lua-скриптов, добро пожаловать под кат.

( Читать дальше )

- комментировать

- 9.7К | ★58

- Комментарии ( 18 )

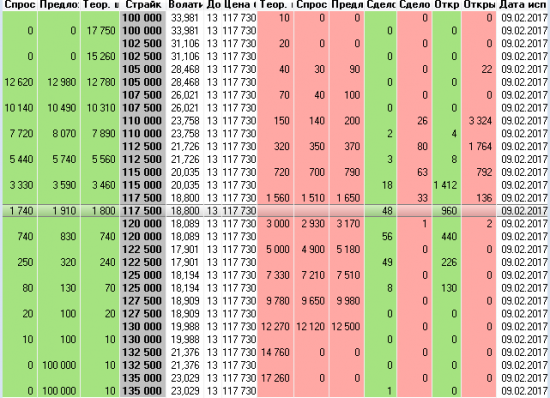

Как там полет с недельными опционами

- 27 января 2017, 16:00

- |

Походу можно мутить мини календарики

Как стабильно зарабатывать на бирже.

- 19 января 2017, 06:33

- |

Дорогой читатель!

Если ты вдруг решил сделать заработок на бирже своим бизнесом, то читай внимательно, постараюсь сократить количество букв до смысла. Кто-то скажет, что всё это неправда, а автор — лох. Ваше право, на истину не претендую, всё нижеизложенное лишь моё скромное мнение спустя 10 лет работы как на рынке так и в обычном бизнесе.

Итак, бизнес условно делится на 2 категории:

1. Основанный на наличии какого-либо ресурса (доступ к освоению бюджета, продажа сырья, монопольное положение, административная рента и т.п.). В классическом понимании это не бизнес, т.к. нет необходимости привлекать клиентов и конкурировать. От бенефициара требуется только поддерживать контроль над ресурсом.

2. Основанный на привлечении клиентов с открытого рынка и продаже им услуг. На растущем рынке всё нормально, почти любой бизнес выживает, в условиях большого неудовлетворённого спроса все зарабатывают. Пресловутые пластиковые окна в 2000-е разлетались как горячие пирожки, ждать исполнения заказа надо было недели 2-3. Или полгода очередь на мазду3. Но в последние 4 года этот бизнес живёт практически впроголодь. При падающем спросе и растущих издержках в виде аренды, зарплат, импортного сырья, налогов только супермаржинальные бизнесы способны оставаться на плаву. Регулярно на одной из пешеходных улиц рядом с метро наблюдаю смену вывесок. Рестораны разоряются, на их место приходит сетевой фастфуд или микрозаймы.

( Читать дальше )

Результаты анализа поведения цены около горизонтальных уровней

- 10 января 2017, 06:20

- |

Предмет исследования: Исторические данные контракта RTS-12.16

Под горизонтальным уровнем понимаем максимум (минимум) цены от которого произошел откат не менее 500 пунктов и под (над) которым было проторговано не менее 10 000 контрактов.

Исследовалось поведение цены при последующем подходе к горизонтальному уровню. Открывалась сделка около уровня (± 50 п.). Выставлялся одинаковый тейк (200 п, 400 п, 600 п) и одинаковый стоп (200 п, 400 п, 600 п). Анализировалась вероятность достижения тейка и профита.

Полученные результаты:

Общее количество сделок: 216

Для тейка/профита 200 п математическое ожидание -10 п.

Для 400 п математическое ожидание: +4,7 п

Для 600 п математическое ожидание: -3,3 п

Можно сделать вывод, что на данном отрезке нет закономерностей поведения цены вблизи горизонтальных уровней соответствующим вышеуказанным условиям. Движение цены вблизи данных уровней случайно.

РТС Робот: скальпинговая платформа на Python

- 10 января 2017, 04:43

- |

После многолетнего молчания на смартлабе, я решился наконец написать свой первый пост и заодно показать альфа-версию торговой платформы, которую пилю под свои нужды. Очень хотелось иметь программу для автоматизации скальпинга и высокочастотного трейдинга, не такую топорную как Quik и с собственным блекждеком.

Вдохновила меня прекрасная программа Николая Морошкина Qscalp и захотелось иметь похожую, но с блекджеком Python внутри. С большим уклоном в автоматический скальпинг, и с меньшим — в ручной.

Я хотел писать торговые стратегии для скальпингового привода на Питоне, имея возможность творить с рыночными данными все, что угодно. Например, экспортировать тики в базу данных или скармливать их нейросетям в реальном времени. Ну и заодно проверить, действительно ли Python, как уверяли некоторые, слишком медленный для реализации подобных задач. Создавал программу в свободное время.

Итак, у нас был Transaq XML Connector, QT, Python и целое множество библиотек всех сортов и расцветок, а также Windows, Linux, wine и VirtualBox. Не то чтобы это был необходимый запас для разработки. Но если начал писать проект, становится трудно остановиться. Единственное, что вызывало у меня опасение — это pyinstaller. Нет ничего более беспомощного, безответственного и испорченного, чем ошибки при сборке. Я знал, что рано или поздно мы перейдем и на эту дрянь.

( Читать дальше )

Опционы по взрослому (улыбки распределения)

- 09 января 2017, 21:41

- |

Мы остановились на подгонке дельты БА и нормального распределения. Почему БШ взял его? Да другого и не было. Во всем виновата «Центральная предельная теорема» Ее смысл, коротко: «сколько веревочке не виться, а депо сольется» То есть, любое распределение, похожее на нормальное, рано или поздно таким станет. Приращения цены, как бы должны заполнить купол или колокол распределения. Соответственно, если мы накроем опционом определенный сектор цены, будет нам профит. Но, что то пошло не так.

Я специально хочу вас протащить по истории вопроса, что бы вы смогли разобраться во всех проблемах опционов. Файл: https://cloud.mail.ru/public/db9v/9Mzo1jdL3

Мы дошли до конца, когда необходимо писать формулу БШ. Что бы подключить время и цены. Она не такая и страшная. Первое что надо понять это d1 и d2. Исходники: Сколько дней в году, свечи в году. Сколько дней (свечей дневных) до эксперы. Волатильность центрального страйка, про которую думают что она правильная. В БШ оперируют относительными величинами. Поэтому, я часто перевожу их в проценты, что бы было нагляднее. Что бы получить долю 30 дней времени в году 30/246. Или 12% от года или 0,12. Итак смотрим d1=ln(БА/страйк)(это отношение между БА и Страйком, если хотите в процентах)+0,5(для кола и 0,5 для пута. Потом, вместе это станет 1 дельтой)*волатильность в квадрате(квадрат это второй момент, волатильность в годовом выражении)*долю времени до эксперы(в процентах)/волатильность*корень из доли времени(корень, потому что так надоJ)). Все. Можно знаки поменять, отнимать 0,5… и получить d2 мне удобнее от d1-волатильность*корень из времени.

( Читать дальше )

Фильмы про трейдинг, которые возможно вы не смотрели

- 06 января 2017, 17:07

- |

Европейское кино про трейдинг, думаю, что никто его не смотрел и не слышал. Нормально, можно посмотреть — великолепно сыграл актер, европейские сьемки и… сюжет. Как обычно, отличается от Голливуда, но нормалек.

На Смартлабе был уже пост 1.5 года назад — это, так сказать, повтор!

Фильм «Банк» — www.youtube.com/watch?v=gzz_Ifq4W4A&index=2&list=PL-OPNvm1XK9ji8znF95Msz1BH3bXVHYkN. Тут про трейдера, который использовал алготрейдинг и теохию хаоса.

Фильм «Чувство справедливости» — www.kinopoisk.ru/film/895625/. Еще не смотрел!

Всем хорошего окончания торгов и выходных.

3 экрана вот, что нужно трейдеру

- 06 января 2017, 15:30

- |

Компания Razer представила на выставке CES 2017 в Лас-Вегасе (Невада, США) весьма любопытную новинку — игровой ноутбук, создающийся по проекту Project Valerie.

Показанное устройство — это первый в мире портативный компьютер, оборудованный сразу тремя дисплеями. Помимо основного экрана, имеются два дополнительных, которые выдвигаются из корпуса при помощи специального механизма.

Новый год - новый эксперимент!

- 03 января 2017, 14:18

- |

Ну что, товарищи, всем здрасте!

Трудо выебудни начались!

Еще в конце прошлого года я ознакомился с книгой по ММ, автор Райан Джонс «Сделай миллионы, играя числами».

Если вкратце — автор исследует несколько стратегий управления капиталом и сайзом, из них это мартингейл, пирамидинг, антимартингейл и т.д., и метод, который рекомендуют автор — это фиксированно-пропорциональная торговля.

Смыл данного метода — это увеличение сайза на один дополнительный контракт, только в случае, если каждый уже рабочий контракт заработал определенную фиксированную сумму.

Есть ощущение, что описал не понятно! =)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал