Избранное трейдера Сберегатель (Сэр Лонг)

Список компаний, прекративших бизнес в России от 02 марта 2022

- 14 марта 2022, 23:58

- |

Общественная организация «Центр противодействия коррупции» обнародовала перечень западных компаний, прекративших или прекращающих бизнес в России.

К примеру, автомобилестроительные компании уходят с рынка, среди которых такие гиганты как Volvo, Chevrolet, Cadillac, Jaguar, Renault, Volkswagen, Audi, Porsche, Scania, BMW, Ford, Harley Davidson.

То же касается и техники. Компания AMD запретила поставки микрочипов и вскоре запретит поставки видеокарт. Intel также запрещает поставки микрочипов. Компании Dell и Ericsson выходят с российского рынка. HP запрещает экспортировать в РФ ноутбуки, а Nintendo запретило покупки в рублях.

На данный момент в списке почти сотня известных компаний:

- Apple Pay — полный блок

- Apple — полный выход с рынка

- Adidas — отказ от работы со сборной по футболу

- Audi — выходят с рынка

- AMD — запрет поставки микрочипов и вскоре запрет на поставку видеокарт

- Amazon — полный блок всего ритейла

- Adobe — полный блок

- British Petrolium — вышли из Роснефти 20% акций

- BBC — отзыв лицензий на вещание

- BMW — закрывает заводы, блокирует поставки

- Bolt — выход с рынка

- Boeing — выход с рынка

- Chevrolet — выходят с рынка

- Cannes Festival — блок делегации РФ

- Cadillac — выходят с рынка

- Carlsberg — ограничение экспорта

- Cex Io - крипто площадка банит пользователей из России

- Cinema 4D — не работает приложение

- Coca Cola — выход с рынка

- Danone — выход с рынка вместе с дочерней компанией Простоквашино

- Disney — отмена всех фильмов

- Dell — выход с рынка

- Dropbox — перестанет работать в стране через несколько дней

- DHL — выход с рынка

- Eurovision — дисквалификация

- Ericsson — выход с рынка

- Exxon Mobil — отзывают всех специалистов из нефтяных компаний РФ

- Etsy — блок всех балансов на российских счетах

- Facebook — бан аккаунтов СМИ РФ

- FedEx — полный запрет поставок

- Formula 1 — отмена турнира в Сочи

- Ford — закрывает все магазины

- FIFA — дисквалификация сборной на ЧМ и запрет на проведение любых международных матчей в РФ

- Google Pay — частичный блок

- Google Maps — блок информации для росиян

- General Motors — останавливает экспорт

- HP — запрет ввоза

- Harley Davidson — прекращение поставок

- Instagram — блокировка пропаганды

- Intel — запрет поставки микрочипов

- Jaguar — выходят с рынка

- Jooble — удалили сервис и сделали заявление

- KUNA — выход с рынка

- Lenovo — выход с рынка

- LinkedIn — готовятся к полному выходу из страны

- MOK — отмена всех соревнований

- Mastercard — приостановка производства карт, отключение нескольких банков

- Maersk — остановка поставок в/из рф — прощай покупки на Ali express и ASOS

- Mercedes — выход из страны

- Megogo — удаление всех русских фильмов

- Metro — увольнение 10 000 сотрудников

- Mitsubishi — увольнение работников 141 сервисного центра

- Microsoft Office — обсуждается широкий комплекс мер

- Mobile World Congress — отказ аккредетации для делегации из РФ

- NFT — блокировка средств пользователей из России и Белоруси, перевод их денег Украине

- NHL — полный блок для игроков из РФ

- Netflix — блок для русских подписок, остановка производства РФ сериалов

- Nike — закрывают все магазины

- Nintendo — запрет на покупки в рублях

- Nestle — закрывает все 6 фабрик в РФ

- OnlyFans — закрытие в стране

- Paysera — блокировка

- PayPal — заморозка счётов на вывод

- Paramount — блок кинопроката

- Parimatch — отозвали франшизу

- Play Station — невозможно совершить оплату

- Pornhub — запрет на доступ к контенту

- Porsche — выход из рф

- Renault — выход с рынка

- Samsung pay — блокировка сервиса

- Snapchat — блокировка приложения в РФ и Беларуси

- Scania — выход из РФ

- Shell — разрыв контракта с Газпромом

- Spotify — невозможность оплаты подписки

- Sony — блок кинопроката

- Twitter — нельзя регистрировать аккаунты гражданам РФ

- TikTok — массовый бан пропагандистов

- Toyota — увольнение 2 600 сотрудников

- UEFA — отмена финала Лиги Чемпионов в Санкт-Петербурге

- UPS — полный запрет поставок

- Universal pictures — блок кинопроката

- Visa -блокировка банков под сакнциями

- Volvo — выходят из РФ

- Yandex — исключение акций компании с котировок на NY бирже

- YouTube — блокировка сотен РФ каналов и их монетизации

- Warner Bros — отмена всего кинопроката

- Webmoney — запрет транзакций

- Volkswagen — выходят из страны

- Zoom — отзыв лицензий на разработку

PS: Это ответ на пост Тимофея: «будет ли дефолт?» Так вот, с такими успехами, что описал выше, судите сами к чему это приведет.

- комментировать

- ★2

- Комментарии ( 31 )

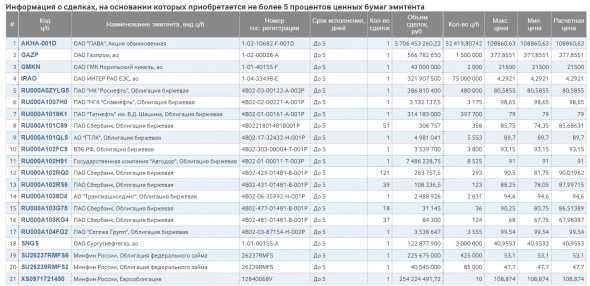

Внебиржевые сделки на 14.03.2021 на рынках явно что-то происходит

- 14 марта 2022, 19:10

- |

Хотел бы обратить особое внимание на цены сделки по Газпрому, Норникелю, Интер Рао и Сургутнефтегаз. Цены явно выше закрытия 28 февраля, да что там, даже можно сказать хаи 21-22 года. По поводу ОАО «ПАВА» то это явно выкуп предприятия, сейчас зерно будет нужно всем. ОАО «Пава» — российская компания, зарегистрированная в городе Барнаул. Была одним из крупнейших зернопереработчиков России, в 2015 году запущена процедура банкротства.

Покупки ВЭБом российских акций: чего ждать?

- 14 марта 2022, 18:39

- |

26 февраля 2022 года, через 2 дня после падения фондового рынка РФ — премьер министр подписал распоряжение о выделении 1 трлн рублей из ФНБ ВЭБу на покупку российских акций (источник). Это 7.7% от общего объема доступных средств на 1 февраля 2022 года или 22% от незаблокированного объема доступных средств ФНБ.

👉 В 2008 году индекс Мосбиржи упал на 70%, а РТС на 80% (те самые 2500 пунктов по РТС мы увидим уже не скоро).

👉 В 2014 помощь ВЭБа не понадобилась — индекс Мосбиржи тогда упал на 21%, хотя РТС упал на 60%.

👉 В 2022 году индекс Мосбиржи упал на 60%, а РТС упал на 66%.

Резюмируя вышеперечисленные кризисы — государство в виде ВЭБа приходит на помощь при снижении индекса Мосбиржи на более чем 60%? Момент настал.

В 2008 году ВЭБ начал выкупать российские акции 20 октября, на месячном графике это оказалось “дном” российского индекса (хотя в моменте просадки были вплоть до января). ВЭБ покупал примерно по 5 млрд в день, то есть лимит в 175 млрд он израсходовал примерно за 2 месяца.

( Читать дальше )

Разрушение дивидендной пенсии

- 14 марта 2022, 16:36

- |

Окончание эры золотых российских дивидендов подходит к концу. Правительство выжимают последние капли «вкусняшки» себе в карман, минуя голодные рты россиян инвесторов.

Как мы все помним, чуть менее года назад пошёл разговор о нахлобучивании государств со стороны металлургов. В связи с чем наделили оброком всех металлургов. Однако этого оказалось мало. Заместитель главы Минпромторга Виктор Евтухов потребовал у металлургов снизить цену на металлопродукцию. Я уж не буду тут распинаться и говорить как он ограничивает ценообразования минуя влияние рынка и спроса, не буду рассказывать про дополнительный налог на дивиденды, а вот остановлюсь на одной интересной фразе:

В прошлом году вы заработали кучу денег. Теперь нужно поработать на страну. Придется поработать на низкой рентабельности, может, дивидендов в следующем году не выплатите, но это уже не мой вопрос, — говорит замглавы Минпромторга. — Может придется отложить программу модернизации. Хотя деньги, [заработанные] в прошлом году, позволяют нам надеется на то, что у вас нет таких проблем, чтобы что-то там притормаживать. Во всяком случае у большинства компаний.

( Читать дальше )

Как уберечь свои деньги от НКЦ?

- 14 марта 2022, 08:43

- |

НКЦ начал осуществлять перенос общей отрицательной денежной позиции Клиентского счета штрафными сделками РЕПО, заключаемыми без участия Компании. Выбор ценных бумаг, с которыми заключаются такие сделки, НКЦ осуществляет самостоятельно. Таким образом, штрафные сделки РЕПО заключаются, в том числе и с бумагами Клиентов, которые не имеют маржинальной задолженности и не давали согласия на заключение подобных сделок.

Что делать, если вы прогнозируете такое развитие у своего брокера, тем более визгов на смартлабе о миллионных убытках наших трейдер-гур, покрывать которые им нечем, все усиливаются?

Как спасти свои несколько десятков миллионов рублей в лонгах, не позволив за свой счет покрыть убытки детей Долгого Лета?

( Читать дальше )

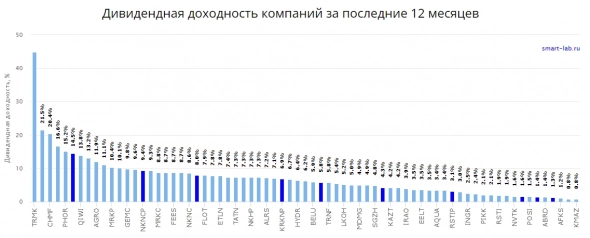

Какие компании с наибольшей вероятностью выплатят ближайшие дивиденды?

- 10 марта 2022, 15:30

- |

Одно из главных преимуществ российского рынка акций заключалось в дивидендной доходности, которая несколько лет была одной из самых высоких в мире и значительно выше чем в западных компаниях.

Поэтому важный вопрос, который сейчас на повестке в текущей ситуации: “Что будет с дивидендами на российском рынке”?

Дивиденды — это простой способ монетизации актива, чтобы дальше перераспределить денежные потоки.

Например: государство собирает деньги не только налогами, но и дивидендами. Дальше эти деньги тратятся по назначению. Или холдинг АФК “Система” собирает дивиденды с дочерних структур, а дальше на них гасит долги, платит зарплаты и вкладывает в новые проекты.

Поэтому ответ на вопрос: “а будут ли дивиденды”? — будут, никуда не исчезнут. Но есть нюансы. В этой статье я бы хотел поговорить о компаниях, которые с наибольшей вероятностью выплатят дивиденды.

( Читать дальше )

Все чудесатее.. . ВТБ инвестиции скоро может быть недоступно!

- 07 марта 2022, 13:05

- |

Уважаемы гражданин Пупкин, мобильное приложение ВТБ Мои Инвестиции скоро может быть недоступно. Поэтому мы подготовили для Вас подробную инструкцию о том, как получить доступ к своему портфелю: www.vtb.ru/c/vtbmi Все актуальные новости: www.vtb.ru/c/brokeronline (0+). С заботой о Вас, Банк ВТБ (ПАО)

В инструкции ссылка на скачивание того же самого приложения «ВТБ мои инвестиции». Как странно…

ИИС 280 млн, и -95%.

- 03 марта 2022, 17:43

- |

Я на рынке с 2010, на рынке РФ с 2013… Где-то с 2016 считаю себя профессионалом: доходность не самая стабильная, но очень высокая… По годам с 2015г в рублях шла вот так: +90% +70% +80% -30% +150% +350%(!) +200%, и с начала года -90%.

До последнего считал общую ликвидность, в конце — счета поменьше и кеш считать перестал т.к. уже ни на что не влияло. Доходность конкретно по ИИС открытому в 2015г — выше. Ну и тут не считались выводы. Я бОльшую часть лет не имел терминал в телефоне, скрины с отчета не очень красивые, так что красивых скринов хая откября у меня нет.

С конца 2014 вот здесь: vk.com/ladimirkapital веду блог… И с 2017 веду закрытый дневник сделок. Сейчас старые сделки все открыты, можно красочно увидеть 24,02, как счет таит со 116 до 14.

Что позволило мне заработать такие деньги? Конечно плечи, и концентрация на сильнейших идяех… Я брал мечел по 9 в 2014, по 78 летом. Тесла по 200 до сплита, заглядывал в Систему по 5… Ленку правда брал лишь по 44, но все равно кратник. Сейчас например Мечел заплатит(всегда платил, а щас денег у него — Ж жуй) — 100р, а я ПРОДАВАЛ(!) его по 145 чтобы спасти хоть что-то. Суть не в рублевом убытке, а в том что я лишился 85% акций.

В общем две недели назад было так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал