Избранное трейдера Жирный тролль #2

Специалисты и профессионалы отвечают в этом посте на любые вопросы

- 16 июня 2015, 19:09

- |

Если вы являетесь специалистом по тому или иному вопросу на бирже и рынках, объявляйтесь в комментариях, — люди будут задавать вам вопросы по вашей теме.

Например:

Я Василий Олейник: обучаю трейдеров. Можно задавать вопросы по обучению трейдингу. Или..

Я Александр Шадрин: инвестирую в Российские акции… Могу ответить фундаментал по бумагам

Я Александр Муханчиков: профессионально скальперю фьючерсы CME в плюс. Задавайте мне вопросы!:)

И так далее..

Все у кого есть вопросы, задавайте их специалистам, которые принимают участие в игре.

Поехали!

====================

Комменты только по теме! Специалисты по политике, пропаганде и шуткам — в бан.

====================

Кто сегодня отвечает на вопросы:

VA — биотех, США

margin — опционы на американские акции

Fry — фьючи на VIX

Светлана Орловская — как открыть счет на срочном рынке США/Европы

Mérovingien — торговля фьючерсом S&P500

Тунеядец - разработка трендовых стратегий, программист

Александр Муханчиков — прибыльная торговля внутри дня на западных фьючерсах

Александр Шадрин — фундаментал по российским акциям, ПИФы, страхование

====================

заметили, российские специалисты куда-то пропали?

- комментировать

- 55 | ★55

- Комментарии ( 465 )

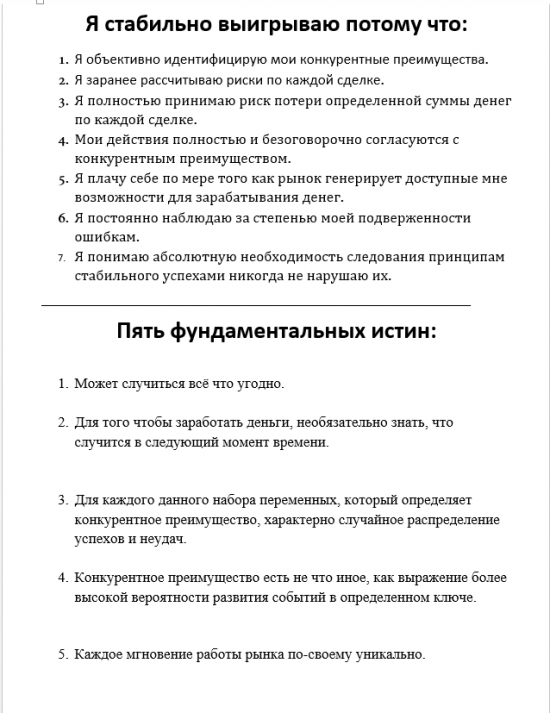

"Зональный трейдинг" Марка Дугласа на одной странице.

- 08 июня 2015, 16:24

- |

Теперь они висят у меня дома над монитором.

Это краткое содержание его книги, если хотите)

Joe Cocker для мракобесов

- 04 июня 2015, 15:03

- |

Это одна из последних песен Джо Кокера.

Возможно, кому-то из местных мракобесов она вправит мозги.

Тот, кто ненавидит всех и вся, кто по каждому поводу ищет заговоры и врагов, тому не место в мире Джо Кокера, в мире нормальных людей.

Продолжайте и дальше плодить и копировать шизоидную муть, сидя на своих вонючих диванах, окруженные такими же шизоидами.

А нормальные люди будут и дальше жить, познавая и любя весь этот мир.

Текст песни ниже. Если у кого-то трудности с английским, попросите перевести.

We're gasoline and fire

A blessing and a curse

If you wrote us down on paper

You'd swear we'd never work

You'd swear we'd never work

You're nothing like I dreamed

Oh and everything I need

( Читать дальше )

Как это работает.

- 04 июня 2015, 14:26

- |

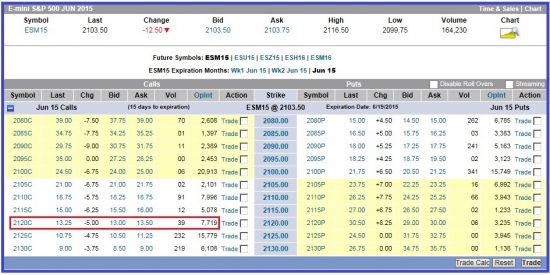

Это позиция эквивалентна покупке Put и носит название синтетический пут. Мне был задан вопрос, почему не купить пут, зачем продавать фьючерс и покупать колл для создания синтетического пут. Смысл этих двух позиций разный, и состоит он, прежде всего, в разного качества рисках. Качество риска, а не величину риска — это главное, что следует принимать во внимание трейдеру. Предпочтение — управляемому риску, при котором управление не влечет за собой выход из позиции и увеличения ее стоимости. Именно такой управляемый риск возникает при создании синтетического пут.

Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.

Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

( Читать дальше )

Самая полезная книга для трейдера

- 01 июня 2015, 13:44

- |

Читать всем, перечитывать раз в два месяца.

Отрывок из книги Джорджа Леонарда Мастерство

Путь мастера может начаться, когда вы решитесь изучить какой-либо новый навык – как печатать вслепую, как готовить, как стать юристом, врачом или бухгалтером. Каким бы одаренным ни был гений, если он не изберет путь мастерства, его усилия пропадут даром или выгорят в мгновение ока. Это путешествие поведет вас по стезе одновременно тяжелой и бодрящей. Она принесет вам неожиданные страдания и непредвиденные награды, и вы никогда не достигнете конечного пункта назначения.(Только пустяковое умение может быть полностью, до конца освоено). И, скорее всего, в конечном итоге вы столько же откроете нового в себе, насколько познали мастерство, которым занимаетесь.

Изучение любого нового искусства включает в себя относительно короткие всплески достижений и продвижения, каждый из которых сопровождается легким снижением на плато, которое в большинстве случаев немного выше того, что ему предшествовало.

( Читать дальше )

Шортистам S&P

- 29 мая 2015, 13:01

- |

Постоянно приходиться слышать – рынок хаотичен, непредсказуем, маркетмейкеры охотятся за чьими то с чьими то стопами,, та или иная новость повлияла на цену, причем слышать это приходиться от людей которые торгую на рынке ни год и не пять.

Что человеку нужно для того что бы начать думать – толлчок в нужном направлении.

Единственный человек который реально понимал устройство рынка, механизм его работы был Гарольд Гартли,

По большому счету, именно на основании его выводов, на основании его изысканий – существуют все нынешние «теории и модели поведения цены»

Но Гартли мыслил масшабно, это свойственно таким людям, их интересует целостность, нюансы из которых она складывается – его не интересовали.

У него были просто великолепные графические проработки, но работали они не всегда, причина тому — нюансы, те которые он просто не рассматривал .

В чем заключаются эти нюансы,

Патерны –

работать одновременно могут два и три патерна (это третья сила которая управляет рынком, не будь ее, рынок был бы предсказуем на 100%,)

( Читать дальше )

История Тимоти Сайкса: как заработать $2млн на бирже?

- 27 мая 2015, 22:33

- |

Короче, каждый кто заработал на рынке разочек миллион долларов, вероятно, до конца жизни будет мнить себя супер-трейдером. Но это не совсем так. Успешный трейдер — это тот, кто умеет последовательно зарабатывать трейдингом на жизнь, как Муханчиков, например, или Рома Даянов.

Сайксу повезло. Удачно сошлись время, место и обстоятельства. Сайкс почти мой ровесник. Почему ему повезло, а мне нет? Очень просто! Сайксу в 1999-м году родители на Бар-Мицва подарили $10,000. А у моих родителей, к примеру, в то время не было $700 заплатить за курсы в Инжэкон, в который я хотел поступить, поэтому я пошел на курсы политеха за $200 куда и поступил впоследствии. Естественно денег для счета было взять просто неоткуда. У меня не то что интернета не было, на компьютер было денег не наскрести… Думаю у большинства из вас была такая же ситуация.

Короче, в чем секрет Сайкса? Как ему удалось сделать бабок?

1. у него было 10 тыс зелени в 1999-м

2. он попал в самое лучшее волатильное/неэффективное время американского фондового рынка 1999-2002 годы.

3. поскольку у него было всего 10 штук зелени, он не мог торговать дорогие акции, поэтому он начал покупать дешевку. Всякая дешевка тогда на волне пузыря выстреливала в разы, поэтому Сайкс неплохо умножился. Кстати основные бабки он заработал как Майтред на ЛЧИ 2008 — переносил позы овернайт, которые сильно гэпали на следующий день

4. потом пузырь сдулся, а Сайкс спустя пару лет обнаружил, что акции еще и шортить можно. Он начал шортить всякий треш, который искуственно задирали бойлерные.

5. когда Сайкс шортил, он мог рисковать $150,000 чтобы сделать $50,000. Такие сделки срабатывали часто в плюс, — отчасти везло, ибо фаза рынка была такая. Используя непропорциональный риск/реворд, неэффективный рынок и удачу, он сделал основную часть своих денег в абсолюте. При этом у него не было четкой системы и риск-менеджмента.

6. когда неэффективный рынок закончился, а всякое дерьмо перестали давать в шорт, начиная с 2005-го года Сайкс начал медленно но верно и мучительно сливать, пока в 2007-м не осознал, что учить людей трейдингу его настоящее призвание.

7. Прикольно и то, что на пике самоуверенности Сайкс успел создать хедж-фонд, в котором потопил своих немногих инвесторов. Надо отдать должное строгому американскому регулированию! Если бы не оно, масштаб потерь лохов был бы намного круче.

Выводы:

( Читать дальше )

Несколько фактов о Хелиусах

- 20 февраля 2015, 22:28

- |

2. После семинаров Черемушкина люди не сливают на бирже, так как весь депозит тратят на семинары Черемушкина

3. Однажды в школе на уроке истории Черемушкин получил кличку — Лжедмитрий третий, после того как ему удалось убедить учительницу в том что оценки 2 и 3 дают итоговую 5 в четверти.

4. Сам Герчик завидует тому как умеет обучать Черемушкин

5. Даже Веденеев иногда не выдерживает и посещает семинары Дмитрия Черемушкина

6. Роботы Хелиусов настолько успешны что даже лохи их покупают

7. Дмитрий Черемушкин и Александр Веденеев настолько успешные трейдеры что их уважает даже сам Пчела со смартлаба

8. Телеканал Россия-1 признает что если поменять Дмитрия Киселева на Дмитрия Черемушкина то эффективность вестей недели вырастет

9. Продавец мотоциклов решил бесплатно дать покататься Веденееву на Харлее, после того как увидел его божественный стейтмент

( Читать дальше )

К концу 2015 года доллар будет стоить 100 рублей.

- 13 декабря 2014, 10:48

- |

Вчера Банк России повысил ключевую процентную ставку до 10,5%. Но все, что можно сказать об этом решении: слишком мало, слишком поздно. Сегодня ЦБ сталкивается едва ли не с самым тяжелым и сложным вызовом за все постсоветское время. Каковы возможные выходы?

Даже в кризис 1998 года экономические решения было в какой-то мере принимать легче. Ситуация была понятнее, причины кризиса прежде всего лежали на стороне российских властей, а экономике и гражданам предстояло заплатить огромную, но предсказуемую цену. Cтавка была на то, что после краткосрочного шока и экономика, и население вздохнут свободно – что и случилось.

Кризис 2008-го на фоне сегодняшних событий тоже выглядит умеренным. Падение нефтяных цен было более резким и глубоким, но уже в начале декабря страны – производители нефти решили сократить добычу, и весной 2009-го начался рост цен. Отток средств населения с рублевых депозитов был столь же мощным, как и в 1998-м, но основная масса денег населения оставалась в банках, только в валюте. А весной 2009-го, когда девальвация остановилась, а банки дружно подняли ставки по рублевым депозитам, население резко нарастило эти депозиты. Да, банки пришли к кризису с огромной дырой в балансе, но благодаря ЦБ, который дал банкам возможность заработать на девальвации, и огромным вливаниям средств в капиталы банков (банковская система в тот кризис получила в разных формах около 4% ВВП) система устояла. Падение доходов бюджетной системы, связанное и с падением нефтяных цен, и с 10%-ным падением ВВП с середины 2008-го до конца первого квартала 2009-го, было щедро и вовремя компенсировано вливаниями из Резервного фонда.

( Читать дальше )

Падшая бестия VIX (ETN/ETF, риски, как и когда заработать). Часть III

- 12 сентября 2012, 19:26

- |

Часть I

Часть II

Не спец по предмету, но своими рассуждениями хочу поделиться. Если в чём-то не прав – тыкайте носом, скажу спасибо. Думаю, тем, кто первый раз столкнулся с VIX, будет полезно почитать эту заметку, особенно если вы умеете эффективно использовать чужой опыт.

Что такое VIX?

Что на самом деле торгует трейдер, когда покупает/продаёт фьюч VIX?

Что дают ноты (ETN) или паи фондов ETF, связанные с VIX?

Формальная часть

Итак, сам VIX — торговая марка (тикер) Чикагской опционной биржи. Это индекс волатильности S&P500.Формулы здесь разбирать не будем (лень переводить =), ибо они хорошо описаны в «белой книге».

Какой вывод можно сделать из этого документа?

Реальные активы (все компании в составе S&P500) > акции этих компаний > суммарный взвешенный индекс S&P500 > фьючерсы на индекс S&P500 > опционы на фьючерсы S&P500 > индекс VIX.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал