Избранное трейдера Шурик Финансист

Стоит ли переживать владельцам акций и облигаций ЮГК? Причина национализации и вероятный сценарий.

- 07 июля 2025, 09:52

- |

Если проанализировать историю последних 3 лет, то можно прийти к выводу, что в национализации ЮГК нет ничего удивительного. Она даже скорее логична и является продолжением последовательной политики государства. Для того, чтобы осознать это, давайте посмотрим наиболее крупные случаи:

👉Аэропорт Домодедово (2024, владельцы — граждане недружественных государств)

👉Недвижимость Алексея Хотина (2024, сидит в тюрьме)

👉Макфа (2024, коррупционное происхождение доходов акционеров)

👉Челябинский электрометаллургический комбинат (2024, нарушения во время приватизации)

👉Ариант (2024, актив связанный с акционерами ЧЭМК)

👉Соликамский магниевый завод (нарушения при приватизации)

👉Рольф (2024, владелец финансировал оппозицию)

👉АО «Петербургский нефтяной терминал» (2025)

👉Спиртовые заводы Юрия Шефлера (2024, владелец — недружественный нерезидент)

👉Метафракс Кемикалс (2023, незаконная приватизация)

👉Калининградский порт (2023, коррупционное происхождение)

👉Пермский порт (2023, владелец — гражданин Великобритании)

👉ТГК-2 (2023, коррупционный доход)

👉Коми энергосбытовая компания (2023, коррупционный доход, оффшорное владение)

👉Уралбиофарм, Исеть и банк Вятич (2023, коррупционное происхождение)

👉Волжский оргсинтез (2023, оборонка, незаконная приватизация, 2-е гражланство)

👉Фининвест (2023, оффшорное владение, владелец в розыске)

👉Коммерческий центр, транспорт и лес (2023, незаконная приватизация, оффшоры)

👉Борец (2025, владелец — Невлзин, иноагент, антироссийская политика)

На этом фоне выделим основные причины национализации:

( Читать дальше )

- комментировать

- 6.5К | ★6

- Комментарии ( 31 )

Нефтяной срез: выпуск №5. Пора ли покупать акции нефтяников, которые рухнули в первом квартале? Какой прибыли ждать от них в 1-м квартале 2025 года?

- 14 апреля 2025, 19:53

- |

Продолжаю выпускать регулярную рубрику — Нефтяной срез. Цель:отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: https://smart-lab.ru/mobile/topic/1119777/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает).

Для начала выводы из прошлого Нефтяного среза №4:

Акции нефтегаза с начала года (без учета дивидендов) — заработать нигде не удалось, хорошо, что их не было в портфеле )

( Читать дальше )

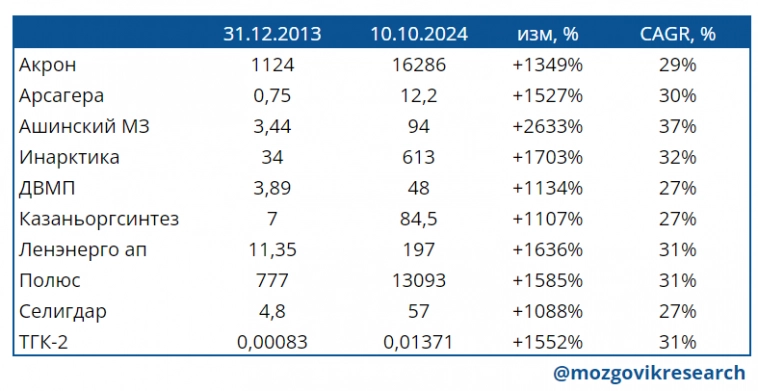

Вечный портфель акций на российском рынке: о чем говорит история, и каким он может быть?

- 11 октября 2024, 19:40

- |

Как показывает опыт общения с нашими подписчиками, все хотят купить акции надолго и забыть про них на года, чтобы портфель плодоносил сам собой.

Скорее всего, вечный портфель — это утопия. Собрать пассивный портфель который будет годами обыгрывать рынок, можно только по счастливому стечению обстоятельств.

Для вашего сведения, американские ученые подсчитали, что средний срок жизни фирмы, акции которой входят сейчас в индекс S&P500 составляет 15 лет. Стало быть, лет через 10 у нас вообще может не быть половины компаний, которые входят сейчас в IMOEX.

Давайте посмотрим, какие результаты давали российские компании в исторической перспективе.

Если взглянуть назад, то на начало этого года у нас было 18 акций десятикратников.

(это прирост цены без учета дивидендов).

Некоторые “шлаки” с тех пор сложились пополам, поэтому к 10 октября десятикратников осталось всего 10.

Средний годовой темп роста (CAGR) индекса IMOEX за этот же период составил 6% годовых.

Среднегодовой рост индекса полной доходности (вкл. дивиденды) = 13%.

Давайте изучим опыт этих компаний...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал