Избранное трейдера Dr. Кризис

Генпрокуратура РФ сообщает о росте цен на продукты до 150%

- 22 января 2015, 12:59

- |

Игорь Суздальцев

Редактор видеопортала трейдеров YouTrade.TV

- комментировать

- ★1

- Комментарии ( 7 )

Лекция Александра Каштурова о ЗВР

- 22 января 2015, 12:19

- |

Однако обращаю внимание, что Александр в самом начале допустил методологическую ошибку:

Не все ЗВР находятся в собственности Банка России.

ЗВР, а точнее «Международные резервы РФ» состоят из 3-х частей:

1) Т.н. «Валютные резервы». «Валютные резервы» БР на проведение интервенций и других задач в рамках ДКП, за которую ответственен наш ЦБ. Непосредственно резервы ЦБ, которые ему принадлежат и им управляются;

2) Средства МинФина на счетах ЦБ РФ, которые он любезно (потому что до сих пор не создано отдельное инвест.агентство по управлению ЗВР, которое могло бы использовать более рискОвую стратегию, нежели инвестирование тупо в FX и money market инструменты и в бонды в разрешённых инвест.декларацией валютах, хотя такая возможность в 2012-2013 гг. активно обсуждалась), размещает в ин.валюте как свои собственные с МИНИМАЛЬНОЙ доходностью:

2.1) Средства Резервного фонда. Хранится на случай тотального краха внешней торговли для покрытия обязательств гос.органов и крупных предприятий в ин.валюте в случае проблем с курсом (как сейчас).

( Читать дальше )

С каждой зарплаты покупайте золото

- 22 января 2015, 09:31

- |

В 2015 году многие экономисты прогнозируют спад российской экономики до 4–5%. Насколько на этом фоне ослабнет рубль, что будет с ценами на нефть, куда в наши дни вкладывают средства чиновники, и почему золотые инвестиционные монеты – не только интересный инструмент для сохранения капитала, но и для его преумножения? Это и многое другое я обсудил с вице-президентом компании «Золотой монетный дом», экономистом Алексеем Вязовским. Вместе со мной задавал вопросы управляющий Фонда монет Константин Касаткин. Интервью прошло в столичном ресторане «Гюго».

Кирилл: Алексей, очень рад тебя снова видеть. Два года назад я проводил с тобой интервью на радио. Тогда мы дискутировали на тему экономического кризиса в Евросоюзе. Сегодня поговорим о том, насколько будет усугубляться кризис в России. Тогда ты, правда, был только аналитиком, а сейчас ещё и золотые монеты продаёшь. Сначала хочу услышать твоё мнение насчёт действий ЦБ 16 декабря, когда учётную ставку повысили до 17%.

( Читать дальше )

50 процентов в месяц или душевное спокойствие?

- 21 января 2015, 23:19

- |

Есть у меня знакомый трейдер. Несколько лет уверенно торговал с хорошей прибылью.

10-15 процентов в месяц. Практически без риска. Не скажу, что сразу, пару лет покувыркался пока осовил графики. Потом, наконец, соорудил простенькую системку и торговал. Несколько простых правил было — только внутри дня, только в период ликвидности, только с коротким стопом. Профит небольшой, но так чтобы несколько раз в течении дня.

Начинал с десятков тысяч рублей, потом в ходу уже миллионы были...

И вот тут где-то лежит некий водораздел, не знаю многие ли с ним знакомы. Из чтения данного ресурса и мнений маститых трейдеров этот водораздел обозначается так — нельзя долгое время торговать с большой доходностью..

Я же этот водораздел представляю себе несколько иначе, причём на собственном примере и примере моего друга. Если бы друг продолжал свою торговлю с теми же условиями, что и в начале, то я почему-то уверен, что всё бы было по прежнему. Но в торговле внутри дня имеется огромный подводный камень — закрыв позицию с профитом в 20 пунктов (это пункты форекс на четрёхзнаке, на фортс по-моему 0 добавлять надо) тебя постоянно давит жаба, глядя как инструмент проходит в закрытом тобой направлении ещё 40-100 пунктов…

( Читать дальше )

Фондовый рынок США вскоре может рухнуть на 50%!

- 21 января 2015, 16:04

- |

Американский фондовый рынок может в скором времени рухнуть на 50%. Такого мнения придерживается ряд авторитетных экспертов.

«Мы не имеем права удивляться тяжелому и неизбежным краху фондового рынка. Это ожидаемо», — объясняет Марк Спицнагель, хедж-менеджер фонда, который известен своей очень прибыльной ставкой в $1 млрд на кризис 2008 г.

К сожалению, так считает не только Спицнагель.

«Мы сейчас находимся в гигантском пузыре финансового актива, — предупреждает финансовый консультант и фондовый менеджер из Швейцарии Марк Фабер, — который может лопнуть в любой момент».

Фабер винит во всем президента Обаму и рискованную политику ФРС, которые, по его мнению, «вредят частным предпринимателям, вкладчикам, а также вашим родителям – а зачем родителям спекулировать акциями и недвижимостью?»

По слухам, катастрофа не минует и миллиард долларов инвестора Уоррена Баффетта. «Индикатор Уоррена Баффетта», также известный как «отношение капитализации рынка акций к ВВП», сейчас находится у опасного уровня, так что коллапс фондового рынка может произойти в любой момент.

( Читать дальше )

Жесткие правила улучшают дисциплину.

- 21 января 2015, 15:26

- |

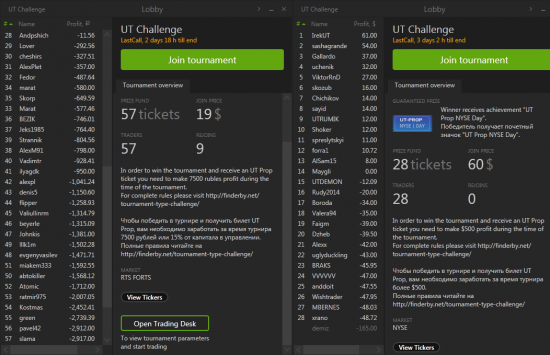

Как вы знаете соблюдение правил в системе UT Challenge жестко контролируется платформой. Благодаря этому, у всех участников конкурса значительно возросла дисциплина и резко сократилось число участников, дисквалифицированных по причине превышения дневного стоп-лосса. И это не может не радовать.

Скриншот текущих результатов наглядно демонстрирует, что участники держат свои эмоции под контролем даже будучи в минусе третий день подряд:

А вот и благодарные отзывы от трейдеров, чья дисциплинированность выросла:

Срегей: "Поначалу лимит в 1000 руб. риска на день казался очень неудобным, я считал удобным в 1500-2000 тыс. Но и с таким лимитом можно работать, плюс он очень дисциплинирует. Надеюсь теперь буду стабильно показывать такой результат уже работая на деньги компании."

Николай: "… было понятно, что просто определить движение в ближайшие часы мало, нужно качественно войти по рискам. Победить в турнире не получилось, но задачу по рискам выполнил, в течение 19 торговых дней ни один из установленных рисков не был нарушен, в течение турнира ни разу не был превышен установленный дневной стоп 80-90% от 1000 р. и сам риск-менеджмент стал более, системным."

( Читать дальше )

инвесторы из железа, ничто их не берет, подождем мусорных рейтингов

- 21 января 2015, 15:14

- |

Внешний долг РФ: доля нерезидентов в ОФЗ в 4К14 существенно не изменилась

ЦБ РФ вчера обнародовал свою оценку внешнего долга России по состоянию на 01.01.2015, что позволяет сделать предварительный вывод об изменении долей нерезидентов в ОФЗ в 4К14 (последние доступные данные датированы 01.10.2014).

Так, по данным ЦБ РФ, объем российского внешнего долга в виде рублевых ценных бумаг (то есть ОФЗ+RUSSIA18) во владении нерезидентов в 4К14 снизился на 32% с 23,7 млрд долл. до 16,1 млрд долл. Сокращение связано главным образом с девальвацией национальной валюты, которая за 4К14 ослабла на 30%.

Отталкиваясь от средней наблюдаемой в 2014 году доли ОФЗ в общей сумме вложений нерезидентов в рублевые ценные бумаги (по нашим оценкам, около 95%), позиции иностранных инвесторов исключительно в ОФЗ по итогам 2014 г. можно оценить около 15,3 млрд долл. (порядка 861 млрд руб.).

Это значит, что в 4К14 иностранные инвесторы, несмотря на существенное падение рыночных цен, сокращали свои позиции в ОФЗ весьма умеренными темпами. Так, в рублевом выражении снижение составило всего 37 млрд руб., что меньше наблюдаемого, например, в 3К14 (-47 млрд руб.). Расчетная рыночная доля нерезидентов при этом, по нашим оценкам, уменьшилась с 24,3% на 01.10.2014 до 23,4% на 01.01.2015.

Наблюдаемая картина может свидетельствовать о том, что степень неприятия российского риска среди иностранных инвесторов даже в экстраволатильном четвертом квартале 2014 г. пока не достигла масштабов, способных спровоцировать масштабное сокращение вложений.

Газпромбанк

А давайте про светлое будущее? Нефть 5$ за баррель

- 21 января 2015, 13:24

- |

Все сидят и ждут, отскочит нефть через 1-2 года или не отскочит. Посмотрим на 30 лет вперед. Кто сейчас даст палец на отсечение, что нефть вообще кому-то будет интересна? Могут быть найдены источники энергии, гораздо более дешевые, чем нефть или доведено до ума, то что уже есть сейчас.

Классический пример с электрокарами. Сейчас они и стоят дорого и заряжать их долго. Допустим, с новыми технологиями, они будут стоить дешевле, чем машина с бензиновым двигателем, а так и должно быть, ибо современный мотор, наиболее дорогая часть автомобиля. А зарядка станет в разы проще и дешевле. Например батареи будут висеть по городу, едешь, автомобиль от них на ходу подзаряжается, а деньги списываются. Вай Фай кто-нибудь мог представить 20 лет назад? Вот и сейчас мы представить не можем того, что будет.

Вариантов куча. Речь не об этом. Итак. Представим, что случилось то, что случилось. Нефть нафиг никому не нужна. И стоит 5$. Мало? А вот и не мало. У арабов себестоимость 2$ за баррель, а с новыми технологиями может стать 1$ за баррель.

( Читать дальше )

Итак, текущий кризис российской экономики является (впрочем, как и все в этом мире) временным и продлится около 1-2 лет. После этого следует рассчитывать на восстановление курса рубля

- 21 января 2015, 12:04

- |

- Крупнейшая в мире нефтесервисная компания Schlumberger из США собирается купить за 1.7 млрд. за долл. 45,65% Eurasia Drilling - крупнейшую независимую буровую компанию РФ (бывшая “ЛУКОЙЛ-бурение”).

Цена покупки 22 долл./ДР, а сделка должна будет закрыта в 1-м квартале. 16 фев. ее должно утвердить внечоередное собрание акционеров. Затем пройдет выкуп акций у оставшихся акционеров также по 22 долл./ДР. и делистинг 23 февраля. Во вторник котировки Eurasia Drilling подскочили на 66%.

Комментарии на лентах новостей, сходятся к тому, что это хороший знак, признак доверия к российской экономике, несмотря на геополитику и падение нефти. Также пишут, что это признак снятие санкций.

Формально покупается неконтрольная доля, но с учетом неактивности портфельных инвесторов Schlumberger сможет установить контроль над активом. Учитывая наши реалии, нет сомнений, что сделка была согласована в Кремле, который не стал запрещать покупку крупного актива компанией из страны — геополитического противника. Напомним, что в конце 2014 прошло слияние крупных нефтесервисных компаний Halliburton и Baker Hughes. В условиях ослабления мирового спроса и падения нефтяных котировок сделки M&A в этой отрасли становятся тенденцией. - Центробанк РФ опубликовал статистику по величине внешнего долга РФ на конец 2014. За последний квартал года произошло резкое сокращение зарубежных обязательств российского бизнеса и банков вследствие санкций — основной причины давления на валютный курс.

- В швейцарском Давосе начнет работу Всемирный экономический форум. Путин и Медведев на него не поедут.

S&P 500 +0.1%. STOXX Europe 600 +0.8%, очередной посткризисный максимум. Индекс ММВБ минус 0.3%, а долларовый РТФ минус 1.3%. Рубль остается под сравнительно небольшим давлением, курс вчера достигал 65.7/долл, но сейчас 65.2. Причиной можно считать цены на нефть, ближайший фьючерс на брент вчера опускался ниже 48 — минимум с четверга, а сейчас — 48.5.

Продолжают выходить данные о внешнем секторе РФ, позволяющие оценить первые эффекты в экономике во время обвала и паники на рынке рубля. Эволюция внешнего долга РФ на следующем графике показывает, что величина долга за квартал сократилась на 67 млрд. долларов. Это резкое сокращение - на 11% за квартал. Некоторая часть этого сокращения не является подлинным гашением долга и связана с переоценкой внешних рублевых обязательств (долг считается в долларах). Однако размер гашения является заметным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал