SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Шагардин Дмитрий

Доля нерезидентов на локальном рынке ОФЗ остается на уровне 25%

- 07 октября 2013, 11:17

- |

Новость: ЦБ РФ в пятницу опубликовал статистику по внешнему

долгу Российской Федерации, где привел оценку вложений

нерезидентов в локальные ОФЗ по состоянию на 01/10/2013.

Комментарий: Согласно оценкам регулятора, размер вложений

иностранных инвесторов на локальном рынке ОФЗ на начало 4К13

достиг 26,3 млрд долл. (+5% кв/кв) или 851 млрд руб. в рублевом

эквиваленте (+4% кв/кв). Доля рынка на отчетную дату составила

25%. Объем вложений по итогам 1 полугодия при этом был

немного пересмотрен вниз с 25,7 млрд долл. до 25,0 млрд долл.,

доля рынка соответственно была понижена до 24%.

Практически неизменная в 3К13 доля участия иностранных

инвесторов на локальном рынке не выглядит неожиданной,

учитывая, что даже в более сложных условиях предыдущего

периода крупные игроки предпочитали сохранять свои позиции в

локальных бумагах. Например, один из крупнейших инвесторов-

нерезидентов на российском рынке – Норвежский государственный

пенсионный фонд – в течение 2К13 увеличил размер позиций в

рублевом долге на 14% кв/кв в рублевом эквиваленте до 102 млрд

руб. (или 3,11 млрд долл.).

- комментировать

- ★1

- Комментарии ( 0 )

Самообман или твердолобость против логики

- 03 октября 2013, 14:45

- |

Работа над ошибками и промохами всегда болезненна и чаще кажется, что нудная, но без нее никуда. Решил отложить все мысли, немного оглядеться и без предвзятости посмотреть на свою позицию на бросовом рынке. Как не прискорбно осознавать, но именно она держится не на фактах, а на ожиданиях. Возможно, что даже ожидания чуда нежели здравого смысла.

С 2009 года ЦБ сделали все возможное, чтоб финансовая система не рухнула, но пришло время здраво оценить все будущие перспективы. Мои образные ожидания “чуда” – рост прибылей корпоративного сектора. И здесь самая большая ставка на то, что отскок в китайской экономики прямо откликнется и на росте прибылей американских компаний. Стоит подвсти итог сентябрю 2013 года и запомнить этот месяц. Мы побили 18 летний рекорд по выпуску доловых буаг инвест уровня с невероятной цифрой в 145.7 млрд. долларов.

( Читать дальше )

С 2009 года ЦБ сделали все возможное, чтоб финансовая система не рухнула, но пришло время здраво оценить все будущие перспективы. Мои образные ожидания “чуда” – рост прибылей корпоративного сектора. И здесь самая большая ставка на то, что отскок в китайской экономики прямо откликнется и на росте прибылей американских компаний. Стоит подвсти итог сентябрю 2013 года и запомнить этот месяц. Мы побили 18 летний рекорд по выпуску доловых буаг инвест уровня с невероятной цифрой в 145.7 млрд. долларов.

( Читать дальше )

Почему тракторы выгодно производить в Канаде, а не здесь.

- 03 октября 2013, 13:22

- |

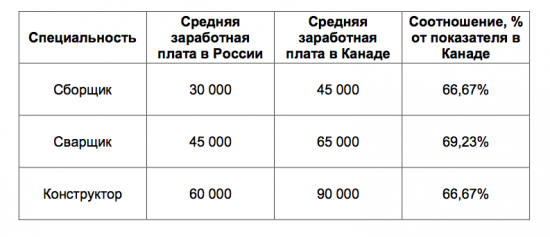

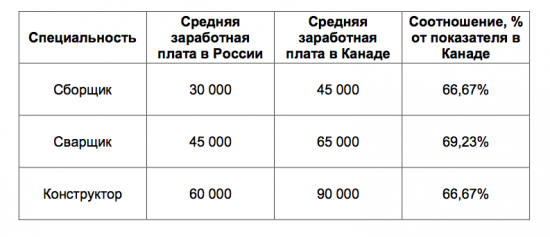

1. Стоимость трудовых ресурсов

Разница между Россией и Канадой в стоимости рабочей силы не так уж велика. В 2012 году средняя зарплата квалифицированного рабочего (например, сварщика или сборщика) в Ростове-на-Дону составила 67-69% от зарплаты аналогичного рабочего в Виннипеге (см. таблицу 1). Однако в России налоги на заработную плату и добавленную стоимость (НДС) выше.

В Канаде в 3,5 раза ниже отчисления в пенсионный фонд, в 2 раза ниже сборы за страхование от несчастных случаев, на треть ниже налог на добавленную стоимость (12% против 18% в России), но в 2,8 раза выше подоходный налог. В итоге на рубль выданной на руки зарплаты в России необходимо заплатить налогов и отчислений 81 коп., а в Канаде – 72 коп.

( Читать дальше )

Разница между Россией и Канадой в стоимости рабочей силы не так уж велика. В 2012 году средняя зарплата квалифицированного рабочего (например, сварщика или сборщика) в Ростове-на-Дону составила 67-69% от зарплаты аналогичного рабочего в Виннипеге (см. таблицу 1). Однако в России налоги на заработную плату и добавленную стоимость (НДС) выше.

В Канаде в 3,5 раза ниже отчисления в пенсионный фонд, в 2 раза ниже сборы за страхование от несчастных случаев, на треть ниже налог на добавленную стоимость (12% против 18% в России), но в 2,8 раза выше подоходный налог. В итоге на рубль выданной на руки зарплаты в России необходимо заплатить налогов и отчислений 81 коп., а в Канаде – 72 коп.

( Читать дальше )

Обзор дивидендов российских компаний. Сентябрь-октябрь 2013

- 01 октября 2013, 12:59

- |

По итогам сентября мы обновляем наш аналитический раздел «Дивиденды» и осуществляем квартальную ребалансировку наших дивидендных индексов.

Госкомпании и дивиденды

В середине месяца Минфин в очередной раз заявил о своем желании повысить норматив выплаты дивидендов государственными компаниями до 35% по МСФО с 2016 года. По итогам этого года, почти наверняка, Правительство обяжет их выплатить 25%. Минфин, по заявлениям его главы Антона Силуанова уже учел этот уровень поступлений в бюджет на 2014-2015 гг. Сейчас госкомпании неохотно выплачивают 25% от чистой прибыли по тем стандартам бухгалтерской отчетности, по которым считают нужным.

В развитии темы, на прошлой неделе депутат Госдумы Евдокия Бычкова предложила обязать все акционерные общества выплачивать в качестве дивидендов не менее 15% чистой прибыли, что, очевидно, уже является перебором.

Повышение уровня выплат для государственных компаний не является рыночным действием. Единственная цель этого шага – рост доходов бюджета для выполнения предвыборных общений Президента, то есть частичная замена реальных реформ перераспределением ренты.

( Читать дальше )

Об инфляции

- 29 сентября 2013, 19:46

- |

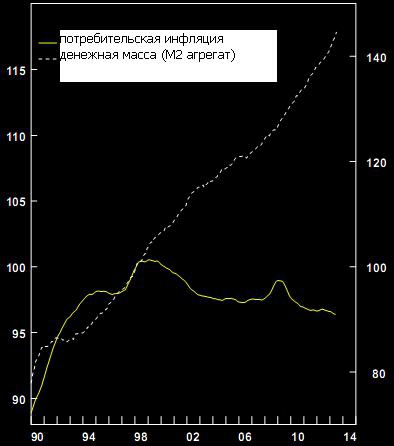

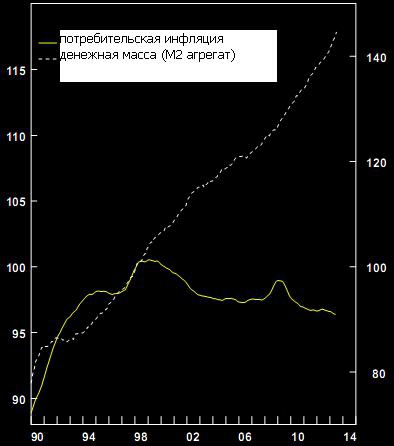

Когда говорят об инфляции, то у каждого человека в голове возникает простой образ: чем больше денег в экономике, тем выше инфляция. А еще говорят, что акции — это защита от инфляции. Однако, практика показывает, что даже далеко не все экономические закономерности из учебников по Экономике работают на практике. Тем более, кризис 2008 года позволил в реальности оценить как работают экономические взаимосвязи, когда центральные банки крупнейших экономик мира вовсю «печатают» деньги. Есть достаточно большое количество людей, которые еще с запуска QE1 ждут гиперинфляции, а воз и ныне там. Так что же это за такое явление – инфляция? Чтобы понять смысл этого явления рассмотрим ее с двух позиций – монетарной и, соответственно, немонетарной.

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график). Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

( Читать дальше )

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график).

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.( Читать дальше )

Тема дня # 10. Дело "Уралкалия"

- 26 сентября 2013, 12:50

- |

Есть ряд событий, произошедшие вокруг Уралкалия, которые я связываю между собой:

( Читать дальше )

- Путин и Лукашенко в кулуарах форума ОДКБ обсудили дело «Уралкалия» 23 сентября

- Китайский инвестфонд Chengdong Investment Corporation (CIC) стал владельцем 12,5% акций Уралкалия. Досрочно были конвертированы облигации, выпущенные Wadge Holdings Ltd

- «Неожиданно» Баумгертнера перевели из СИЗО под домашний арест. Для этого КГБ Белоруссии даже сняли специальную квартиру

- Заявление пресс-секретаря Путина г-на Пескова о том, что «Вопрос о деле «Уралкалия» может быть затронут во время сегодняшних контактов президентов РФ и Белоруссии Владимира Путина и Александра Лукашенко, которые вместе будут наблюдать за ходом военных учений под Гродно и Калининградом»

( Читать дальше )

Альтернативные метрики рынка труда: видение ФРС

- 24 сентября 2013, 11:40

- |

Альтернативные метрики рынка труда: видение ФРС

Мы бы хотели обратить внимание на макропоказатели, которые

привел накануне глава ФРБ Нью-Йорка У. Дадли (постоянный

голосующий член FOMC) в качестве индикаторов состояния рынка

труда США. По нашему мнению, они получат большее, чем обычно,

внимание в ближайшие несколько месяцев и будут серьезными

факторами для движения на финансовых рынках в свете

продолжающихся дискуссий по tapering.

Собственно, главным индикатором состояния рынка труда остаются

payrolls (ближайшая публикация – 4 октября). Однако, по словам

У. Дадли, данные по уровню безработицы, содержащиеся в отчете,

не отражают истинных темпов улучшения ситуации с занятостью.

В этом свете особое внимание обращают на себя другие

показатели, упомянутые У. Дадли: темп найма новых сотрудников,

доля уволившихся по собственному желанию, доля ищущих работу,

число открывшихся вакансий. Данные индикаторы содержатся в

ежемесячном отчете JOLTS (Job Openings and Labor Turnover

Survey), который традиционно не привлекает особого внимания у

представителей финансовых рынков в противовес payrolls.

Ближайшая публикация отчета намечена на 8 октября (данные

за август).

В целом, несмотря на отмеченный прогресс на рынке труда

(безработица с момента запуска QE3 снизилась с 8,1% до 7,3%),

У. Дадли уверен в необходимости сохранения ультрамягкой ДКП.

Кроме того, он считает, что достижение таргета по безработице

(6,5%) может занять длительное время. Отметим, согласно

сентябрьским ФРС, показатель может быть достигнут уже в конце

2014 г.

Газпромбанк

Мы бы хотели обратить внимание на макропоказатели, которые

привел накануне глава ФРБ Нью-Йорка У. Дадли (постоянный

голосующий член FOMC) в качестве индикаторов состояния рынка

труда США. По нашему мнению, они получат большее, чем обычно,

внимание в ближайшие несколько месяцев и будут серьезными

факторами для движения на финансовых рынках в свете

продолжающихся дискуссий по tapering.

Собственно, главным индикатором состояния рынка труда остаются

payrolls (ближайшая публикация – 4 октября). Однако, по словам

У. Дадли, данные по уровню безработицы, содержащиеся в отчете,

не отражают истинных темпов улучшения ситуации с занятостью.

В этом свете особое внимание обращают на себя другие

показатели, упомянутые У. Дадли: темп найма новых сотрудников,

доля уволившихся по собственному желанию, доля ищущих работу,

число открывшихся вакансий. Данные индикаторы содержатся в

ежемесячном отчете JOLTS (Job Openings and Labor Turnover

Survey), который традиционно не привлекает особого внимания у

представителей финансовых рынков в противовес payrolls.

Ближайшая публикация отчета намечена на 8 октября (данные

за август).

В целом, несмотря на отмеченный прогресс на рынке труда

(безработица с момента запуска QE3 снизилась с 8,1% до 7,3%),

У. Дадли уверен в необходимости сохранения ультрамягкой ДКП.

Кроме того, он считает, что достижение таргета по безработице

(6,5%) может занять длительное время. Отметим, согласно

сентябрьским ФРС, показатель может быть достигнут уже в конце

2014 г.

Газпромбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал