Избранное трейдера Sergio_Leone

может...спасу чей нить депо, и не только

- 02 октября 2017, 23:42

- |

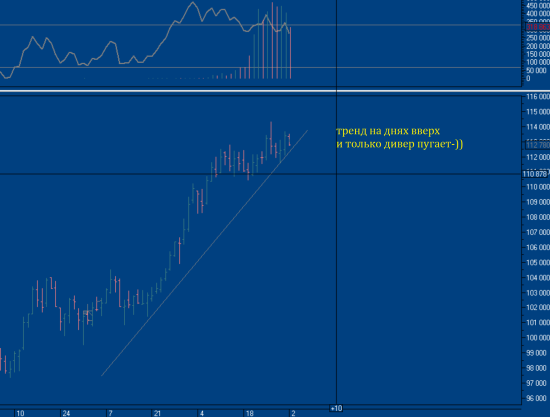

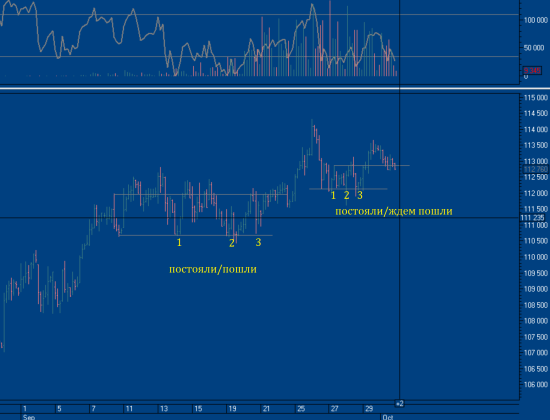

короче… первое, что должно быть сделано это- найти схему как определять для себя тренд, как пример шпала ниже.

способ определения не принципиален, главное выбрать ТФ гораздо больше торгуемого.

на днях рисуют дивер, но это развод… ибо видно отстой цены (на 2х часовом лучше видно)

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 15 )

Что делает нас богатыми?

- 02 октября 2017, 20:07

- |

Не раз это уже повторялось и проговаривалось — богатство сочится сквозь терпение.

У человека есть замашки быть богатым здесь и сейчас, и каждого из нас можно понять, т.к. вообще не понятно когда ты посетишь лодку Харона, ну и плюс совершенно никто не даст гарантию богатства.

Каждый год думаю, а что было бы если бы я начинал покупать акции в 18 лет, собсно когда и увлекся биржей. Считаю, что на сегодняшний момент отличался бы от своих сверстников примерно бы на + 5-10 млн рублей.

Но я решил быть спекулянтом, поэтому потратил часть своей сознательной жизни на поиск грааля.

Не скажу, что это время было потрачено в пустую… я научился не переживать за упущенные возможности, либо потерянные суммы.

Я научился не вкладывать в торговлю последние деньги, не брать заемные, либо брать в управление.

Торговля никогда не давит на меня морально.

Я очень хочу постепенно привить своей доче навыки работы на бирже. Ей пока один год, но мы уже изучили цифры 1-7. К двум годам мы поймем интегралы, а к трем будем знать зависимость курса доллара от курса рубля.

( Читать дальше )

Честно о трейдинге или Риск\Смерть - Прибыль\Жизнь.

- 02 октября 2017, 12:04

- |

Мне очень жаль...

Но, нас учил этому «Великий и Могущественный» Джесси Ливермор, да и менее известные лучшие трейдеры мира.

Но, человеческая психология неизменна, так было, так будет… всегда.

Пускай этот пример останется у нас в памяти навсегда!

Риски, а что это такое на самом деле? Это не часть капитала которую мы можем позволить себе потерять, риск нечто большее.

Риски не что иное, как способность\восприятие и умение держать удар, т.е. то потенциально-возможное снижение нашего капитала, т.е. тот уровень просадки при которой мы сможем достаточно быстро оправится от потерь.

Риск — это комфортный с психологической стороны уровень просадки капитала, а не как иначе!

Для меня это 20% на капитал, но пока я не достигал его ни разу (Подразумевается серия убытков подряд, т.е. профессиональная торговля, а не слив за одну сделку).

Информация в первую очередь новичкам, но и опытным торговцам будет не лишнее, ещё раз задуматься над случившимся!

( Читать дальше )

novice_chips #5. Субъективные подсказки (сценарий и прогноз)

- 01 октября 2017, 20:01

- |

Я продолжаю рубрику фин_чипсы для новичков (novice_chips), в которой размещаю свои размышления о рыночном мироздании (улыбаюсь) с расчетом, что она будет полезной именно новичкам, а также тем, кто хотел бы погрузиться в биржевую торговлю системно и последовательно.

Предыдущий novice_chips здесь

В этом чипсе мы обсудим субъективную оценку трейдером всех рыночных предпосылок в совокупности (объективных и спекулятивных), на основании чего он делает свой прогноз на сделку и выстраивает сценарий движения рынка на следующий месяц-другой.

Рынок всегда живет завтрашним днем, а, значит, живет прогнозами.

Анализировать и торговать — это разные умения, и тот, кто даже хорошо видит рынок, не обязательно хорошо торгует на дистанции.

Устойчиво можно зарабатывать, только если ты понимаешь, что делаешь в каждый момент времени на рынке. А прогнозирование дает дополнительную возможность в случае правильного прогноза заработать реально много. Все «маги рынка» у Джека Швагера — все! – будучи новичками, сделали свой первый капитал на том, что крупно поставили на свой прогноз — и выиграли.

( Читать дальше )

Что важнее: процент сбережений или процент доходности?

- 01 октября 2017, 18:33

- |

На этот вопрос ясно ответят даже две статьи.

Оригинал 1. How to Build Wealth Fast — This Chart Shows What it Takes

2. When Would You Like To Retire?

Известно, что у среднего без семи пядей во лбу инвестора есть только один законный путь сколотить небольшое состояние (еще наследство, но это из другой оперы) и затем жить на проценты: копить, вкладывать, еще раз копить и вкладывать. Мы довольно часто фокусируемся на выборе активов для достижения максимальной доходности, при этом как двуглавый орел одновременно ищем пути снижения риска. Но рост капитала не ограничивается только доходностью активов. Есть третья составляющая: какую часть вы сберегаете.И, поверьте, ставка сбережений влияет на конечную сумму вложений намного сильнее доходности активов. Рассмотрим повнимательнее следующую таблицу. Она тиснута из иностранной статьи, поэтому и цифры в ней иностранные. Думаю, на результат сильно не повлияет, главное – принцип. По вертикали сумма вложений в месяц, по горизонтали реальная ставка доходности, срок 25 лет. В ячейках результаты инвестирования.

( Читать дальше )

Спекуляции или Инвестирование? О правильном выборе трейдера

- 01 октября 2017, 17:24

- |

По предварительным данным этот человек был постоянным посетителем Смарт Лаба и даже завоевал призовое место на ЛЧИ.

Человек разорился на бирже, влез в крупные долги.

Каковы причины? Самые главная причина это высокорискованный трейдинг, который не каждый сможет выдержать психологически. Предварительно известно, что человек слился на срочном рынке, используя большие плечи. Он бы никогда не слился создав диверсифицированный инвестиционный портфель.

До данного случая (совсем недавно) я в отпуске прочитал отличную книгу "Заметки в инвестировании". Книга для всех трейдеров будет очень полезной.

Основная идея которая мне запомнилась — «вероятность выиграть в казино у игрока выше, чем на срочном рынке» Этот вывод подсчитан математически в книге. Хотя я лично знаю человека, который живет только от казино. Но каковы шансы у вас постоянно обыгрывать казино?

Кроме этого в книге говорится что плечи, шорты, стопы и все деривативы от основного актива (акций) придуманы брокерами для своего заработка, но не для вашего обогащения! Запомните это!

К чему я призываю вас:

1. Инвестировать только на фондовых биржах, покупая акции в среднесрок и долгосрок.

2. Забудьте про срочный рынок.

3. Забудьте про валютный рынок.

4. Забудьте про опционы.

5. Не брать плечи (ДУ, кредиты, торговля под ГО....). Инвестировать только свои деньги, даже если у вас 50 000р.

6. Не ставить стопы.

7. Не шортить.

8. Диверсифицировать портфель минимум 10-15 бумагами из разных секторов.

9. Если живете только с биржы, то всегда держать часть портфеля в кэше.

Вы не знаете как будете вести себя в случае больших убытков и больших долгов. Поэтому не испытывайте судьбу и придерживайтесь этих правил.

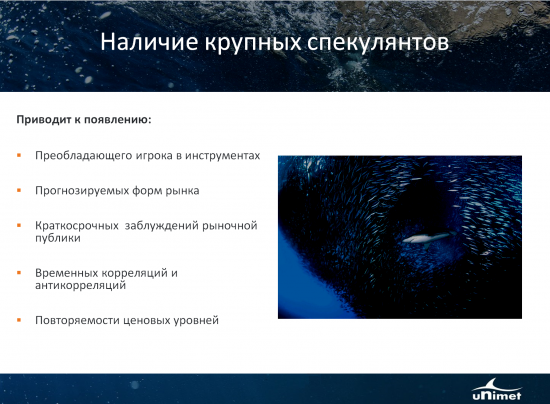

novice_chips #4. Цели и задачи крупных спекулянтов

- 30 сентября 2017, 20:05

- |

Я продолжаю рубрику новичок_чипсы (novice_chips), в которой размещаю свои размышления о рыночном мироздании (улыбаюсь) с расчетом, что она будет полезной именно новичкам, а также тем, кто хотел бы погрузиться в биржевую торговлю системно и последовательно.

Предыдущий novice_chips здесь

Сегодня мы поговорим о торговых целях и задачах крупных спекулянтов, перед тем как перейти к рассмотрению каждой спекулятивной подсказки в отдельности.

Согласно постулатам действующей рыночной парадигмы (сформулированной нобелевскими лауреатами 2013 года Ю.Фамой и Р. Шиллером), крупные инвесторы наблюдают за деятельностью компаний-эмитентов, и на основе макроэкономических параметров (размер учетной ставки, уровень инфляции, параметры занятости и проч.), а также с учетом накапливающихся искажений восприятия у рыночной публики в целом, корректируют свои параметры инвестирования.

( Читать дальше )

Поговорим о кривой доходности, ГО, риск менеджменте (часть вторая)

- 30 сентября 2017, 18:23

- |

Приветствую всех своих читателей!

Сегодня же хочу поговорить о рискменеджменте, а так же коснуться в некоторой части обсуждения своей системы торговли на примере статистики счета запущенного в начале года под трансляцию сделок в моем Чате.

Рискменеджмент:

Полагаю, что рискменеджмент неотделим от психологии или если даже хотите психоэмоциональной составляющей трейдера и(или) инвестора (если речь идет о торговли в управлении), а так же некой трейдерской философии.

Все мы не роботы и как следствие нам присущи различные чувства: жадность, страх, эйфория, раздражительность, апатия — эти и многие другие факторы влияют на работу трейдера (управляющего). Не говорю уже о банальных физиологических потребностях и(или) внешних раздражителях, которые не обязательно сидят рядом, они могут сидеть в голове.

( Читать дальше )

Что может остановить Тренд?

- 30 сентября 2017, 01:57

- |

День седьмой.

Да, айсберг ордер способен приостановить/задержать/развернуть тренд в коррекцию/развернуть коррекцию в тренд.

Запомни, увидел айсберг, закрывай сделку частично или полностью.

Приятного просмотра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал