SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sekator

Календарь квартальных отчетов в США и не только.

- 28 октября 2012, 21:13

- |

По просьбам привожу информацию о ресурсах, где можно посмотреть график выхода квартальных отчетов компаний в США. Ближайшая неделя будет очень активной в отчетности.

Известный сайт The Street, содержащий некоторые несложные методы оценки акций, фондов, простое сканирование, календарь отчетности, исследования рынков и прочие полезные вещи. Есть платный сервис — то что содержится в оранжевой вкладке PREMIUM SERVICES.

http://www.thestreet.com/event-calendar/index.html

Можно смотреть на http://www.earnings.com/highlight.asp?date=20121029&client=cb

Достаточно выбрать дату и запросить весь лист. Есть информация по прибылям, сплитам акций, дивидендам, IPO.

На сайте http://getstockideas.com/ можно сканировать акции существующими скринерами или создать свой собственный.

( Читать дальше )

Известный сайт The Street, содержащий некоторые несложные методы оценки акций, фондов, простое сканирование, календарь отчетности, исследования рынков и прочие полезные вещи. Есть платный сервис — то что содержится в оранжевой вкладке PREMIUM SERVICES.

http://www.thestreet.com/event-calendar/index.html

Можно смотреть на http://www.earnings.com/highlight.asp?date=20121029&client=cb

Достаточно выбрать дату и запросить весь лист. Есть информация по прибылям, сплитам акций, дивидендам, IPO.

На сайте http://getstockideas.com/ можно сканировать акции существующими скринерами или создать свой собственный.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 12 )

Хочу скачать книгу Майкла Льюиса "Большая игра на понижение"

- 27 октября 2012, 22:42

- |

Всем привет хочу скачать книгу Майкла Льюиса «Большая игра на понижение» кто нибудь может помочь

Иностранный инвестор, который делает 20% от оборота на срочном рынке

- 27 октября 2012, 21:49

- |

В прямом эфире на канале РБК Роман Сульжик сказал < иностранный инвестор, который делает 20% от оборота на срочном рынке >, кого он имел в виду? http://smart-lab.ru/blog/mytrading/84262.php

1. Роман Сульжик, управляющий директор по срочному рынку Московской Биржи, по 2011 год занимал должность Директора и возглавлял подразделение торговли срочными финансовыми инструментами в Deutsche Bank в Москве http://rts.micex.ru/a1147

2. В играх лиги ММВБ-РТС по мини-футболу заявлен только один знаковый иностранный контрагент — Deutsche Bank http://liga.rts.ru/

3. Deutsche Bank является одним из мировых лидеров в области торговли акциями на международных рынках. В России Дойче Банк еще более упрочил свои позиции в результате стратегического приобретения ОФГ — местного лидера в области торговли российскими акциями. https://db.com/russia/ru/content/801.htm

Вывод за Вами. Мартын, знаешь кто?! Прошу высказаться...

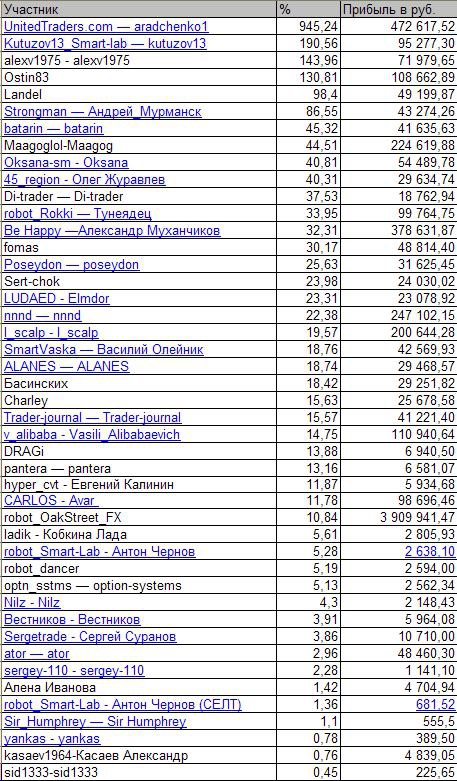

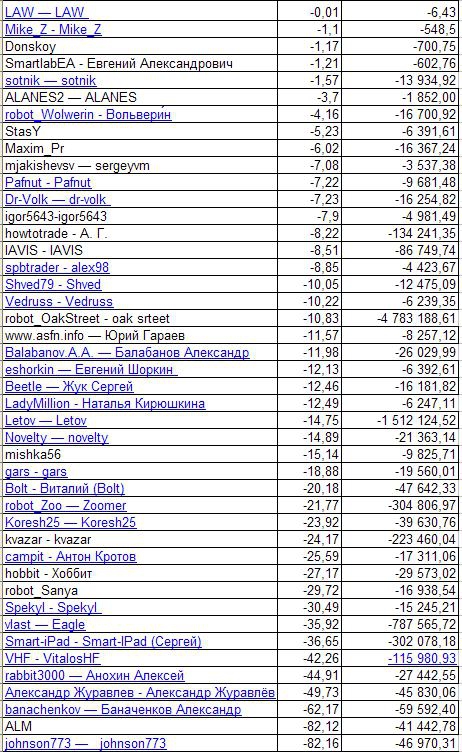

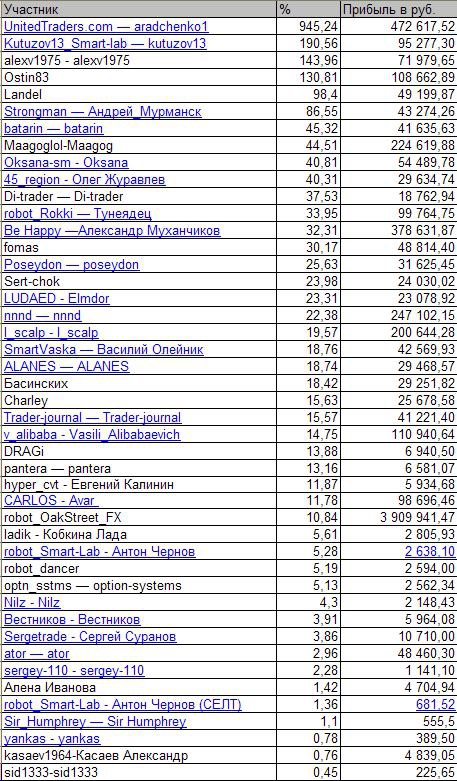

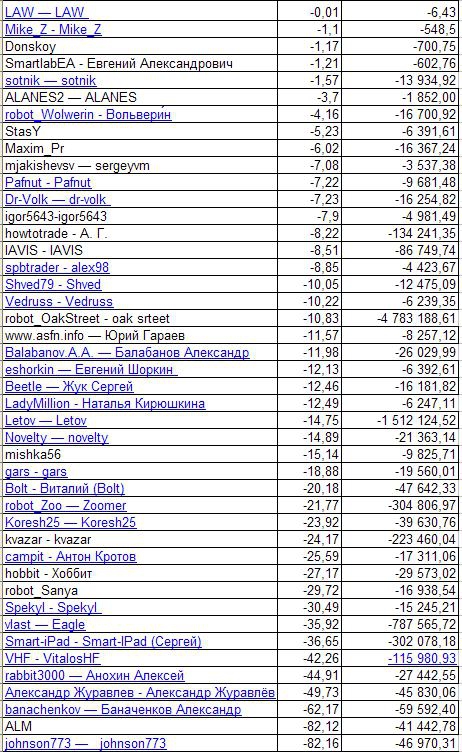

Результаты участников Smart-Lab на конкурсе ЛЧИ по итогам прошедших 5 недель

- 27 октября 2012, 21:05

- |

За прошедшую неделю статистика не сильно изменилась. Участников смартлаба на ЛЧИ — 95 чел. Суммарный результат всех смартлабовцев — убыток на сумму -2 733 234,09 руб.

На этой неделе мы потеряли одного бойца — denoy (lama), его больше нет в числе конкурсантов (подобное видела в прошлом году, когда Феникс передумал участвовать в конкурсе и написал заявление на брокер — биржу об отмене своего участия).

/>

( Читать дальше )

На этой неделе мы потеряли одного бойца — denoy (lama), его больше нет в числе конкурсантов (подобное видела в прошлом году, когда Феникс передумал участвовать в конкурсе и написал заявление на брокер — биржу об отмене своего участия).

/>

( Читать дальше )

Автостопы для МТ

- 27 октября 2012, 17:01

- |

Паха тут скрипт автостопов написал для МТ. Но он забанен.

http://smi2.ru/PahaPCT/c1369784/?inv=2501152

Робот – TrailingBreakeven – автоматически ставит стоп, как только видит, что появилась сделка и защищает сделку, как только она уходит в прибыль на определённую величину двигает в без убыток.

http://yadi.sk/d/4knSN-D10Q1uZ — скачать робота. Самое сложное в работе трейдера это установка стоп лосса и принятие убытка – это психологическая ловушка, от которой не защищён не один человек и основная причина разорения не установка стопа. Данный робот предназначен для удаления данной ловушки, так как стоп лосс ставит машина, а не человек и его принять будет намного проще плюс есть бонус, что ваша сделка будет защищена в без убыток. С данным роботом Вы сможете, если рынок пойдёт в вашу сторону взять всю прибыль, а не выскочите, при достижении маленькой прибыли боясь, что снова станете в убытке.

http://smi2.ru/PahaPCT/c1369784/?inv=2501152

Робот – TrailingBreakeven – автоматически ставит стоп, как только видит, что появилась сделка и защищает сделку, как только она уходит в прибыль на определённую величину двигает в без убыток.

http://yadi.sk/d/4knSN-D10Q1uZ — скачать робота. Самое сложное в работе трейдера это установка стоп лосса и принятие убытка – это психологическая ловушка, от которой не защищён не один человек и основная причина разорения не установка стопа. Данный робот предназначен для удаления данной ловушки, так как стоп лосс ставит машина, а не человек и его принять будет намного проще плюс есть бонус, что ваша сделка будет защищена в без убыток. С данным роботом Вы сможете, если рынок пойдёт в вашу сторону взять всю прибыль, а не выскочите, при достижении маленькой прибыли боясь, что снова станете в убытке.

Товарный арбитраж VS Покупка недооцененки

- 27 октября 2012, 11:35

- |

Стандартная критика статистического товарного арбитража со стороны инвестора — это «а вдруг парные отношения разойдутся, а стоп-лосса у вас нет!?» В тоже время стратегия покупки недооцененных активов считается вполне респектабельным и правильным занятием. Занятием, ориентированным на инвестиции в реальные активы, а не в какие-то там виртуальные соотношения.

Как это часто выходит на рынке, рассуждая так, среднестатистический инвестор грубо ошибается. И вот почему.

Для начала стоит понимать, что стратегия покупки недооцененных активов – это ни что иное как тот же арбитраж, только недоделанный, а потому ущербный. Чтобы довести это до ума, следует в стратегию к «покупке недооцененки» добавить «продажу переоцененки», и для пущей сбалансированности остаток направленной позиции (экспозицию портфеля) дохеджировать индексом рынка (фьючерсом на ведущий фондовый индекс). В итоге всем знакомая стратегия превратится в модноназываемый «long-short». И так делать будет правильно. Потому что, если ставка делается на поиск акций, сильно недооцененных рынком, то это ни что иное как стратегия портфеля арбитражных ставок, т.е. ставок на рыночные аномалии, точнее против них. Действительно, если акция недооценена рынком (а рынки всегда неэффективны), то покупая ее, мы ставим на то, что эта аномалия уйдет — когда-нибудь рынок ее оценит и догонит до нормальной цены относительно всего рынка. Естественно, в такой конструкции уязвимым является то, что не недооцененные акции вырастут до рынка, а рынок упадет до наших недооцененных активов. Другими словами, в стратегии не хеджирован общерыночный риск, и в действительности она состоит из суперпозиции стратегии «long-short» и стратегии простого «buy-and-hold». Т.е. простой «buy-and-hold» — это покупка всего рынка на «авось вырулит» (и в очень долгосрочной перспективе действительно выруливает) со всеми вытеающими общерыночными рисками, наша стратегия «покупки недооцененки» – это, скажем так, «умный «buy-and-hold», когда на общерыночном фоне, который остается как риск, делаются инвестиции не абы как, а в аномалии рынка, а чистый «long-short» — это та же «покупка недооцененки» (вкупе с «продажей переоцененки», что суть тоже самое только с обратным знаком), только уже очищенная от общерыночного риска. Естественно, из всех трех последнее является более респектабельным и верным с любых позиций, а наша стратегия является его недовведенной до ума версией.

( Читать дальше )

Как это часто выходит на рынке, рассуждая так, среднестатистический инвестор грубо ошибается. И вот почему.

Для начала стоит понимать, что стратегия покупки недооцененных активов – это ни что иное как тот же арбитраж, только недоделанный, а потому ущербный. Чтобы довести это до ума, следует в стратегию к «покупке недооцененки» добавить «продажу переоцененки», и для пущей сбалансированности остаток направленной позиции (экспозицию портфеля) дохеджировать индексом рынка (фьючерсом на ведущий фондовый индекс). В итоге всем знакомая стратегия превратится в модноназываемый «long-short». И так делать будет правильно. Потому что, если ставка делается на поиск акций, сильно недооцененных рынком, то это ни что иное как стратегия портфеля арбитражных ставок, т.е. ставок на рыночные аномалии, точнее против них. Действительно, если акция недооценена рынком (а рынки всегда неэффективны), то покупая ее, мы ставим на то, что эта аномалия уйдет — когда-нибудь рынок ее оценит и догонит до нормальной цены относительно всего рынка. Естественно, в такой конструкции уязвимым является то, что не недооцененные акции вырастут до рынка, а рынок упадет до наших недооцененных активов. Другими словами, в стратегии не хеджирован общерыночный риск, и в действительности она состоит из суперпозиции стратегии «long-short» и стратегии простого «buy-and-hold». Т.е. простой «buy-and-hold» — это покупка всего рынка на «авось вырулит» (и в очень долгосрочной перспективе действительно выруливает) со всеми вытеающими общерыночными рисками, наша стратегия «покупки недооцененки» – это, скажем так, «умный «buy-and-hold», когда на общерыночном фоне, который остается как риск, делаются инвестиции не абы как, а в аномалии рынка, а чистый «long-short» — это та же «покупка недооцененки» (вкупе с «продажей переоцененки», что суть тоже самое только с обратным знаком), только уже очищенная от общерыночного риска. Естественно, из всех трех последнее является более респектабельным и верным с любых позиций, а наша стратегия является его недовведенной до ума версией.

( Читать дальше )

Пост механизатора о жизни на Кипре

- 27 октября 2012, 01:40

- |

Перепост. Оригинал: http://mehanizator.livejournal.com/610746.html

Системный трейдер Александр Кургузкин в своем ЖЖ рассказывает о том, как живется на Кипре.

Кипр: 1 год, полет нормальный.

По случаю годовщины нашего пребывания на Кипре решил немного поизлагать накопившиеся детали.

Город.

На острове из четырех городов я для жизни выбрал Пафос и считаю, что выбрал очень удачно. За год успели поездить везде и составить впечатления об остальных местах, Пафос для жизни самое оно. Никосия — в центре острова, море далеко, климат жестче. Лимассол — слишком городской и «индустриальный» в плане атмосферы. Ларнака — маленький Лимассол, хотя по-своему и приятный городок.

Пафос же это скорее разросшаяся suburbia. Соответственно лайфстайл тут совсем другой, мало людей, много пространства, вид на море практически отовсюду. Суеты нету, нервы отдыхают.

( Читать дальше )

Системный трейдер Александр Кургузкин в своем ЖЖ рассказывает о том, как живется на Кипре.

Кипр: 1 год, полет нормальный.

По случаю годовщины нашего пребывания на Кипре решил немного поизлагать накопившиеся детали.

Город.

На острове из четырех городов я для жизни выбрал Пафос и считаю, что выбрал очень удачно. За год успели поездить везде и составить впечатления об остальных местах, Пафос для жизни самое оно. Никосия — в центре острова, море далеко, климат жестче. Лимассол — слишком городской и «индустриальный» в плане атмосферы. Ларнака — маленький Лимассол, хотя по-своему и приятный городок.

Пафос же это скорее разросшаяся suburbia. Соответственно лайфстайл тут совсем другой, мало людей, много пространства, вид на море практически отовсюду. Суеты нету, нервы отдыхают.

( Читать дальше )

Изменение опционных цен на отчете на примере опционов на AAPL

- 26 октября 2012, 22:11

- |

Наблюдения за опционными ценами.

Опицоны без математических формул ))

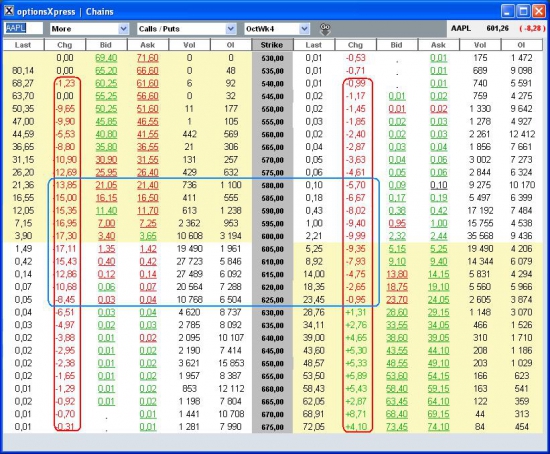

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

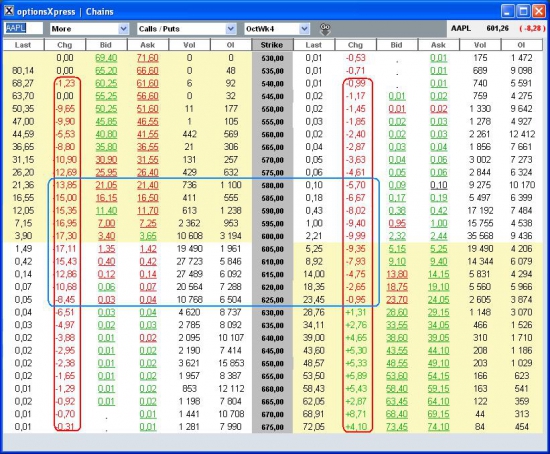

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

В продолжение вчерашнего поста

- 26 октября 2012, 11:46

- |

Вчера в дискуссии по поводу контртренда я голословно утверждал, что тривиальная контртрендовая система при исполнении по закрытиям часа будет лучше, чем по средней (H+L)/2 следующих пятнадцати минуток (без первой минуты дня). Оказалось, что это не так. По закрытиям хуже. В 2008--2009-м вообще из плюса в минус перевернулись. Все дело в том, что приращения этих средних по отношению к закрытию часа имеют положительное матожидание после растущих свечей и отрицательное после падающих, т. е. мы продаем дороже и покупаем дешевле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал