Избранное трейдера Сергей Алексеев

Баланс. Рентабельность инвестиции.

- 17 сентября 2018, 17:29

- |

Продолжение материала, изложенного в блогах:

https://smart-lab.ru/blog/492184.php

Это не экспертное суждение, а записки дилетанта. Размышление о некоторых аспектах бухгалтерского баланса.

Баланс есть внутренний мир предприятия, а рыночная цена — это внешний образ этого внутреннего мира. Все как у человека. Для того, чтобы начать понимать как рынок оценивает акцию необходимо в том числе и оценить параметр «Рентабельность инвестиции». Формула: Рентабельность инвестиции=Чистая прибыль/капитализацию*100.

Капитализация = Рыночная цена*количество акций.

В Эксель я создаю таблицу с колонками: 1.количество акций, 2. рыночная цена, 3.капитализация (расчет по формуле), 4.активы, 5.чистые активы, 6.чистая прибыль, 7. рентабельность активов, 8. рентабельность инвестиций. (Колонки в избытке для более широкого анализа, чем тот что представлен ниже.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Первый пост. Об инвестициях, спекуляциях и риске

- 08 сентября 2018, 19:18

- |

Всем привет!

Меня зовут Максим.

Это мой первый пост. В своем блоге я буду в основном писать об инвестициях на рынке США (в основном акции), а также в целом свои мысли, связанные с инвестициями.

Основная цель ведения этого блога – самоконтроль. Самоконтроль включает в себя более четкое оформление своих мыслей, своей торговой стратегии, инвестидей и мнения по текущему портфелю.

Я торгую на рынке США, а также на Московской бирже. Основные активы заряжены в американские акции, существенно меньше в акции на Мосбирже, остальное кэш. Предполагаю возможность покупки облигаций, а также торговлю деривативами, но в данный момент этим не занимаюсь.

В блоге почти не буду писать непосредственно о торговле на Мосбирже и об инвестидеях в российских акциях, т.к. эта тема на русском языке хорошо покрывается и без меня людьми гораздо более грамотными, чем я.

Но что-либо толковое про инвестиции на зарубежных рынках на русском языке крайне мало кто пишет. Поэтому, если данная тема вас интересует, то мой блог, возможно, может быть вам полезен. Тем более, в последнее время я вижу рост интереса к инвестициям на зарубежных рынках, т.к. многих утомляет вялая динамика российского рынка, которая еще и сопровождается повышенной волатильностью из-за постоянно возникающих новостей про санкции и т.п.

( Читать дальше )

Тимофей "запили видео" про фундаментальный анализ.

- 25 августа 2018, 19:33

- |

Обращаюсь к Тимофею и ко всем кто разбирается в финансовой отчетности компаний.

Тимофей, ты начал хорошую тему в этом видео:

www.youtube.com/watch?time_continue=2663&v=zO0jloB8_uo

Это была вводная лекция по фундаментальной отчетности, а дальше (конечно я мог пропустить) таких видеоликбезов не было. А жаль, заинтересовало!

Можешь записать видео в Антикризисе с разбором параметров в отчетности компаний, которая публикуется на твоем сайте?

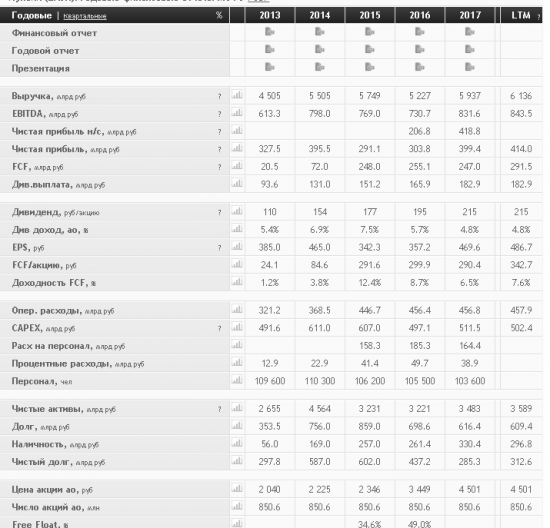

А конкретно пройтись по всем пунктам. Что такое:

1) EBITDA

2) FCF

3) EPS

4) FCF/акцию

5) Доходность FCF

6) Чистая прибыль н/с

7) EV

( Читать дальше )

Накипело

- 22 августа 2018, 18:00

- |

В глобальной Вселенной — пыль на куске камня, болтающегося в ледяном пространстве. Чудом ли, юдом ли мы тут имеемся, вопрос не столь важный. Появились и все тут.

Все на одной планете. Слон, комар, человек — один черт — биологический материал. Появился и сгинул. Мгновение, и тебя нет. И все бы неплохо, если бы люди ранжировались по мозгам. Но увы. До сих пор сила — единственный аргумент бандита не беспределить. Страх за свою шкуру. Но иногда приходится выбирать между двумя жопами. И тут первенство, как по загону инертного инфантильного общества в это место, так и выбором между ними, занимают политики.

А сколько мертвецов наплодили они? Просто из-за «я, блэат, так решил».

И все остальные: «бее-е-е, ну дааа».

Да, е-мое, можно жить нормально. Если заниматься самообразованием, а не конфликтами, приращением, а не продажей запасов. И проблем нет.

Только одно условие и нужно: политик — наемный менеджер. Образованный, современный, честный. Таких людей в России очень много. Ооочень. И при случае превышения полномочий — пинок под зад.

( Читать дальше )

Инвестграм#3. Три подхода при анализе компаний для инвестирования.

- 22 августа 2018, 15:34

- |

Доброго времени суток, коллеги!

В данном выпуске я уделю внимание трем подходам при выборе компаний для инвестирования.

Есть множество инструментов, которые прогнозируют будущую стоимость акций или других финансовых инструментов. В данной статье мы не будем гадать на кофейной гуще, не будем с помощью линеечек на графике предсказывать будущую стоимость активов.

Я ни в коем случае никого не хочу обидеть. Бесспорно, есть отличные технические аналитики, спекулянты, а также те, кто владеет даром ясновидения. Но статистика, к сожалению, показывает обратное. Все спекуляции рано или поздно заканчиваются потерями денег, либо повышенной нестабильностью заработка, хотя при этом доходности там в моменте бесспорно выше, чем в инвестициях. Лично я знаю один единственный и более верный с точки зрения оценки стоимости бизнеса подход — фундаментальный анализ бизнеса компании.

( Читать дальше )

Подход в инвестициях. Статья о том, как я инвестирую.

- 15 августа 2018, 12:18

- |

Доброго времени суток, коллеги!

Сегодня подготовлен материал, который показывает и доказывает на примере моего портфеля, что стабильное инвестирование примерно равными долями и реинвестирование полученных дивидендов/купонов дает возможность иметь большую доходность, а также нивелировать временные падения активов.

Что я подразумеваю под инвестированием равными долями и реинвестированием?

Все достаточно просто, важно выбрать для себя комфортную сумму денежных, которую Вы готовы инвестировать ежемесячно. Я приобретаю бумаги равномерно. Докупаю падающие бумаги, держу растущие. В целом у меня подход такой… Не продавать. Я поставил себе цель – инвестировать 18 лет (на совершеннолетие ребенка) и посмотреть, что будет. Инвестирую 10% от дохода не от основной деятельности. Поэтому готов рисковать деньгами и в целом считаю так, что как будто я просто недополучаю эти деньги. Следовательно, я не сильно беспокоюсь инвестировать на такой длительный срок.

Разумеется, что в нашей жизни могут произойти разные события, перевороты в стране, кризисы и т.д. Ничего страшного… есть вероятность иметь достойную сумму в будущем… (нужно же проверить теорию Баффета о долгосрочном инвестировании) нежели просто тратить эти деньги сегодня. Если не получится, я не сильно расстроюсь. А если получится, то надеюсь можно будет смело писать книги… =)

( Читать дальше )

Инвестиции для населения. Структурный продукт: пустышка или панацея?

- 14 августа 2018, 10:48

- |

Фондовый рынок в новейшей истории России функционирует уже чуть более четверти века и его нельзя назвать новорожденным, а если вспомнить и при СССР, и при Царской России ценные бумаги (облигации например) занимали важное место в экономике и личных финансах населения.

В наши дни ВУЗы и колледжи массово готовят дипломированных экономистов, даже в школах затрагиваются основы функционирования экономики, более того общественность постоянно потребляет продукты Голливуда, в фильмах которого через раз так или иначе обкатывается тема Уолл-Стрит. Казалось бы все это должно способствовать развитию финансовой грамотности и популярности фондового рынка у населения.

Но увы основная доля населения предпочитает «инвестировать» свои сбережения по старинке в банки, хотя на мой взгляд в существующих реалиях это лишено смысла.

Судя по реальным цифрам Московской биржи говорить о массовости блюда под названием «Фондовый рынок» у населения в нашей стране еще очень и очень далеко: количество физ.лиц с открытыми счетами составляет около 1% от численности населения, а активных в 10 раз меньше (на июль всего около 130 тыс.чел.)! Хотя нельзя не отметить, что наблюдается ежегодный устойчивый рост:

https://www.moex.com/s719

( Читать дальше )

Вернулся из отпуска! Обзор своего портфеля!

- 31 июля 2018, 16:14

- |

Доброго времени суток, коллеги! Я вернулся! :)))

Сегодня первый день, как вышел из отпуска, голова не варит :)… поэтому материал будет простой.

Ниже представляю краткую информацию о состоянии своего портфеля. Пока был в отпуске, доходность его прилично снизилась. Реальная доходность составляет 1.7%, в годовых… порядка 8.5%. Данный портфель, который представляю в своем блоге веду с середины мая. Он основной и рассчитан на долгосрочную перспективу. Он формируется с денег, полученных не от основной деятельности, а от стороннего дохода. На него выделяется порядка 10-20% ежемесячно. Покупки совершаются 1-3 раза в месяц на дробные суммы.

Сегодня внес определенную сумму денег и докупил следующие эмитенты (синим цветом обозначена цена/средняя цена покупки):

Мосбиржа. Аутсайдер моего портфеля, докупил ее на падении котировок.

( Читать дальше )

Прокачай в себе Инвестора: Как начать инвестировать в акции

- 28 июля 2018, 22:21

- |

Всем привет. Надеюсь выходные проходят отлично?

Меня часто спрашивают в личке про совсем уж простые и начальные вещи в инвестировании. Я решил сделать серию роликов, которая прокачает вас от самого начального уровня до Эксперта в Мире Инвестиций!

Первый ролик уже доступен для просмотра:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал