Избранное трейдера Сергей Майоров

Дивиденды2017.Ударники чистоприбыльного производства 6м2017

- 06 августа 2017, 19:06

- |

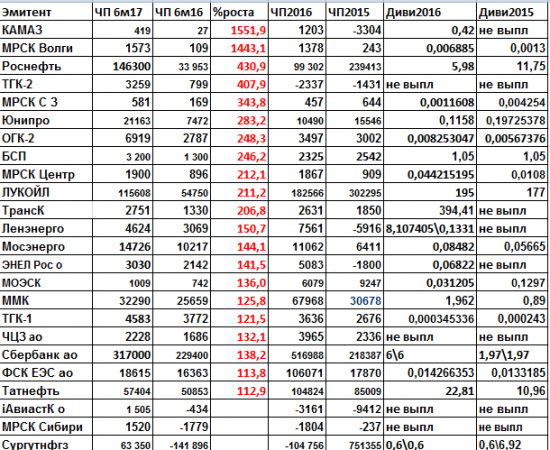

Одним из самых важных показателей для выплаты дивидендов является ЧП эмитента. И многие эмитенты в этом году порадовали увеличением чистых прибылей. Так, за 1 квартал 2017 года 77 эмитентов показали рост ЧП по РСБУ.

Многие эмитенты уже опубликовали отчетность за 6 месяцев 2017 года и среди отчитавшихся тоже есть ударники чистоприбыльного производства.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 21 )

“Большие деньги” готовятся к обвалу нефтяных цен

- 06 августа 2017, 15:22

- |

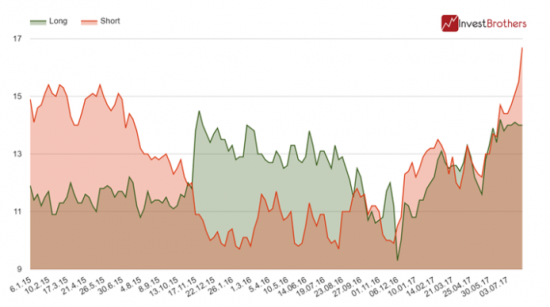

Инвестиционные фонды Запада резко нарастили свои ставки на рост нефти. За неделю объем длинных позиций по сырью увеличился на 2,1 млрд долларов.

Согласно данным Комиссии по торговле товарными фьючерсами за неделю с 25 июля по 01 августа хедж-фонды накупили в свои портфели 42,5 тыс. длинных контрактов и продали 1,4 тыс. коротких. Таким образом, объем их “лонгов” поднялся до 365,7 тыс. контрактов, а “шортов”сократился до 83,4 тыс. Тем самым, чистая длинная позиция по нефти выросла до 282,4 тыс. контрактов или до 13,8 млрд долларов.

Инвестиционные фонды не увеличивали свои ставки на рост нефти с апреля 2017 г. С тех пор они либо их сокращали, либо не совершали каких-либо серьезных действий. Однако последние изменения портфелей не привели к заметным изменениям на рынке нефти. За этот же период котировки “черного золота” выросли лишь на 1,2%.

На этом фоне хотелось бы отметить действия крупнейших участников торгов. Они, в свою очередь, предпочитали “шортить” нефть. К примеру, спред между gross позициями топ-4 трейдеров резко увеличился, причем в пользу коротких контрактов. По состоянию на 01 августа разница между “шортами и лонгами подскочила до 2,7 процентных пункта, в то время как всего неделю назад она была равна 1,5 п.п.

( Читать дальше )

Наша ХФТ торговля

- 06 августа 2017, 14:36

- |

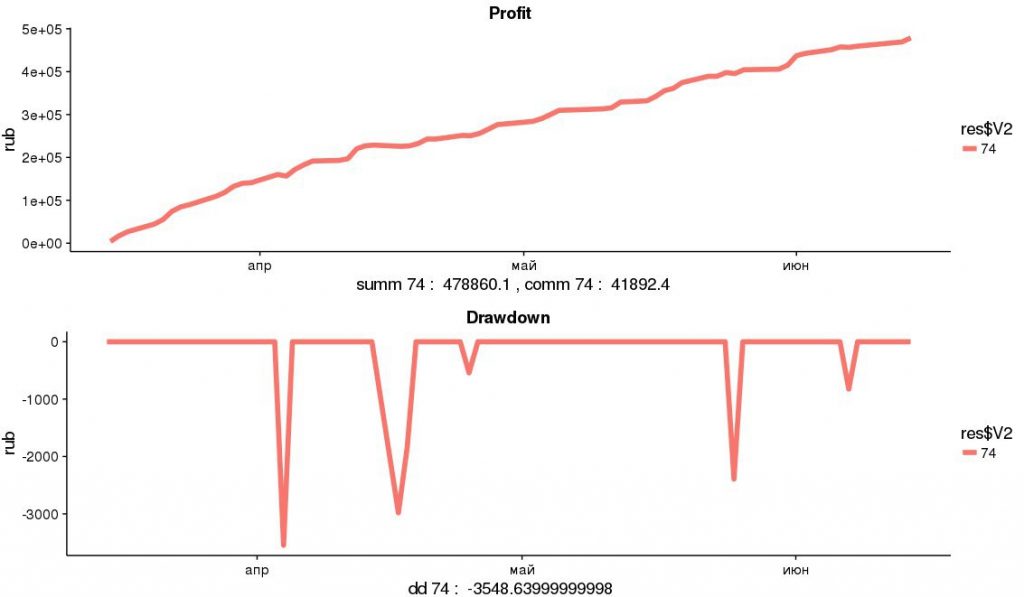

Небольшой обзор сегодняшнего состояния наших дел.

В настоящий момент мы используем в торговле только высокочастотные алгоритмы, просадки у которых максимально низки и являются скорее исключительным событием.Вот пример эквити экземпляра одной из стратегий, в расчете на 100 тыс. рублей гарантийного обеспечения:

( Читать дальше )

ВВП стран без сектора сферы услуг.

- 06 августа 2017, 10:47

- |

Чем важна эта простая табличка?

Всё элементарно. Дело в том, что именно в сфере услуг наиболее просто завышать цены и придумывать виртуальные (несуществующие или бесполезные) «услуги». Особенно, если в стране существуют мощные профессиональные союзы, например, адвокатов или медиков, а всё организовано так, что гражданину обойтись без этих услуг невозможно, а государственного регулирования цен на эти услуги нет.

Ещё это показывает ответ на вопрос: почему РФ до сих пор не завалился на бок после объявления Западом нам экономической войны. Дело в том, что в экономической войне как раз эти показатели, а не сферы услуг противостоят друг другу.

АЛКОтрейдинг творит чудеса!

- 04 августа 2017, 03:40

- |

ICO Ignis (Jelurida): кто то успеет, другие в пролете?

- 03 августа 2017, 19:23

- |

Обучение Криптовалюте http://bit.ly/2wpgdmU

Инвестиции в Криптофонд http://bit.ly/2v379on

Внимание!карпов собирается продать акции Газпрома

- 03 августа 2017, 13:39

- |

как только он продаст все акции Газпрома, я доберу на все плечи! цель 180)главное, чтоб он потом в него снова не залез! за этим надо внимательно следить

Так что, кто хочет заработать, внимательно следим!

Карпов сидит в Газпроме, поэтому он не растет, но скоро как в Челябинск профнастил, тогда он избавился от него по 0,9, а взлетело до 12 руб)))он скинет газика и попрем вверх!

Нищеотдых на Хайнане по 5* (с картинками)

- 03 августа 2017, 10:56

- |

Началось все, конечно же, с Турции. Старшего своего (ему уже 30 лет) я катал в конце 90-х в Анталию. Уже тогда я понял прелести оллинклюзива, десятков салатов на ужин, звона цикад ночью и воплей аниматоров днем. Особой любви с Турцией у нас не получилось, и, когда старший вырос, я перестал там тюленить. Потом несколько лет я отдыхал экскурсионно (Европа, Крайний Север), а не тюленингом. Но вот появился средний сын, (потом появился и младший), и я стал сторонником греческих островов. Десяток лет назад было здорово: апарты с кухней у моря, рыба и осьминоги у рыбаков, фета в салате и свежие овощи… Но Греция свалилась в кризис, апарты стали заполняться какими-то невменяемыми норвегами, шумными немцами и пьяными англичанами. Добило меня в прошлом году то, что стало невозможно купить свежую рыбу и морепродукты. Рыбный рынок, к которому я привык, выкорчевали. Очевидно, что это сделали не греки, а еврокомиссары, за что я их отдельно ненавижу. А в местном кафе на набережной подали блюдо из кальмара — из замороженного! Я не сноб, но на отдыхе я привык готовить сам и отлично знаю разницу между свежими и размороженными морепродуктами. В общем, в середине июля мы ломанулись на Хайнань.

( Читать дальше )

Кречетов. Тактика торговли 03.08.2017

- 03 августа 2017, 00:09

- |

Текстовых обзоров не писал давно. Попробую втянуться, хотя текстом что-то писать не особо хочется. К тому же ситуация на рынке пока достаточно противоречивая. В последнем видео по рынку высказывал одну мысль, что санкции у нас уже в цене и их используют как «информационный повод», для того чтобы откатить на 1900 что было бы и без санкций. По сути оно так и вышло, рынок сделал этот откат и начал снова рост. Рост по техническим причинам я пропустил, присоединился только в среду :) В среду купил Роснефть и Новатек. Так же держу драг металлы в которых и сидел последние недели, они везут хороший профит, т.к. их я брал ещё на лоях. коротко по рынку:

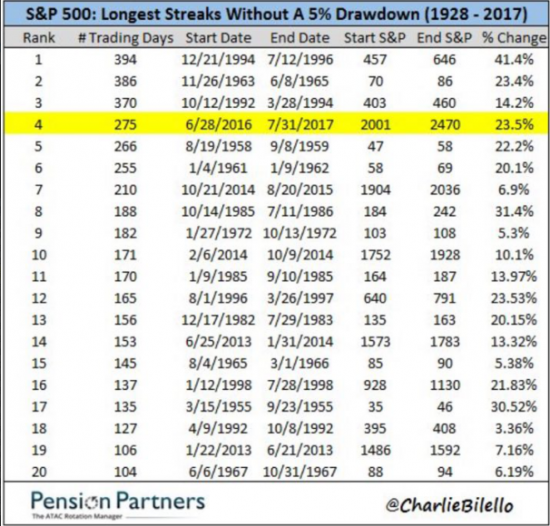

1. По фону — фон уже давно откровенно напрягающий в том плане что америка уже откровенно надувает большущий пузырь. По данным economist это четвёртый по продолжительности безоткатный рост с 1928 года.

( Читать дальше )

Бэктестинг: следуем за RSI

- 02 августа 2017, 22:35

- |

В прошлый раз мы рассмотрели алгоритм торговли разворотов по сигналам RSI. В этой статье посмотрим, можно ли следовать в направлении движения RSI. Ведь индикатор показывает именно направление изменения цены. Алгоритмы пишем в Quantopian на Python.

В этот раз:

- Следуем в направлении RSI на одном таймфрейме (день).

- Следуем в направлении RSI на разных таймфреймах (час, день).

- Отфильтруем тренд актива средними.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал