Избранное трейдера Андрей Шелудько

Интересная статья...От чего зависит адекватность поведения в трейдинге...

- 06 марта 2015, 23:28

- |

Многие успешные в реальном секторе люди, когда дело доходит до торговли, показывают просто высший пилотаж неадекватности. Они начинают постоянно переворачиваться, сидеть в убытках и каждые 20 пп усредняться, раздувая свою позицию до львиной доли капитала, лишь бы выйти в «безубыток» или взять «законные» 10пп. прибыли как «премию за нервы».

В итоге их торговля превращается в хаотичное набивание барабанной дроби по клавиатуре, причем в это время они сами начинают напоминать барабанщиков рок-групп: красные глаза, слюна во все стороны и… как достойный финал… торжественное разбиение клавиатуры о монитор вместе с львиной частью депозита соответственно. Причем, как правило, люди, привыкшие управлять коллективом и обладающие пробивными способностями, ведут себя подобным образом очень часто.

Давайте попробуем разобраться, почему же это происходит и каковы психологические причины такого поведения?

От чего зависит успешность трейдинга? От знаний, от осведомленности по текущему новостному фону, от математических познаний или психологии? Конечно, важны все составляющие успеха: несомненно, нужно понимать разницу между акцией и опционом, знать, не началась ли (не дай Бог) где-нибудь война, уметь банально рассчитать планируемую прибыль-убыток и так далее. Но… это знают и понимают многие и многие, среди которых по-настоящему успешных трейдеров куда меньше.

( Читать дальше )

- комментировать

- 113 | ★51

- Комментарии ( 13 )

Что же сделал Беня.

- 06 марта 2015, 22:31

- |

Тут мне в комментах smart-lab.ru/blog/news/240949.php#comment3654052 написали одно интересно утверждение. Что помогло, можно сказать, заставило меня понять и осознать, что сделали америкосы выкупая облиги.

НА самом деле, как я понимаю, они дали огромное количество бабла рынку, а вот прикол в том, что рынок их сам распределил, как было нужно! Т.е. фактически, таким образом, основная часть экономики была передана в руки успешным управляющим, которые из- за сложности рынков, по определению не могут быть тупыми и не эффективными, т.к. этот регулирует конкуренция!

Вот что сделал ФРС и вот почему нет инфляции и вот почему, не растет зарплата в сша.

Т.е. деньги эффективно распределены по экономике самим рынком. А падения происходят в ней или в ее некоторых отраслях из-за дисбаланса в распределении денег, что вызывая схлопывания таких секторов, ведя к регулировки количества и качества управляющих в той сфере, где идет схлопывание… Так что похоже, что мы сейчас, наблюдаем все прелести рыночной экономики, в самом прямом смысле.

ХА-ХА-ХА.

ДА. конечно ФРС не сократил не какую денежную массу!!! Она просто осела в рынке, до новых возможностей в реальном секторе.

т.е. по сути. Нам сейчас не обходимо создать условия, для управляющих фондов в России и дать инструмент для реализации необходимых процессов в экономике.

Лорд Ротшильд предупреждает об опасности

- 06 марта 2015, 18:43

- |

www.vestifinance.ru/articles/54261

Для лорда Ротшильда в последнее время сохранение состояния становится все более сложным, и он предупреждает о том, что «мы наблюдаем очень опасную геополитическую ситуацию, какой не было со времен Второй мировой войны.»

Он также упоминает снижение курса бумажных валют, слабый экономический рост и другие экономические факторы.

Как отметили в Rothschild Wealth Management в прошлом году, валютная политика серьезно ограничивается высоким уровнем долга, а также процентными ставками, близкими к нулю. Лорд Ротшильд коротко суммирует свои размышления:

«Наша политика четко сформировалась в течение последних лет. Проще говоря, суть в том, чтобы добиться долгосрочного роста капитала при сохранении капитала акционеров; реализация этой политики происходит во время высокого риска, сложной ситуации и неопределенности. Очень сложно предсказать, как будет развиваться ситуация в экономике и геополитике.

В 2014 году мировой экономический рост шел очень неровно и показал довольно низкие результаты после 6 лет стимулирования и низких процентных ставок, которые уже близки к нулю, что создает опасность потенциально резкой коррекции на фондовых рынках.

Неудивительно, что стоимость бумажных денег снизилась, так как страны стремятся конкурировать и поддерживать рост за счет снижения стоимости своих валют – курс евро и иены снизился более чем на 12% против американского доллара в течение года. Курс фунта стерлингов снизился на 5,9%.

Помимо этой непростой экономической ситуации мы сталкиваемся с геополитической ситуацией, которая, вероятна, самая опасная с окончания Второй мировой войны: хаос и экстремизм на Ближнем Востоке, российская агрессия и экспансия, ослабление Европы, которое подогревается ростом безработицы, что является результатом неспособности принять структурные реформы во многих странах, которые входят в состав Европейского союза.».

Комментарий лорда Ротшильда только подтверждает обеспокоенность, которую еще год назад высказал инвестфонд Rothschild Wealth Management относительно того, что высока вероятность депрессии.

( Читать дальше )

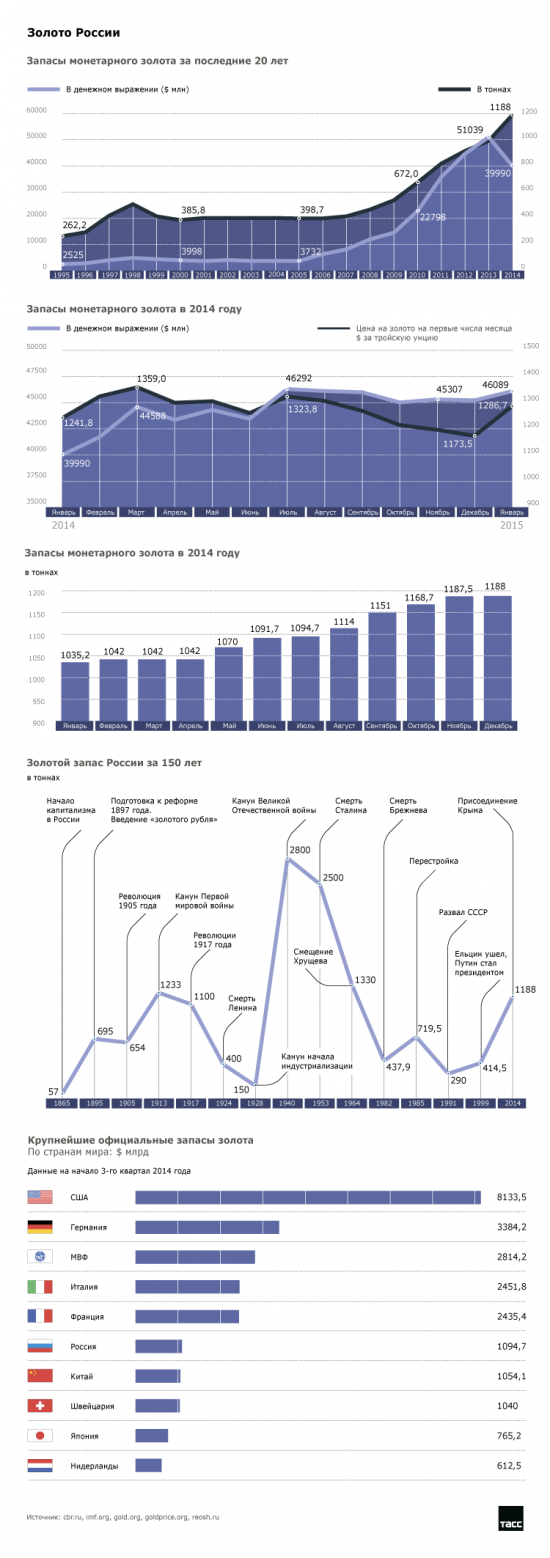

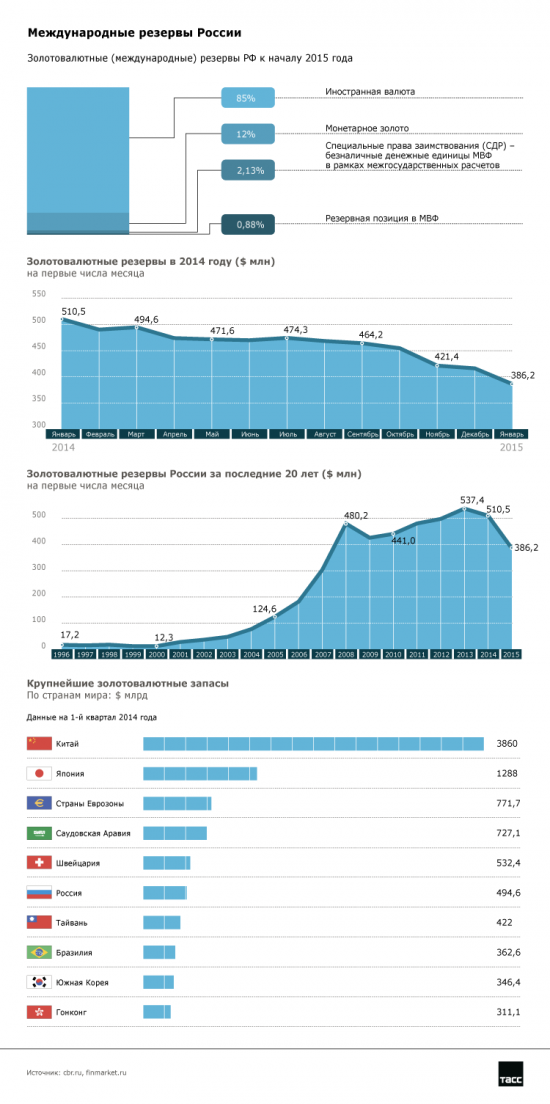

Золото России. Запасы монетарного золота за последние 20 лет. Международные резервы России

- 06 марта 2015, 10:28

- |

Бонусное дополнение к скучным лекциям о трейдинге_3

- 04 марта 2015, 11:12

- |

Внимание как часть нашего мышления в разрезе трейдинга

Существует два основных вида внимания: избирательное и устойчивое.

Избирательное внимание — основа быстрого познания, концепта. Скальпинг или торговля импульса построена на избирательном внимании. Это внимание помогает нам выбирать момент входа и выхода из сделки на минутном или 5-ти минутном графике. Мы можем наблюдать за динамикой стакана, графиком пристально и принимать решение.

Однако, бездумное использование такого внимания может быть опасным, ошибки могут приводить к большим плачевным последствиям. В трейдинге это может привести к тильту.

Устойчивое внимание или сосредоточенность — это способность удерживать внимание на выбранном объекте (рынке) продолжительное время. Это является необходимым условием эффективной работы. Для того, чтобы видеть картинку на бирже целиком, не забывать про мани-менеджмент и не замыливать свой взгляд минутным графиком, нам нужна концентрация, чтобы преодолевать препятствия, удерживаться от соблазнов, становиться профессионалом. В первую очередь концентрация на правильную карту мышления, пока это не стало привычкой.

( Читать дальше )

Безопасность и оптимизация трейдерского компьютера

- 01 марта 2015, 18:43

- |

Наверное все трейдеры хотят иметь хорошую скорость и надежность работы компьютера.

Хотя не у всех есть самое современное железо. Именно они больше ощутят повышение производительности, если воспользуются моими советами. Все рекомендуемые мной утилиты- беЗплатны или условно такие. Все рекомендации являются «наглоламерскими», как выяснилось в комментариях.

Итак, начнем.

( Читать дальше )

Конспект мастер-класса Сергея Григоряна "Знакомство с межрыночным анализом".

- 28 февраля 2015, 16:53

- |

Рынки не существуют в изоляции друг от друга, они взаимосвязаны. Межрыночный анализ (intermarket analysis) изучает эти взаимные связи. Эти взаимосвязи представляются графически в виде соотношений.

Основа — взаимная динамика 4 основных классов активов: акций, облигаций, сырья и валют.

Дополнение — взаимная динамика отраслей.

Эта взаимная динамика классов активов различается в зависимости от текущей фазы рыночного цикла — инфляционной или дефляционной.

Знание «правильной» взаимной динамики помогает управляющему корректно определить фазу рыночного цикла и в соответствии с этим выбрать отрасли и секторы для инвестиций

Идеализированная схема бизнес-цикла:

1. Первыми на изменения в рыночном цикле реагируют облигации. Они начинают расти или падать.

Затем к ним присоединяются в середине цикла акции. Рынки сырья присоединяются последними.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал