Избранное трейдера Roki

Можно ли жить на див портфель?

- 24 мая 2016, 15:39

- |

Можно ли жить на див портфель?

В апреле/мае 2008 по просьбе/угрозе/пожеланию/мольбе дражайшей супруги были закрыты все позиции на рынках и начался поиск квартиры. Квартира была «успешно» куплена на пике цен, но слава яйцам все для ремонта и обстановки было куплено до кризиса.

В марте 2009 неожиданно был выплачен бонус, и на эти деньги+зажатые от жены, в апреле 2009 был набран портфель из 10 бумаг, равными долями, почти на 3 мио руб:

Акрон, Уралкалий, МТС, Северсталь, НЛМК, Лензолото преф, Магнит, ЛСР, НКНХ преф, ВМСПО

Портфель практически не трогался до 2015г. (в 2011 была куплена МосБиржа). В 2015 почти полностью убран Магнит и Уралкалий, и куплены ИнтерРао, ФСК, Протек и ММК.

Но речь не о переоценке портфеля, а о див доходе, по годам:

415 тыщ 2011, 478 тыщ 2012, 595 тыщ 2013, 615 тыщ 2014, 875 тыщ 2015, ожидаемый доход за 2016 около 1,2 мио руб.

Можно ли жить на эти деньги? У всех свои потребности.

Доволен ли я результатом? Вполне

p.s. дивы не реинвестируются

- комментировать

- 2.1К | ★59

- Комментарии ( 111 )

Дивидендная система инвестирования Ларисы Морозовой

- 19 мая 2016, 16:30

- |

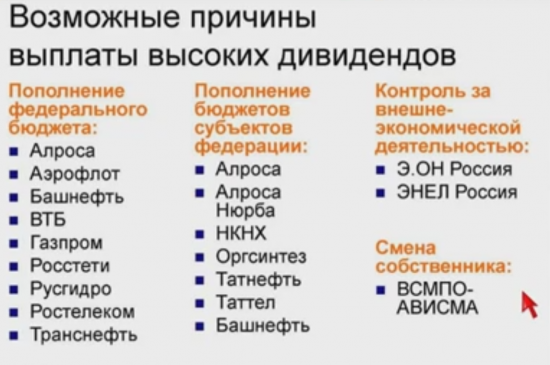

Покупка акций компаний, которые платят супер-дивиденды. Главное, — определить, почему компании платят супер-дивиденды и будут ли они платить эти дивиденды в дальнейшем. Для этого надо понять желание мажоритария платить дивиденды. Надо отметить, что вся система инвестиций Ларисы Викторовны построена на логике и здравом смысле.

Причины эти можно классифицировать:

- необходимость пополнения госбюджета (Газпром)

- необходимость пополнения бюджета субъекта (Татнефть, Алроса)

- желание иностранного мажоритария получить профит от дочки

- смена собственника, желание мажоритария заплатить по долгам за счет дивидендных выплат

- скупка акций менеджментом

- резкий рост чистой прибыли

- желание материнской компании получить прибыль от дочерних обществ

В реальности причин может быть много, Лариса Викторовна выделяет особо эти. Причины и желание платить дивиденды должны быть перманентными, а не одноразовыми. Если возникает уверенность, что мажоритарий больше не захочет платить хорошие дивиденды, то такую акцию можно продать сразу после отсеки (например, Новосибирскэнергосбыт).

( Читать дальше )

Спасибо инвесторам фонда FXMM - активы после последней подписки превысят 700 млн руб!

- 24 марта 2016, 14:05

- |

Портрет именинника:

- Среднедневной оборот в штуках 13900 (за 3 мес)

- Cреднедневной оборот 17 млн руб.

- Сделки без проскальзывания

- Спред 0.1%

- Годовой доход 11%

С чего начать изучать опционы? Возможно какая-нибудь хорошая книга есть, где от простого к сложному идет :)

- 20 марта 2016, 00:49

- |

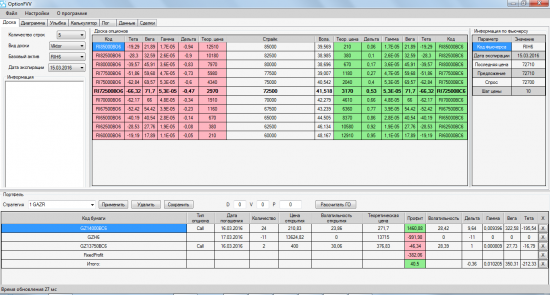

Анализатор опционных позиций. OptionFVV. Версия 1.0

- 23 февраля 2016, 22:24

- |

Здравствуйте дорогие друзья!

Поздравляю все мужчин с праздником!!!

Я переписал свой анализатор опционных позиций из экселя на C#. Пишу в visual studio 2010.

Кстати я только начал изучать этот язык и это моя первая программа на этом языке. Так что мы с Тимофеев вроде как коллеги по цеху ;)

Начну со слов благодарности:

1. Евгению, за его комментарий, собственно именно оно заставило меня задуматься о том что все равно придется все переписывать с экселя, рано или поздно, пусть уж лучше рано.

Вот его комментарий «А вы подумайте, что дальше будет еще больше написанного, и тогда еще больше будете переписывать.». Хотя помню в первой версии программы он меня пытался отговорить от написания своего анализатора. Как хорошо, что я не податлив на чужое мнение. И то что я проделал такой путь ни грамма не жалею, наоборот есть еще большее желание развивать свой софт.

2. Всем тем кто согласился тестировать сырую версию моего анализатора, за их терпение и подсказки. Их было 4 человека Сергей, Дмитрий, Дмитрий и Максим (они знают про кого я говорю).

3. Есть еще один человек которому я благодарен, его к сожалению нет на смарт-лабе. Это профессиональный программист, на сайте MQL5 он известен как «Dmitriy Skub». Он мне периодически подсказывал по самому коду программы.

Собственно рассказывать особо нечего про программу, я её постарался сделать подобной экселю с тем же функционалом, только вот дизайн сделал так как мне хочется, в экселе я так сделать не мог.

Просто приведу пару скриншотов программы:

Доска:

Диаграмма:

( Читать дальше )

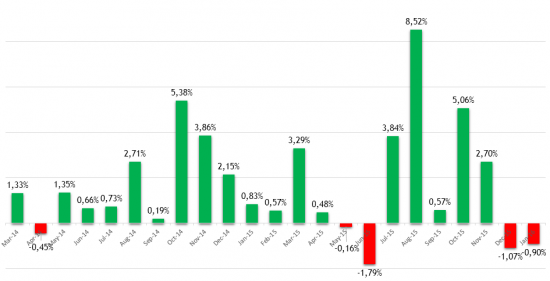

Наш хедж фонд Kvadrat Black: -0,9% в январе, +22,7% за 12 мес.

- 08 февраля 2016, 12:25

- |

За последние 23 месяца:

18 месяцев в +

5 месяцев в -

Ср. прибыль месяца/Ср.убыток месяца = 2,54

макс. прибыль в месяц: +8,5% (август 2015)

макс. убыток в месяц: -1,79% (июнь 2015)

текущая просадка от максимума = -2%

( Читать дальше )

Non farm payroll трейдинг FIX роботом

- 05 февраля 2016, 20:35

- |

Рынок живой.

Как я потерял ВСЁ . Учитесь на ошибках..

- 04 февраля 2016, 16:09

- |

В общем мне 22.Торговать начал в феврале 2015. Были деньги в акциях очень давно и приличная сумма 1.6 млн.хоть они и мои этого ни чего не меняет их так же жалко… и пришел момент что бы продать небольшую часть необходимо было 70 тыс. обычно это делал по телефону. но за месяц до этого подключил Квик и решил продать самостоятельно. Посмотрел на цену подождал немного и заработал +1500. Глаза загорелись но замыслы были адекватны. Быстрый подсчет и понимание что можно зарабатывать по 30-40 тыс в мес без усилий. Не прочитав ни чего без прохождения каких либо курсов не зная о рынке ни чего в принципе и даже не зная о существовании хотя бы индикаторов я стал торговать…

( Читать дальше )

Зионный компьютер (по следам былого топика)

- 30 января 2016, 17:28

- |

Ситуация такая: пишу свои программы всякие разные где часто требуется что-то повычислять.

Ну там стратегии посчитать, или, допустим, видеокартинку с камеры поанализировать и т.д.

И под это дело у меня был задействован быстрый компьютер на базе Core i7 4790K (4.0 ГГц).

Параллельно с разработкой ПО на нем же крутились и роботы. Ну а что, они не прожорливые,

сидят в углу — гоняют коней туда сюда.

Но стал понимать — дурацкая ситуация, торговый компьютер должен быть отдельным.

Кроме того, вычислительные мощности даже 4 ядерного 4.0ГГц процессора — тоже не шибко много.

И встал вопрос — чего бы прикупить на замену. Так чтобы быстрый компьютер отдать роботам,

а себе для разработки купить еще один, ну тоже быстрый, но еще и мощный.

Из обсуждения предыдущей темы ( http://smart-lab.ru/blog/299431.php ) было

( Читать дальше )

Запрещенка.

- 06 декабря 2015, 17:21

- |

Всем тем, кто инвестирует в Россию рекомендую прочесть данную книгу, но только эту книгу нужно читать подготовленным. Ближе к концу книги Вам совсем перехочется не то, что инвестировать в Россию, а появятся мысли покинуть пределы Родины.

Но если у Вас появились такие мысли, значит не всё потеряно для России. Гораздо хуже, если это примете за данность, что так и должно быть.

После Красного циркуляра Билла Браудера я сейчас взялся читать книгу, которую посоветовал billikid — Вся кремлевская рать (Михаил Зыгарь), прочел треть — интересно.

Насколько там правда, или ложь, но интересно.

Кстати, читая эти книги про сегодняшнюю Россию, вспоминаю книгу Крестный отец Кремля Пола Хлебникова. Я бы даже советовал прочесть три книги сразу в следующей последовательности:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал