Избранное трейдера Анатолий

Опыт трейдера и его ФИЛОСОФИЯ 13 (Вывел прибыль - спи спокойно!)

- 08 мая 2017, 06:38

- |

Торгую без плеча и шорта, только от лонга, дивидендные акции ММВБ, усредняюсь (пересиживаю убытки в том числе). Доходность по этому году +7,15%. Депо в двух акциях на 87% — минимум диверсификации — максимум эффективности)). А вот и график доходности:

(на графике доходности учтены все налоги и комиссии, отмечены значимые дивидендые отсечки, а соответственно гепы, в которых я участвовал, но не учтены все выведенные дивиденды)

Всех с Днем Победы и удачи!

p.s. А знаете, почему у меня фондовая биржа ассоциируется со стабильностью, уверенностью, с будущими доходами, с хорошим здоровым сном, и тому подобное, а никак не с убытками? Конечно не потому, что я торгую без плеча и шорта, только от лонга дивидендные акции ММВБ, усредняюсь и пересиживаю убытки, хотя конечно и это тоже, а потому, что я из года в год, на протяжении 9 лет, вывожу прибыль полученную в виде дивидендов от акций, которые я могу держать длительное время, а также часть прибыли полученную от положительной разницы (удачных спекуляций) в курсовой стоимости каких-либо других акций, которую я тоже вывожу только через текущие дивидендные отсечки.

( Читать дальше )

- комментировать

- 244 | ★7

- Комментарии ( 16 )

"Buy in may" или пора ломать стереотипы!

- 07 мая 2017, 04:48

- |

Большинству трейдеров хорошо известно выражение «sell in may and go away», что означает «В мае продай и отдыхай».

Мне стало интересно, насколько это справедливо в отношении нашего отечественного рынка.

Поэтому мне взбрело в голову провести небольшое статистическое исследование на тему:

«Как вели себя индексы ММВБ и РТС в мае за последние 15 лет?»

То есть, каким образом наши рынки закрывали май в последние годы.

Но этим я решил не ограничиваться и дополнительно посмотрел, как себя вели российские индексы в течение последующих 6 месяцев после закрытия мая.

Таким образом, мне удалось свести в одну единую таблицу ежегодное изменение за май (в процентах) индекса ММВБ и индекса РТС на протяжении последних 15 лет, а также изменение индексов в последующие 6 месяцев после мая.

( Читать дальше )

Что упало то пропало! Пут спрэд на нефти.

- 11 марта 2017, 09:57

- |

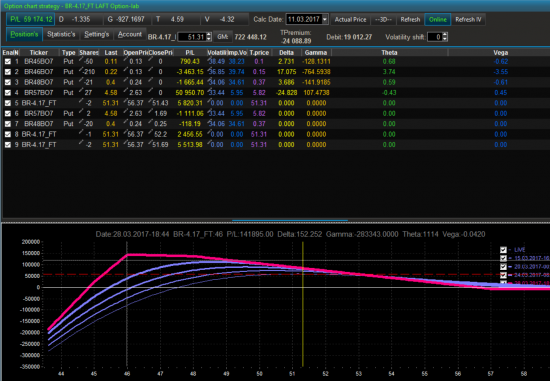

Продолжаю вести опционную конструкцию пропорциональный пут спред на нефти марки Brent. Прошла 6-ая неделя её жизни. Сейчас профиль конструкции выглядит так:

( Читать дальше )

Безубыточный трейдинг 4 или "лекарство от жадности"

- 02 марта 2017, 07:41

- |

( Читать дальше )

Как списали «несписываемые» облигации крупнейшего частного банка Украины.

- 25 февраля 2017, 00:16

- |

Я уже писал о том, как с баланса заемщика в РФ (банк Траст) списали «несписываемый» кредит, выданный через эмиссию еврооблигаций. Задним числом был принят закон, который суды распространили на прежние правоотношения (нарушив основополагающий принцип, что закон обратной силы не имеет). Поправка (статья 25.1 в закон «О банках») пулей пролетела через Госдуму и Совфед, пройдя юридическую оценку в каждом из органов, хотя в тексте были как стилистические, так и юридические ошибки (неверная ссылка на номер другого закона). Затронул этот закон не один Траст, но Траст был первым и характерным примером, когда вступление закона в силу случилось после даты санации, но, тем не менее, позволило отказаться от обязательств. Итак, это стиль работы в РФ. Посмотрим на креативность их украинских коллег.

На момент национализации Приватбанка у него существовало 3 выпуска еврооблигаций.

XS0543744535 – 200 млн. долл., эмитент Credit Finance Plc (UK), листинг – Лондон, вид LPN (ноты участия в кредите, когда покупатель облигации считается владельцем части займа). Облигации были включены в украинский корпоративный индекс бондов.

( Читать дальше )

Очередной аналитик

- 23 января 2017, 22:24

- |

www.specialsituations.net

Лайфхак ЛЧИ на 750'000 рублей | Тест на внимательность и знание опционов

- 27 октября 2016, 14:06

- |

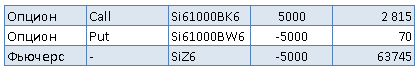

Дана простая опционная конструкция:

Вот пришло 17/11/2016 18:45:00 допустим цена БА 55000 (но можно любую другую)

Что имеем:

( Читать дальше )

Как застраховаться от падения рубля через опцион?

- 16 октября 2016, 20:34

- |

( Читать дальше )

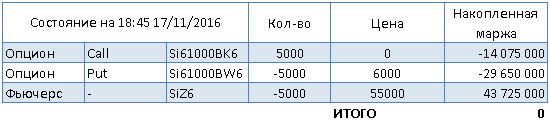

Хозяйке на заметку (опционы)

- 13 августа 2016, 20:45

- |

Каждый страйк покупается когда цена находится на нем.

Я правильно понял? И почему бы так не делать раз в 3 месяца??

столько стоит Моя жизнь..

- 30 июля 2016, 11:11

- |

30 лет

30 летИтак, возьмём среднестатистического жителя города Санкт-Петербурга, со средней заработной платой в 40 тысяч рублей. Наш подопытный планирует на свой век море приключений, ни в чём себе не отказывать, создать семью, построить дом, воспитать сына, выйти на пенсию богатым и обеспеченным человеком, знакомьтесь: Александр Смирнов (любые совпадения случайны, так как взяты самые распространённые фамилия и имя в России).

Для простоты расчётов опустим период учёбы, пьянок, поиска себя в жизни и будем считать, что перед нами сформировавшийся мужчина, знающий чего он ждёт от жизни, наметивший определённые планы, и допустим, сегодня у него юбилей: 30 лет.

Получается, что осознанное отношение к деньгам пришло достаточно поздно, и то, что оплата труда должна, как минимум расти вместе с инфляцией, осенила голову с завидным опозданием. В этот же день снизошло озарение, что помимо увеличения оплаты труда деньги необходимо считать, откладывать, вкладывать и всячески приумножать, что бы через 30 лет выйти на пенсию, если уж не богатым человеком, то как минимум обеспеченным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал