Избранное трейдера Panta Rose

Разумный инвестор. 10 лет

- 01 июля 2023, 23:06

- |

Сначала они тебя не замечают, потом смеются над тобой, затем борются с тобой. А потом они покупают акции Системы.

Десять лет назад я начал публичный проект «Разумный инвестор», целью было показать, что при помощи инвестиций реально сколотить капитал и обрести финансовую независимость. В те времена инвестициями мало кто занимался в России.

Название «Разумный инвестор» выбрал, по той причине, что в начале проекта критериями отбора были правила Бенджамина Грэма из Разумного инвестора. Я их проверил на истории и решил реализовать в жизни.

Вот первый пост проекта Разумный инвестор на сМартЛабе

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

Позже я отказался от данных фильтров Грэма, сейчас иначе отбираю компании в портфель. На прошлой конференции сМартЛаба об этом рассказал.

( Читать дальше )

- комментировать

- 7.8К | ★27

- Комментарии ( 82 )

Про рубль: почему увидим и по 90 за доллар, и выше.

- 29 июня 2023, 17:52

- |

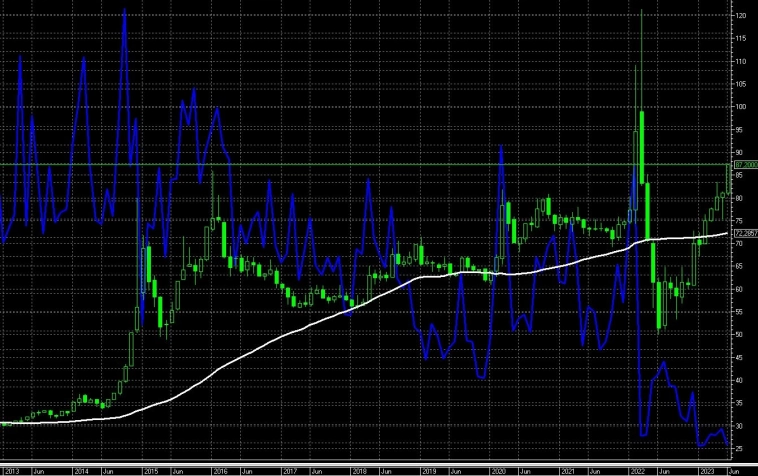

По месяцам за последние 10 лет

USDRUB_TOM

Многие считают, что рубль около 90р. — это не на долго и будет укрепление рубля.

Узкая денежная база (нал плюс резервы, тут более 90% — это нал):

рост в темпе около 30% годовых

( Читать дальше )

Как защитить свой капитал во время обвала?

- 26 июня 2023, 14:53

- |

Рисковать деньгами — это одно. А отдать их по глупости — бесмыленно и нелепо. ©

Дисклеймер: всё сказанное в статье — личное мнение автора и не претендует на золотую истинну.

Занимаясь риск-менеджментом, я понял одну вещь. На фондовом рынке риск работает не так, как в других сегментах.

Обычно, когда мы поднимаем ставки — мы получаем больше. На рынке это не всегда так.

24 июня был конфликт между правительством и ЧВК. Рынок отреагировал крайне бурно. Фьючерсы тут же полетели вниз на панике.

Хорошо, что всё обошлось. Но если бы не обошлось — многие инвесторы вновь попали бы на просадку.

Я понимаю, что история не терпит сослагательного наклонения, но нам необходимо подготовиться к тому, что подобные ситуации (обвалы рынка) ещё могут быть.

Первый риск на рынке — неоправданные ожидания

Цена на рынке формируется ожиданиями. Вы сами можете отследить это, просто наблюдая за компаниями. Как на их цену влияют новости.

А я постараюсь на примере донести простую суть:

Представьте, что рынок ограничен десятью инвесторами. Сидят они себе, выпивают и ждут новых отчетностей и новостей.

( Читать дальше )

Зарабатывать на бирже как это делают управляющие хэдж-фондами

- 13 июня 2023, 15:21

- |

Абсолютно полезная книга. Будто бы сам берёшь интервью у управляющих хэдж-фондов, которые не теряют, а зарабатывают деньги свои инвесторам. Узнаёшь как они начинали и удивляешься, так как у каждого был свой путь, что естественно. Они расскажут что лучше делать, а что лучше не делать, но заветный грааль на страницах все равно отсутствует. Ведь его просто-напросто несуществует. Грааль — это вы сами. Только лишь стратегия, подходящая под вашу личность, будет подходить для заработка на бирже.

При чтении вы получите бОльшую пользу, если будете читать внимательно. Так, приводя пример, управляющий фондов О’Ши рассказывает как услышал интервью Нормана Ламонта, где тот указывал, что у Англии есть 10 млрд для поддержания курса, а потом фунт через 3 часа вылетел из ERM.

Т.е. читая интервью, ты будто бы общаешься с самим человеком, впитывая его опыт и мудрость, если она, конечно же, есть.

Вначале думал разделить, но потом решил все цитаты магов сложить в один большой список:

( Читать дальше )

Коэффициент сказочности

- 04 июня 2023, 14:56

- |

Я уверен, что нейросети станут неотъемлимыми помощниками уже в самое ближайшее время и не использовать их будет считаться признаком тупости. И поэтому важно их изучать и использовать уже сейчас. Но — правильно. Поэтому, если Вам нужны правильные ответы от нейросети, то надо знать хотя бы два важных аспекта:

1. Самое важное! Всегда помните про коэффициент сказочности. В чатгпт он установлен примерно 35% и его не поменять. Если нужны точные ответы — надо задавать вопрос с коэф сказачности 0. Если надо накреативить — можно поставить 100%. Из этого вытекает первый обязательный пункт — если хотите получить максимально подходящий Вам ответ, то только через апи опенаи и с индивидуальной настройкой параметров.

( Читать дальше )

Банковский мультипликатор и Дорогая Эльвира Сахипзадовна

- 02 июня 2023, 20:57

- |

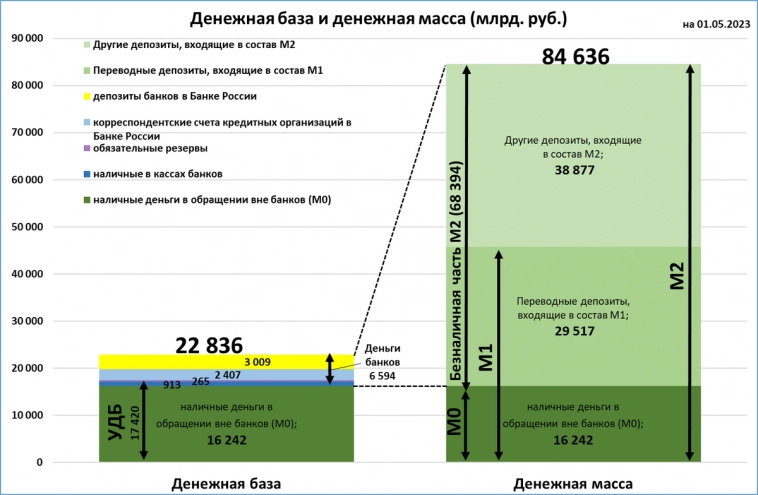

Мы уже приводили структуру основных денежных переменных на 1 мая.

На графике видно, что деньги банков (= банковские резервы) размером 6,594 трлн рублей позволяют банкам поддерживать безналичную денежную массу в размере 68,394 трлн рублей, то есть, сумму в 10,4 раза больше.

10,4 — это банковский мультипликатор. Он показывает, во сколько раз банки приумножают (мультиплицируют) имеющуюся в их распоряжении часть денежной базы.

Как банковский мультипликатор менялся по времени, показано на графике ниже.

( Читать дальше )

Минимизировать свое присутствие на рынке акций и облигаций

- 14 мая 2023, 08:13

- |

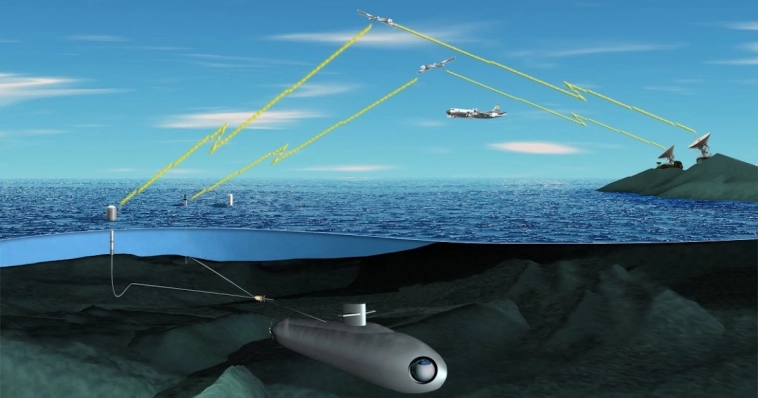

Мы сейчас находимся в точке, после которой начнутся сильные качественные изменения. Что плохого в этом? Это связано с длительность политических циклов о чем я постоянно говорю. Теханализ и фундаментальный анализ в такие периоды не работает. Мы находимся в подводной лодке и пи этом у нас отказал сонар и гидроакустика. По сути, мы слепые котята. При этом Андрей Костин говорит о новой приватизации, Быстрыкин о новой национализации и иди разберись.

Какой выход их такого положения?

1.Минимизировать свое присутствие на рынке акций и облигаций.

2. При инвестировании делать упор на осязаемые активы. Если дело дойдет до плохого сценария, то биржу закроют сразу на какой-то срок а за ценностями придут к вам домой через несколько лет.

\_____________________

Стана огромная и есть большая инерционность. Если вспомним 1917 год, то еще год после революции частные банки работали по инерции и уже потом у большевиков дошли до них руки.

Разумеется, я сильно рассчитываю на хороший сценарий, сильно надеюсь а не на сценарий «переучреждения» всего и вся. Но готовым надо быть и к плохому сценарию.

( Читать дальше )

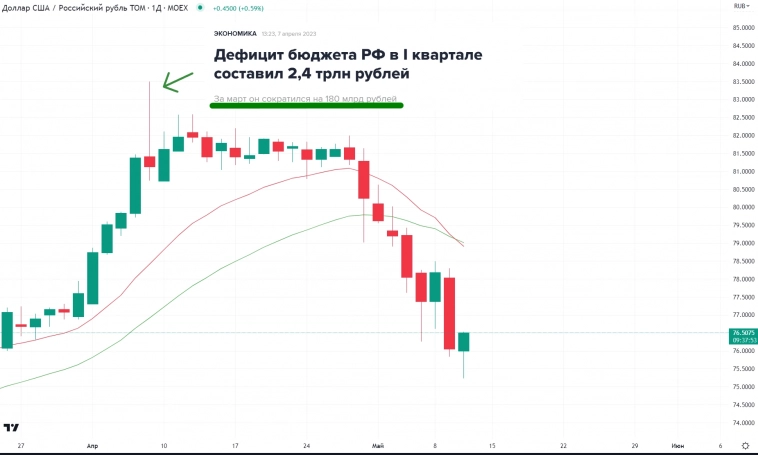

Включит ли ЦБ печатный станок? Дефицит бюджета РФ в апреле вырос до макс. с января и составил 1,04 трлн руб.

- 11 мая 2023, 14:18

- |

Суммарный дефицит за 4 месяца составил -3,4 трлн руб, что на 500 млрд превышает план на весь год.

Максим Орешкин говорил в конце апреля, что бюджет в оставшейся части года будет профицитным.

Так совпало, что после публикации данных пошли вверх и курсы валют: доллар развернулся с 75,24 и прибавил уже больше 1 рубля.

Юань отскочил с 10,82 до 11 руб.

Интересно то, что сейчас есть разрыв между краткосрочной ставкой ЦБ (7,5%) и долгосрочными ставками ОФЗ (10%+).

Длинная ставка очевидно искажена большим предложением госдолга, который никто особо не хочет покупать.

Получается процентная ставка не особо работает?

Не логично ли предположить, что в какой-то момент вы увидим количественное смягчение (QE) со стороны ЦБ РФ, направленное на то, чтобы прижать длинные ставки вниз?

В противном случае если дефицит дальше будет расти, будет расти разрыв между короткими и длинными ставками, и высокие длинные ставки должны негативно влиять на экономику.

Что скажете, уважаемые эксперты-макроэкономисты?

Интересное совпадение в том, что почти ровно месяц назад рубль перестал падать именно на оптимистичных данных по бюджету, которые были опубликованы 7 апреля.

Портфель, собранный ChatGPT:

- 09 мая 2023, 15:18

- |

*Доходность ChatGPT = 4.9%, по сравнению со средним убытком фондов = -0.8%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал