Избранное трейдера Мексиканский Лис

Изучаем и парсим биржевую информацию с сайта Мосбиржи. Разбор кода на Python.

- 12 декабря 2023, 14:30

- |

Информационно-статистический сервер Московской Биржи (ИСС или ISS) – это сервис, предоставляющий разнообразную биржевую информацию в режиме реального времени, а также итоги торгов и статистические данные.

Основные возможности ИСС:

- Получение потоковых данных о ходе торгов.

- Просмотр и экспорт итогов торгов.

- Доступ к историческим данным по итогам торгов, ценам и прочим показателям.

- Выгрузка списков всех инструментов, режимы торгов и их группы.

- Мониторинг рыночной информации в различных разрезах.

Данные о ходе торгов в режиме online и итоги торгов доступны только по подписке, естественно платной.

На сайте мосбиржи есть специальный раздел “Программный интерфейс к ИСС“, на котором выложено Руководство разработчика (v.1.4), Описание метаданных и Описание методов.

С этих документов и надо начинать изучать ИИС. Кстати говоря Правила использования биржевой информации Московской Биржи четко определены и наглядно представлены в презентации.

( Читать дальше )

- комментировать

- 17.1К | ★35

- Комментарии ( 23 )

Первые доходы эксперимента «Капитал с кредиток». Сколько удалось заработать?

- 11 декабря 2023, 13:15

- |

Пошел третий месяц эксперименту, в котором зарабатываю деньги полностью на заемные деньги.

Для этого завел несколько кредитных карт с беспроцентным (грейс) периодом. На время его действия снимаю деньги с карточки и размещаю на накопительных счетах в банках с высокими ставками.

В сентябре я только завел первую в жизни кредитку.

В октябре получил еще парочку. В итоге получилось четыре источника кредитных денег.

В ноябре деньги прокрутились в течение целого месяца.

Какой итог?

Заработал около 3 500 руб. за ноябрь и 6 500 всего. Кому-то жемчуг мелким покажется, но стоит еще раз напомнить, что это халявные заемные деньги. Равняется дневному заработку специалиста с зарплатой в 100 000 руб.

И не забываем про сложный процент: доход остается на счете и начинает генерировать новый заработок! На это основной расчет.

Доход складывается из нескольких параметров. Давайте их разберем.

1️⃣ Общий кредитный лимит, доступный для снятия

( Читать дальше )

Почему люди потребляют, а не инвестируют

- 09 декабря 2023, 02:08

- |

Люди — существа, по большей части, бессознательные. Они что-то делают и не понимают, почему они это делают? Если бы понимали, то психологи (на нашем сайте b17.ru) были бы не нужны.

В области финансов бессознательная деятельность разворачивается во всей красе. Почему сколько бы не зарабатывал человек, он все потратит? Почему не откладывает, чтобы создать капитал? Ответ на этот вопрос наконец-то нашел в книге «Мозг и деньги».

Начну с того, что покажу вам нашу бессознательность. Посмотрите дома по вещам и гаджетам, нет ли там повторяющихся серий предметов? Например, вы можете вдруг обнаружить у себя три поколения ноутбуков, множество обуви, платья, майки, у меня это жесткие диски, планшеты, объективы для фотоаппарата, роутеры, рюкзаки, кристаллы...

Что заставляет людей покупать одни и те же вещи раз за разом?

Классический пример — это смена моделей телефонов. Человек неосознанный покупает 13-ю модель, потом 14, 15… зачем он это делает???

( Читать дальше )

Сбер считает, что российский рынок будет падать ещё полгода.

- 08 декабря 2023, 16:45

- |

SberCIB прогнозирует движение вниз на рынке акций РФ в конце 2023 года и в первом полугодии 2024 года.

Обычно Сбер завлекает оптимизмом.

Необычно.

Неплохая книга про вирусный маркетинг - Заразительный

- 08 декабря 2023, 14:37

- |

Книгу эту кажись советовал Кривенко («Вкусвилл») в своей книге. Я ее давно записал, заказал, купил, но дочитал только сейчас. Я напомню, что до конца года я ввел челендж читать по 30 страниц в день, чтобы догнать недочитанные книги. Ну и вот за 3,5 дня дочитал эту.

Сразу скажу, что автор книги — молодец. Написано вполне себе научно, со ссылкой на интересные кейсы в американском бизнесе и с отсылками на исследования ученых.

В книге последовательно и системно дан ответ на вопрос, что делает рекламу/контент заразительным-вирусным.

Если коротко, то:

👉надо удивлять

👉надо создавать эмоции

👉надо добавлять социальный капитал человеку который делится этим

👉нести полезность

👉заворачивать в привлекательную историю

В общем книга достаточно полезная для бизнеса/маркетологов, думаю даже выписать из нее основные тезисы и обсудить со своими коллегами

IPO «СОВКОМБАНКА»: НЕ СБЕРОМ ЕДИНЫМ ⁉️

- 06 декабря 2023, 21:05

- |

🚩 Последней компанией из финансового сектора на IPO выходила — CARMONEY (#CARM)

Почему IPO Соквомбанка привлекает внимание и не станет ли оно таким же провалом как IPO CARMONEY (-25% для инвесторов) ❓

Подать заявку на участие можно до 12:00 (МСК) — 14 декабря

🔴 Ключевые инсайты по компании:

— #SVCB — является одним из частных системно-значимых банков России и входит в ТОП-10 крупнейших

— Является сильным игроком на рынке автокредитования (ТОП-3)

— Предлагает B2C клиентам карту с самой длинной рассрочкой

— 57% кредитного портфеля — корпоративные клиенты

— Розничный портфель: Авто — 31%, Ипотека — 30%, Потреб — 22%, Халва — 17%

— Корпоративный портфель: Средний и крупный — 75%, Малый — 22%, Прочие — 3%

— Из 15 млн клиентов 42% активных (не менее 1 транзакции в месяц и (или) хранит 1 тыс. руб.)

🔴 Факторы роста и стоимости:

— За последние 10 лет капитал вырос в х22 раза (с 12 до 269 млрд)

— С 2018 г. база розничных клиентов выросла в х3.3 раза

( Читать дальше )

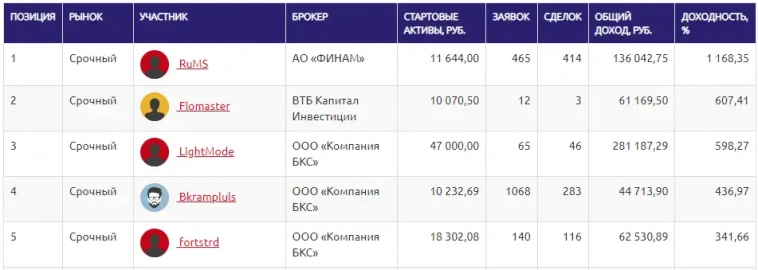

Тем временем на ЛЧИ...

- 06 декабря 2023, 16:16

- |

Топ-5 по доходности (в %)

На пятерых заработали +585 тыс. руб.

Топ-5 по убыточности (в %)

( Читать дальше )

3 основных правила прибыльного инвестирования от Питера Линча

- 04 декабря 2023, 11:08

- |

После ухода на пенсию, Питер Линч занялся благотворительностью и написал несколько книг, в которых раскрыл свои принципы анализа акций и управления портфелем. Большинство из них просты и отражают здравый смысл.

1. Инвестируй в то, что знаешь

Главная концепция метода Линча: начинайте с отраслей, в которых вы хорошо разбираетесь, например, связанных с вашей профессией, работой или хобби. Также можно инвестировать в акции своей страны, города, региона или компании, которой пользуетесь и товары которой покупаете.

2. Ищи десятикратный рост

Искать перспективные акции, которые могут принести кратную прибыль. Лучше всего выбирать компании на низком старте, то есть относящиеся к среднему или малому бизнесу.

3. Покупай по разумной цене

Используйте методику GARP (рост по разумной цене). Это гибрид стоимостного инвестирования (поиск дешевых акций) и покупки компаний роста (с высокой динамикой выручки и прибыли). Оценивать нужно будущий рост.

( Читать дальше )

Причина слива трейдера - внутренний диалог

- 30 ноября 2023, 20:54

- |

Зачем отключать?

Потому что внутренние диалоги далеко не всегда бывают веселыми и приятными. Зависит от человека, его жизни, характера и эмоционального состояния. Иногда такие диалоги — это накрутка тревожности, перемалывание постоянное проблем каких-то, самокопание, самобичевание, попытка в сотый раз анализировать ситуацию по одному и тому же месту. Это просто страшно утомляет, расшатывает нервы и разгоняет тревожность.

У успешных трейдеров нет внутреннего диалога.

( Читать дальше )

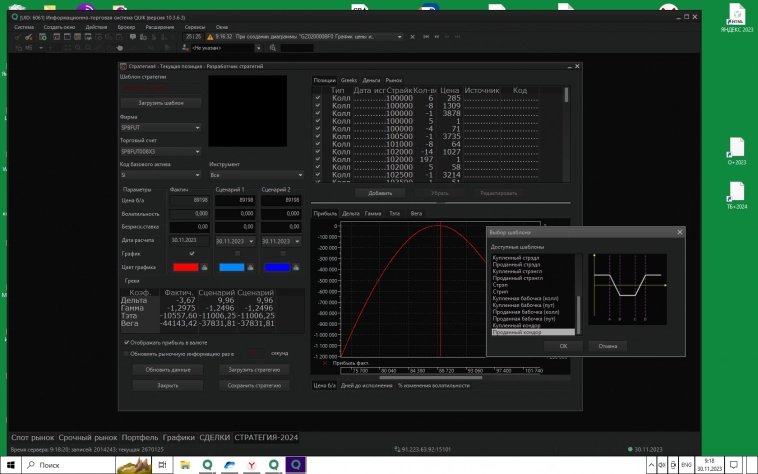

КВИК - модуль опционной аналитики

- 30 ноября 2023, 10:16

- |

А кто знает, пользуется им мало, не зная всех его возможностей.

В нем вы можете из «шаблона стратегий» выбрать стандартную стратегию и увидеть ее риск-профиль и ликвидность рынка под нее.

Выбрав «текущую позицию», получите свой портфель в онлайне и оценку его параметров на желаемую дату.

Другие полезные «фишки» также доступны, если покопаться более глубоко или прочитать инструкцию от квика.

Как показывает практика, многоопытные опционщики уже забывают, чему когда-то учились, а новички многого из доступного не знают и не ведают.

Если вы нашли какие-то свои лайфхаки в этом «разработчике стратегий», поделитесь со смартлабом для общей пользы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал