SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Medved_OZ

снова быков в тушенку закатывают для оптовой поставки деде Коле к концу месяца!

- 17 августа 2012, 13:22

- |

поговорка газпром растет последним!

оправдывает себя в очередной раз!

но медведям надо нос поветру держать и смотреть на нефть!

бычкам советую смотреть

на объемы как на подтверждающий фактор

он рулит направление

и всем торгунам фортса посмотрите получасовики вчера все объемы крупные на падении.

вчера все крупные захеджились от падения на закрытии основной сессии.

да и сп катали на минимальных объемах.

кто поверил в прорыв 5 месячного максимума в такой обстановке —

молодец! может рынок и поведет себя аллогично и он получит смелый заслуженный профит.

хотя крупняк еще не видит повода для роста ИМХО!

оправдывает себя в очередной раз!

но медведям надо нос поветру держать и смотреть на нефть!

бычкам советую смотреть

на объемы как на подтверждающий фактор

он рулит направление

и всем торгунам фортса посмотрите получасовики вчера все объемы крупные на падении.

вчера все крупные захеджились от падения на закрытии основной сессии.

да и сп катали на минимальных объемах.

кто поверил в прорыв 5 месячного максимума в такой обстановке —

молодец! может рынок и поведет себя аллогично и он получит смелый заслуженный профит.

хотя крупняк еще не видит повода для роста ИМХО!

- комментировать

- 8 | ★1

- Комментарии ( 1 )

НЕСКОЛЬКО МЫСЛЕЙ ПРО СОЗДАНИЕ ТОРГОВОЙ СТРАТЕГИИ

- 16 августа 2012, 14:56

- |

Задали вопрос на вебинаре и в комментариях: «Как создать свою торговую стратегию, с чего вообще начинать?».

Для начала важно определиться с понятием «торговая стратегия». Дело в том, что сегодня стало модным и популярным создание торговых роботов и торговых алгоритмов с использованием приводов. Робот – это всегда логическая конструкция с четкими параметрами, разумеется, пока к этому не подключен искусственный интеллект. Алгоритм – это программа действий трейдера, использующего привод или робота/полуробота. А стратегией будет набор всех параметров, начиная от осознания используемого стиля трейдинга (скальпинг (в случае роботов чаще арбитраж), дэйтрейдинг, свинг, опционные стратегии и т.д.), риск и мани менеджмента, ну и понимания самих ситуаций, которые подобраны в качестве основных/единственных условий для принятия решений: графическая формация, ситуация в LEVEL II или сигнал из Time & Sales. В любом случае нужно некое описание того, ЧТО нужно найти и как на это отреагировать. Но кроме роботов и алготрейдинга есть простой ручной способ, который должен быть основан на таких же алгоритмах. Просто у трейдера их будет много и принимать решения он будет каждый раз сам.

( Читать дальше )

Для начала важно определиться с понятием «торговая стратегия». Дело в том, что сегодня стало модным и популярным создание торговых роботов и торговых алгоритмов с использованием приводов. Робот – это всегда логическая конструкция с четкими параметрами, разумеется, пока к этому не подключен искусственный интеллект. Алгоритм – это программа действий трейдера, использующего привод или робота/полуробота. А стратегией будет набор всех параметров, начиная от осознания используемого стиля трейдинга (скальпинг (в случае роботов чаще арбитраж), дэйтрейдинг, свинг, опционные стратегии и т.д.), риск и мани менеджмента, ну и понимания самих ситуаций, которые подобраны в качестве основных/единственных условий для принятия решений: графическая формация, ситуация в LEVEL II или сигнал из Time & Sales. В любом случае нужно некое описание того, ЧТО нужно найти и как на это отреагировать. Но кроме роботов и алготрейдинга есть простой ручной способ, который должен быть основан на таких же алгоритмах. Просто у трейдера их будет много и принимать решения он будет каждый раз сам.

( Читать дальше )

Мы живем на облаках ..... о стратегии Alfa-Pulse!

- 16 августа 2012, 14:08

- |

Уже с 4 августа мы запиливаем диапазон 141 000 — 145 000… 12 дней с перерывом на суб-воскр.

В нашей стратегии такие вещи мы называем облаками. В индексе РТС такие облака менее устойчивы, прежде всего из-за того, что это композитный актив. Но вот в некоторых активах (как например Лукойл) эти облака могут «зависать» на месяц и более.

( Читать дальше )

В нашей стратегии такие вещи мы называем облаками. В индексе РТС такие облака менее устойчивы, прежде всего из-за того, что это композитный актив. Но вот в некоторых активах (как например Лукойл) эти облака могут «зависать» на месяц и более.

( Читать дальше )

Почему русский рынок падает, когда рынок США стоит на месте? Объясняем

- 15 августа 2012, 17:01

- |

Почему русский рынок падает, когда рынок США стоит на месте? Просто удивительно, что многие не понимают таких простых вещей. Позвольте объяснить сию дивергенцию.

Российский рынок акций является мало ликвидным рынком для глобального капитала. Очевидно, что даже небольшие покупки любого крупного спекулянта могут значительно двигать индекс ММВБ. Поэтому для того, чтобы купить русский рынок с как можно меньшим проскальзыванием, крупный спекулянт начнет открывать длинные позиции за некоторое время до сильного роста на западных рынках. То же самое, но только наоборот, происходит и перед скорым сильным падением на западных рынках – как раз пример продаж перед мощным падением бирж развитых стран можно наблюдать прямо сейчас на ММВБ и РТС.

Еще кое-что добавим к теме.

Один из любмых метод у крупного спекулянта по избавлению от больших позиций на мало ликвидных рынках заключается в следующем. Трейдеры крупного спекулянта зажимают индексы Доу-Джонса и S&P в определенном торговом коридоре. Ширина этого коридора зависит от размера позиции, которую «разгружают». Часть позиций на мало ликвидных рынках закрывается путем продаж по рынку, когда индексы США находятся у нижней границы коридора. Часть путем выставления заявок на продажу, когда индексы США начинают двигаться от нижней границы коридора к верхней.

Российский рынок акций является мало ликвидным рынком для глобального капитала. Очевидно, что даже небольшие покупки любого крупного спекулянта могут значительно двигать индекс ММВБ. Поэтому для того, чтобы купить русский рынок с как можно меньшим проскальзыванием, крупный спекулянт начнет открывать длинные позиции за некоторое время до сильного роста на западных рынках. То же самое, но только наоборот, происходит и перед скорым сильным падением на западных рынках – как раз пример продаж перед мощным падением бирж развитых стран можно наблюдать прямо сейчас на ММВБ и РТС.

Еще кое-что добавим к теме.

Один из любмых метод у крупного спекулянта по избавлению от больших позиций на мало ликвидных рынках заключается в следующем. Трейдеры крупного спекулянта зажимают индексы Доу-Джонса и S&P в определенном торговом коридоре. Ширина этого коридора зависит от размера позиции, которую «разгружают». Часть позиций на мало ликвидных рынках закрывается путем продаж по рынку, когда индексы США находятся у нижней границы коридора. Часть путем выставления заявок на продажу, когда индексы США начинают двигаться от нижней границы коридора к верхней.

Мои правила торговли ч.1

- 09 августа 2012, 12:37

- |

Сегодня, в связи с разъездами, не получилось у меня опубликовать сделку тут. Заработал утром на росте 720 пунктов и на сегодня финиш, шортить пока нет желания.

Немного приоткрою завесу над своей торговой системой. Систему разрабатывал сам и тестировал в Wealth-Lab, эквити чуть позже выложу. Но по сути работает даже подбрасывание монетки, орел- решка, но со строгим соблюдением риск- менеджмента.

Правила:

— торговля ТОЛЬКО внутри дня и без переноса на вечерний клиринг, исключение УД

— в день не более 2-х убыточных сделок

— убыток на одну сделку не должен превышать 1%

— без стоп- приказа не открывается ни одна сделка

— обязательное выставление тейк- профита (рассчитывается исходя из волатильности)

— торговля только от уровней и по направлению тренда

Маленький секрет, торгую на 5-ти минутном графике, точнее сделки открываю на нем, так вот, вход в сделку происходит за 10 сек до конца формирования свечи! Следующая свеча «выстреливает», проверьте! Как найти такую свечу- расскажу чуть позже)

С уважением ко всем участникам!

Немного приоткрою завесу над своей торговой системой. Систему разрабатывал сам и тестировал в Wealth-Lab, эквити чуть позже выложу. Но по сути работает даже подбрасывание монетки, орел- решка, но со строгим соблюдением риск- менеджмента.

Правила:

— торговля ТОЛЬКО внутри дня и без переноса на вечерний клиринг, исключение УД

— в день не более 2-х убыточных сделок

— убыток на одну сделку не должен превышать 1%

— без стоп- приказа не открывается ни одна сделка

— обязательное выставление тейк- профита (рассчитывается исходя из волатильности)

— торговля только от уровней и по направлению тренда

Маленький секрет, торгую на 5-ти минутном графике, точнее сделки открываю на нем, так вот, вход в сделку происходит за 10 сек до конца формирования свечи! Следующая свеча «выстреливает», проверьте! Как найти такую свечу- расскажу чуть позже)

С уважением ко всем участникам!

Правила постановки стопов.

- 09 августа 2012, 00:46

- |

Стопы, больная тема стопов.

Стопы нужно прятать:

1. за крупного покупателя или продавца.

2. за основание предыдущей свечи.

3. за фигуру

4. за базу

5. за предыдущий Hi или Low.

Теперь о перестановке стопов.

Стоп передвигаеться, когда для этого есть повод:

1. за основание предыдущей свечи.

2. на середину предыдущей свечи

3. за фигуру

4. за базу

Ссылка: annlearn.com/workshop_trader/

Всем удачных торгов.

С Уважением компания ANNlearn

Имейл info@annlearn.com

Скайп bumblebee561

Стопы нужно прятать:

1. за крупного покупателя или продавца.

2. за основание предыдущей свечи.

3. за фигуру

4. за базу

5. за предыдущий Hi или Low.

Теперь о перестановке стопов.

Стоп передвигаеться, когда для этого есть повод:

1. за основание предыдущей свечи.

2. на середину предыдущей свечи

3. за фигуру

4. за базу

Ссылка: annlearn.com/workshop_trader/

Всем удачных торгов.

С Уважением компания ANNlearn

Имейл info@annlearn.com

Скайп bumblebee561

Азбука манименеджмента для первого класса (как правильно терять деньги)

- 08 августа 2012, 13:51

- |

Для наглядности, пример сравнения двух методов манименеджмента (MM) в картинках, одного правильного, а другого не совсем. Допустим, изначально имеем капитал 100 000 тугриков.

1. Рискуем в одной сделке 2% от капитала. То есть в первой сделке при капитале 100 000 тугриков риск 2 000 тугриков. При уменьшении капитала, соответственно, риск в тугриках уменьшается, но в процентах остается тем же самым.

2. Как многие знают, не все трейдеры разбираются в процентах. Особенно этим грешит отдельная категория, так называемых, «дейтрейдеров на NYSE» — они утверждают что «проценты на хлеб не намажешь». Им сказал Герчик терять в одной сделке фиксированную сумму и все, это закон и он не обсуждается. То есть в этом случае будем рисковать 2 000 тугриков в каждой сделке.

Итак, открываем эксель и строим в первых двух столбцах имитацию ста подряд убыточных сделок по первому методу и во вторых двух столбцах по второму. Видим, что по второму методу капитал закончился уже на 50 -й сделке, в то время как по первому методу еще осталось примерно 36 тысяч тугриков или 36% от капитала. Мало того — по первому методу и на сотой подряд убыточной сделке еще остается примерно 14% от капитала и поэтому еще есть надежда на его восстановление в то время как пользователи второго метода уже давно разочаровались в биржевых спекуляциях и надежды на восстановление уже нет. И еще, скажу по секрету что по первому методу теоретически капитал НЕ ЗАКОНЧИТСЯ НИКОГДА! Даже после миллиона убыточных сделок подряд… :)

( Читать дальше )

1. Рискуем в одной сделке 2% от капитала. То есть в первой сделке при капитале 100 000 тугриков риск 2 000 тугриков. При уменьшении капитала, соответственно, риск в тугриках уменьшается, но в процентах остается тем же самым.

2. Как многие знают, не все трейдеры разбираются в процентах. Особенно этим грешит отдельная категория, так называемых, «дейтрейдеров на NYSE» — они утверждают что «проценты на хлеб не намажешь». Им сказал Герчик терять в одной сделке фиксированную сумму и все, это закон и он не обсуждается. То есть в этом случае будем рисковать 2 000 тугриков в каждой сделке.

Итак, открываем эксель и строим в первых двух столбцах имитацию ста подряд убыточных сделок по первому методу и во вторых двух столбцах по второму. Видим, что по второму методу капитал закончился уже на 50 -й сделке, в то время как по первому методу еще осталось примерно 36 тысяч тугриков или 36% от капитала. Мало того — по первому методу и на сотой подряд убыточной сделке еще остается примерно 14% от капитала и поэтому еще есть надежда на его восстановление в то время как пользователи второго метода уже давно разочаровались в биржевых спекуляциях и надежды на восстановление уже нет. И еще, скажу по секрету что по первому методу теоретически капитал НЕ ЗАКОНЧИТСЯ НИКОГДА! Даже после миллиона убыточных сделок подряд… :)

( Читать дальше )

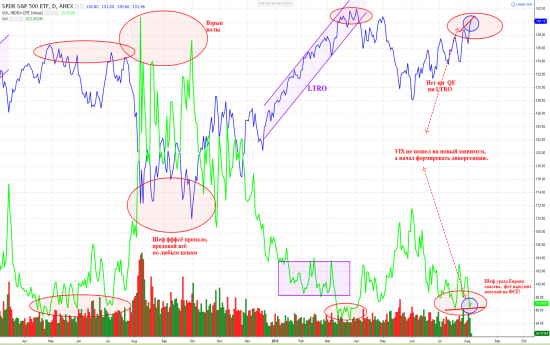

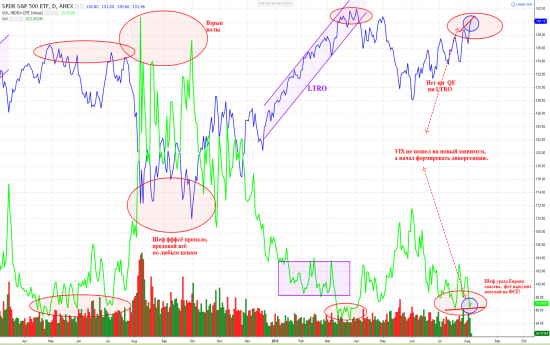

SPDR S&P500 ETF&VIX обратите внимание.

- 06 августа 2012, 19:03

- |

Вечер добрый.

Индек волотильности VIX не пошел на росте СиПи на новый минимум, а начал подрастать (волотильность начала подрастать) и похоже началась формироваться дивергенция!

Будте внимательны!!!

Индек волотильности VIX не пошел на росте СиПи на новый минимум, а начал подрастать (волотильность начала подрастать) и похоже началась формироваться дивергенция!

Будте внимательны!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал