Избранное трейдера Масяня

Кривая доходности, о чем она нам говорит

- 29 мая 2023, 16:44

- |

Каждую пятницу мы размещаем данные по кривой доходности ОФЗ. Для чего мы это делаем? Решили написать аналитический материал о том, как кривая доходности ОФЗ отображает экономические ожидания и возможные кризисные события.

Другие аналитические материалы по теме облигаций:

smart-lab.ru/blog/897677.php (Что означает доходность на Московской бирже)

smart-lab.ru/blog/898022.php (Налогообложение облигаций для физических лиц)

smart-lab.ru/blog/898377.php (Сравнение облигации с рисками VS депозит)

smart-lab.ru/blog/898272.php (Кредитные риски облигаций)

smart-lab.ru/blog/898732.php (Риск процентных ставок)

Итак, поехали.

Кривая доходности облигаций представляет собой график, отображающий связь между доходностью облигаций и их сроком погашения. Эта кривая имеет различные формы, которые могут указывать на состояние экономики страны. В данной статье мы рассмотрим четыре основных типа кривой доходности облигаций: инверсная, горбатая, нормальная и плоская, и объясним, как кажд из них отражает экономическую ситуацию.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 7 )

Выводы по рынку облигаций на сегодня

- 05 мая 2023, 12:37

- |

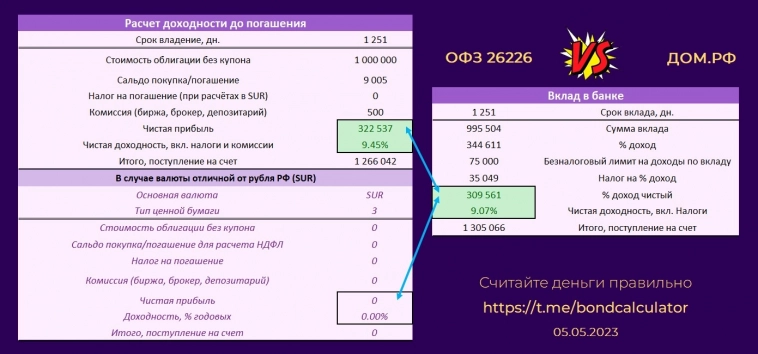

Варианты расчетов:

1. Облигация VS депозит

2. Облигация + ИИС тип А (один вычет на 52000 руб.) VS депозит

( Читать дальше )

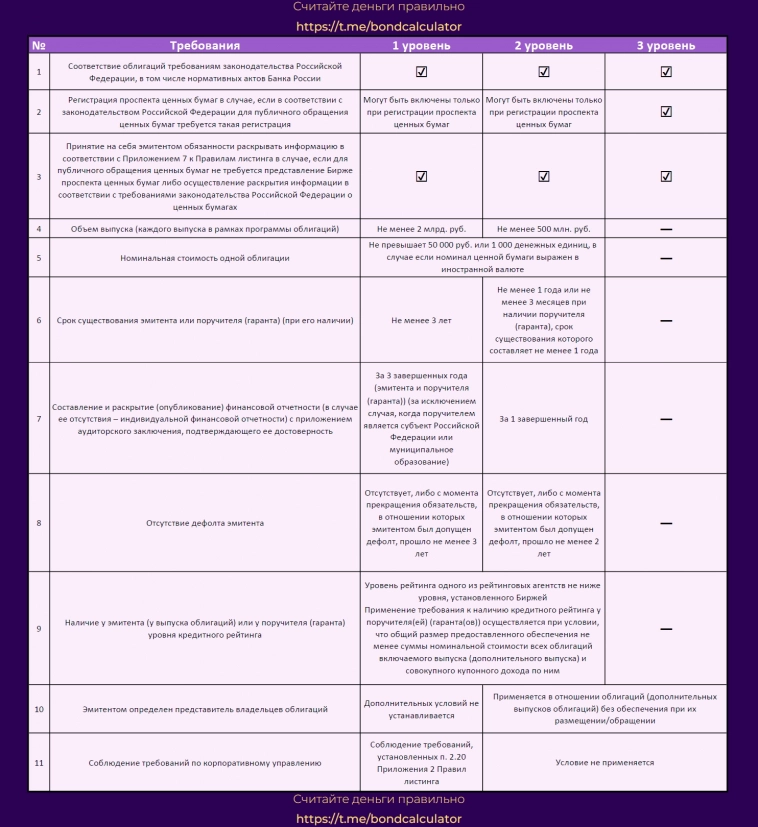

Что можно а что нельзя неквалу на московской бирже

- 03 мая 2023, 22:53

- |

Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 20.10.2022, с изм. от 19.12.2022) «О рынке ценных бумаг» (с изм. и доп., вступ. в силу с 19.04.2023), статья 14. Допуск ценных бумаг к организованным торгам.

Статья 3. Биржа вправе осуществлять листинг ценных бумаг путем их включения в котировальные списки, являющиеся частью списка допущенных к организованным торгам ценных бумаг. Правила включения ценных бумаг в котировальные списки и их исключения из котировальных списков должны соответствовать требованиям нормативных актов Банка России.

У облигаций 3 котировальных уровня:

Чем выше уровень списка, в который включен тот или иной актив, тем выше надежность инструмента и меньше риск при использовании его в торговле.

Что с этим делать практически? Открываем сайт московской биржи, пишем в поиске наименование бумаги, к примеру, RU000A1043E2.

Листаем страницу вниз и видим:

( Читать дальше )

Как перевести облигации между брокерами

- 02 мая 2023, 12:08

- |

Возникают разные ситуации в жизни, иногда нужно перевести облигации, купленные у одного брокера, к другому.

Составил инструкцию из нескольких шагов как это сделать:

1. На счет должны быть куплены облигации.

2. Подать по телефону поручение брокеру на перевод облигаций с торгового депозитарного счета на основной депозитарный счет (как правило код счета 17 нулей). В некоторых депозитариях есть возможность делать перевод облигаций с торгового счета, в таком случае этот пункт пропускаем.

3. Скачать реквизиты с официальных сайтов двух депозитариев (откуда и куда перевод).

4. После того как облигации будут переведены на основной депозитарный счет, нужно с паспортом поехать в ваш депозитарий (адрес узнавайте на официальном сайте вашего брокера/депозитария), взять с собой реквизиты куда переводить облигации, написать заявление на перевод облигаций. Если в личном кабинете брокера есть возможность переводить облигации дистанционно, то ехать никуда не нужно.

5. В этот же день поехать в тот депозитарий куда переводите облигации, взять с собой реквизиты откуда переводите облигации, написать заявление на прием облигаций. Если в личном кабинете принимающего брокера есть возможность приема облигаций дистанционно, то ехать никуда не нужно.

( Читать дальше )

Как легко считать свои прогнозы

- 28 апреля 2023, 02:51

- |

smart-lab.ru/blog/898732.php

мы говорили о рисках процентных ставок и их влиянии на стоимость облигаций, в этой статье мы посчитаем конкретные цифры чтобы понять как работает механизм.

Итак, нам захотелось приобрести длинных облигаций чтобы получить повышенную доходность относительно коротких бумаг. Но на форумах все пугают что это гиблое дело. Смотрим и считаем так ли это.

Берем для анализа длинную бумагу — ОФЗ 26240, погашение в 2036 году.

Текущая доходность без учета налогов, комиссий и реинвестирования купонов составляет 10,78%, а учитывая их получается 14%.

Доходность в 14% кажется привлекательной!

Теперь смотрим как будет изменяться цена и доходность этой облигации при изменении ключевой ставки.

Первым делом проверяем на исторических данных. Вот ставка ЦБ изменилась 1%, цена изменилась на 5%:

Теперь смотрим модель:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал