SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kukusa

Сравнение облигации с рисками VS депозит

- 26 апреля 2023, 14:09

- |

Предыдущие статьи по теме:smart-lab.ru/blog/897677.php (Что означает доходность на Московской бирже)smart-lab.ru/blog/898022.php (Налогообложение облигаций для физических лиц)smart-lab.ru/blog/898272.php (Кредитные риски облигаций)https://smart-lab.ru/mobile/topic/898732/ (Риск процентных ставок)В этой статье на примере биржевой облигации RU000A105AX5 ООО «Патриот Групп» и Вклада «МКБ. Яркий» сравним риски.

Почему такое сравнение?

1. Близкие сроки окончания вклада и погашении облигации

2. Относительно близкая доходность

1. Рейтинг кредитоспособности.

Итак, в первую очередь смотрим рейтинги двух компаний. За основу берем шкалу кредитного агентства НКР:

1. ООО «Патриот Групп»: BBB- (https://ratings.ru/ratings/press-releases/Patriot-Group-RA-081222/). Все риски на инвесторе.

2. ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»: A+ (https://ratings.ru/ratings/press-releases/CBOM-RA-091222/). Вклад на сумму 1,4 млн. застрахован.

Выводы: плюсик ставим в актив МКБ.

2. Анализ финансовых показателей эмитента.

Обе компании раскрывают информацию о себе. В данном случае корректно сравнить две компании сложно, из-за разницы их размеров. Но стоит отдать должное корпоративному управлению ООО «Патриот Групп», результаты финансовой деятельности неплохие.

Выводы: плюсик ставим в актив МКБ из-за его размера.

3. Оценка рыночной цены облигаций.

Устойчивые финансовые показатели ООО «Патриот Групп» отражены в цене на ее биржевые облигации. Бумага торгуется выше номинала, на 26.04.2023 ее цена составляет 104,49%

Выводы: рыночная оценка облигации соответствует финансовым показателям.

Далее нам важно посмотреть на условия вклада и на проспект эмиссии биржевой облигации.

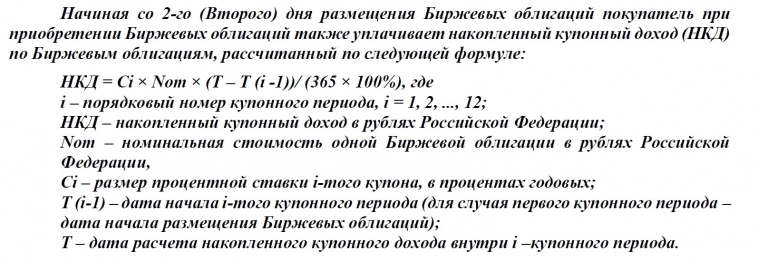

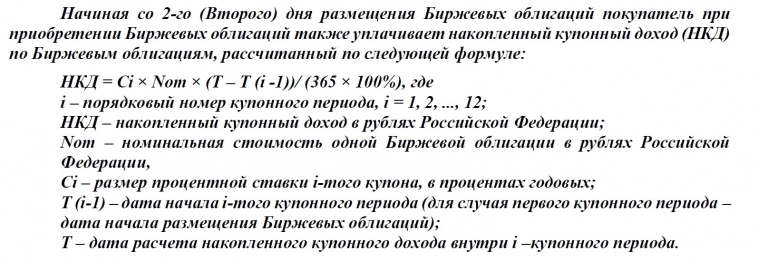

По облигации оферты не предусмотрены, амортизации нет, выплата купонов с фиксированным процентом:

По вкладу ставка устанавливается на весь срок заключения Договора.

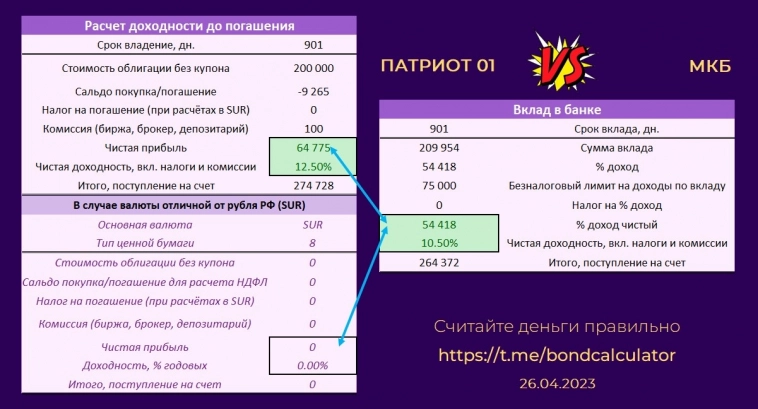

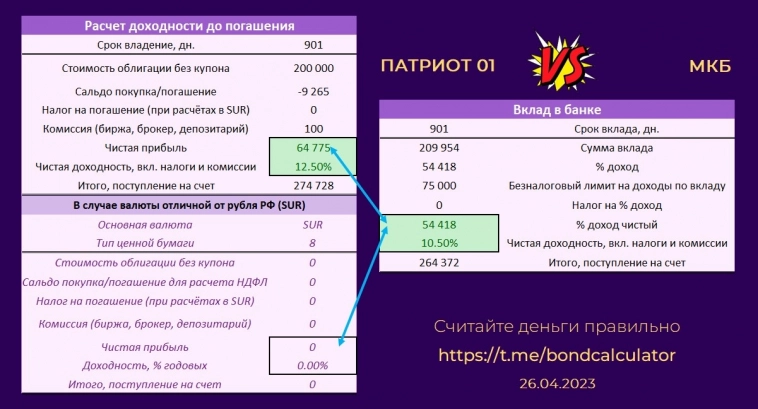

Теперь посмотрим на доходность. У вклада МКБ срок 3 года (1095) при ставке 10,5%, у облигации 901 день до погашения. Будем считать доходность приведенную к облигации:

Вывод: если приобрести биржевые облигации сегодня в размере 200 шт., то расходы на покупку составят 209 954 руб. Такую же сумму размещаем на вклад. Разница в доходности составит 10 357 рублей в пользу облигации. Много это или мало каждый решает сам.

Не является индивидуальной инвестиционной рекомендацией.

t.me/bondcalculator

Почему такое сравнение?

1. Близкие сроки окончания вклада и погашении облигации

2. Относительно близкая доходность

1. Рейтинг кредитоспособности.

Итак, в первую очередь смотрим рейтинги двух компаний. За основу берем шкалу кредитного агентства НКР:

1. ООО «Патриот Групп»: BBB- (https://ratings.ru/ratings/press-releases/Patriot-Group-RA-081222/). Все риски на инвесторе.

2. ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»: A+ (https://ratings.ru/ratings/press-releases/CBOM-RA-091222/). Вклад на сумму 1,4 млн. застрахован.

Выводы: плюсик ставим в актив МКБ.

2. Анализ финансовых показателей эмитента.

Обе компании раскрывают информацию о себе. В данном случае корректно сравнить две компании сложно, из-за разницы их размеров. Но стоит отдать должное корпоративному управлению ООО «Патриот Групп», результаты финансовой деятельности неплохие.

Выводы: плюсик ставим в актив МКБ из-за его размера.

3. Оценка рыночной цены облигаций.

Устойчивые финансовые показатели ООО «Патриот Групп» отражены в цене на ее биржевые облигации. Бумага торгуется выше номинала, на 26.04.2023 ее цена составляет 104,49%

Выводы: рыночная оценка облигации соответствует финансовым показателям.

Далее нам важно посмотреть на условия вклада и на проспект эмиссии биржевой облигации.

По облигации оферты не предусмотрены, амортизации нет, выплата купонов с фиксированным процентом:

По вкладу ставка устанавливается на весь срок заключения Договора.

Теперь посмотрим на доходность. У вклада МКБ срок 3 года (1095) при ставке 10,5%, у облигации 901 день до погашения. Будем считать доходность приведенную к облигации:

Вывод: если приобрести биржевые облигации сегодня в размере 200 шт., то расходы на покупку составят 209 954 руб. Такую же сумму размещаем на вклад. Разница в доходности составит 10 357 рублей в пользу облигации. Много это или мало каждый решает сам.

Не является индивидуальной инвестиционной рекомендацией.

t.me/bondcalculator

теги блога --

- airbnb

- Brent

- CNYRUB

- EURRUB_TOM

- Forex

- IMOEX

- RGBI

- ruonia

- rus еврооблигации рф

- S&P500 фьючерс

- treasuries

- акции

- банки

- банки США

- бкс

- БРИКС

- брокеры

- бюджет России

- бюджет РФ

- валюта

- ВДО

- ВИМ Ликвидность

- вклад

- втб брокер

- газпром

- Газпромнефть

- денежно-кредитная политика

- денежный рынок

- депозит

- дефолт облигаций

- дивиденды

- доллар

- Доллар рубль

- доля доллара

- дом.рф

- доходность

- евробонды

- еврооблигации

- заблокированные активы

- замещающие облигации

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- ИСЖ

- итоги дня

- калькулятор

- ключевая ставка

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- конфискация активов

- Кредиты

- кривая доходности

- лукойл

- мобильный пост

- Москва

- мысли в слух

- Наличная валюта

- налогообложение

- налогообложение на рынке ценных бумаг

- натуральный газ

- НДФЛ

- неквалифицированные инвесторы

- нерезиденты

- нефть

- Новости

- обзор рынка

- облигации

- опрос

- открытие брокер

- офз

- офз с переменным купоном

- Пенсия

- премиальное обслуживание

- прогноз

- прогноз 2024

- происшествия

- роснефть

- Россия - США

- рынки

- рынок

- Рынок - взгляд

- сбербанк

- сбербанк брокер

- смартлаб конкурс

- ставка фрс сша

- тинькофф инвестиции

- торговые сигналы

- торговый софт

- трейдинг

- форекс

- ФРС США

- фьючерс mix

- Хранение денег

- ЦБ

- ЦБ РФ

- ценные бумаги

- цифровой рубль

- экономика России

- эталон

У облигации (если не держать три года, в данном примере менее трех лет) налог на тело и на купон.

Учтены ли налоги в расчете?

На мой взгляд из-за налога короткие облигации (менее трех лет) с постоянным доходом менее выгоды, чем банальный вклад без налога.

В основном 8% макс.

Вообще похоже на рекламу банка.

Вот когда 20% было я охотно открыл депозит, а щас что-то не тянет.

Начисление процентов - На отдельный счет в конце срока.

Условия досрочного расторжения - Проценты выплачиваются по ставке 0,1% годовых в рублях за весь срок вклада

Постоянно при сравнении умалчивают об условиях вклада.

Куда лучше, когда проценты капают ежемесячно. Их хоть проесть можно..)

«Страхуются ли проценты по вкладу?

Суммы процентов по вкладу становятся застрахованными в том случае, если они причислены к основной сумме вклада в соответствии с условиями договора или законодательством Российской Федерации.

В соответствии с действующим законодательством с момента отзыва у банка лицензии на осуществление банковских операций срок исполнения его обязательств перед вкладчиками считается наступившим (ст. 20 Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»). Таким образом, все причитающиеся проценты по вкладу (начисленные по день, предшествующий дню отзыва лицензии) причисляются к основной сумме вклада и включаются в расчет страхового возмещения.

Например, вкладчик разместил 1 июля 2006 г. сумму в размере 50 000 руб. во вклад на год с ежеквартальной выплатой процентов по ставке 10% годовых путем капитализации к основному счету вклада. Средства со счета не снимались. Тогда при наступлении страхового случая в связи с отзывом у банка лицензии 2 ноября 2006 г. обязательства банка, включаемые в расчет страхового возмещения, составят 51 695,64 руб., в том числе: 50 000,00 руб. – по основной сумме вклада; 1260,27 руб. – по причисленным процентам за полный квартал; 435,36 руб. – по процентам за неполный квартал по день, предшествующий дню отзыва лицензии.

это с сайта АСВ www.asv.org.ru/support

с момента отзыва лицензии у банка до начала выплат проходит примерно 3 недели. вот только за эти 3 недели проценты не будут начислены, проверено на личном опыте не один раз

smart-lab.ru/blog/877839.php