SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Друг из шкафа

Торговля с плечом

- 28 января 2014, 03:50

- |

Я сегодня заработал кучу денег, и чтобы сохранить гармонию в мире — решил сделать свой подарок смарт-лабу, фейсбуку, живому журналу и везде, куда я смогу дотянуться и нагадить словами.

Поговорим о плече. Плечо есть всегда. Даже когда некоторые местные провокаторы или просто неумные люди пропагандируют торговлю без плеча — это просто значит, что они выбрали уровень плеча равный 1. Почему не 0,5 1,1 или 0,001 — они не знают. Им так проще, не надо забивать себе голову тем, в чем они не разбираются и не хотят разобраться.

Но все, что выражается цифрами должно быть померяно, рассчитано и вбито в терминалы и экзели, чтобы дальше за вас думали железяки. Не куплю «на все плечи» или куплю «немного», а куплю на n.nn

Итак, к делу, без воды:

Если плечо меньше оптимального — мы не добираем профита. Если больше — мы берем на себя лишний риск. Какой размер плеча оптимален? Критерий давно известен, но редко используется. Он называется «критерий Келли» по имени одного ботана и лудомана из лаборатории Белла. Плечо, или как говорят образованные люди — леверидж, f, определяется как отношение размера вашего портфеля к размеру вашего капитала. Критерий келли звучит так: f должен быть равен ожидаемой избыточной доходности (простите за мой русский, expected excess return) вашей стратегии поделенной на ожидаемое отклонение избыточной доходности, б%@, формулой это звучит красивее:

( Читать дальше )

Поговорим о плече. Плечо есть всегда. Даже когда некоторые местные провокаторы или просто неумные люди пропагандируют торговлю без плеча — это просто значит, что они выбрали уровень плеча равный 1. Почему не 0,5 1,1 или 0,001 — они не знают. Им так проще, не надо забивать себе голову тем, в чем они не разбираются и не хотят разобраться.

Но все, что выражается цифрами должно быть померяно, рассчитано и вбито в терминалы и экзели, чтобы дальше за вас думали железяки. Не куплю «на все плечи» или куплю «немного», а куплю на n.nn

Итак, к делу, без воды:

Если плечо меньше оптимального — мы не добираем профита. Если больше — мы берем на себя лишний риск. Какой размер плеча оптимален? Критерий давно известен, но редко используется. Он называется «критерий Келли» по имени одного ботана и лудомана из лаборатории Белла. Плечо, или как говорят образованные люди — леверидж, f, определяется как отношение размера вашего портфеля к размеру вашего капитала. Критерий келли звучит так: f должен быть равен ожидаемой избыточной доходности (простите за мой русский, expected excess return) вашей стратегии поделенной на ожидаемое отклонение избыточной доходности, б%@, формулой это звучит красивее:

( Читать дальше )

- комментировать

- 479 | ★73

- Комментарии ( 18 )

Как я открывал счёт на CME

- 18 января 2014, 12:36

- |

На новогодних праздниках заморочился открытием счета на CME.

Какой от этого профит:

1. ГО поменьше (а в некоторых случаях значительно меньше). Пример: микроконтракт евро на CME стоит 569500р (EURUSD=1.36), ГО 8308р. На фортсе это будет 12-13 контрактов, ГО 17-19к, разница в 2 раза.

2. Торговля почти круглосуточно, т.е. гэпы с утра меньше и больше вероятности выйти нормально по стопу ночью, когда фортс не торгуется. Это важно на драгметаллах, т.к. там сильные движения часто происходят именно ночью.

3. Можно зашортить S&P на хаях)

Теперь негативные моменты:

1. Комиссии больше, чем на фортсе. За микроконтракт евро на CME с меня взяли 1.33$*33.5=44.5р., на фортсе за этот объем возьмут 1,24*13=16р. За фьюч S&P mini (стоит примерно 3.1млн. р.) с меня взяли 2.31$*33.5=77р., на фортсе за 33 фьюча на РТС (аналогичный объем) возьмут 2,24*33=74р. Но фьюч на РТС более волатильный, так что тут опять фортс выгоднее. Правда если вы совершаете много сделок, можно поторговаться за комиссии у американского брокера и снизить их раза в полтора.

2. NinjaTrader не настроить так, как я привык. Настроек меньше, чем в квике. Пример: в квике, уменьшив масштаб графика (не таймфрейм), я могу смотреть график за последние 1.5 года, в ниньзе при минимальном масштабе на часовике видно только последнюю неделю, остальное надо листать. Да и много чего еще там не нашел.

3. Вывод любой суммы стоит дорого, в моём случае фиксированный тариф 30$, бывает и больше.

( Читать дальше )

Какой от этого профит:

1. ГО поменьше (а в некоторых случаях значительно меньше). Пример: микроконтракт евро на CME стоит 569500р (EURUSD=1.36), ГО 8308р. На фортсе это будет 12-13 контрактов, ГО 17-19к, разница в 2 раза.

2. Торговля почти круглосуточно, т.е. гэпы с утра меньше и больше вероятности выйти нормально по стопу ночью, когда фортс не торгуется. Это важно на драгметаллах, т.к. там сильные движения часто происходят именно ночью.

3. Можно зашортить S&P на хаях)

Теперь негативные моменты:

1. Комиссии больше, чем на фортсе. За микроконтракт евро на CME с меня взяли 1.33$*33.5=44.5р., на фортсе за этот объем возьмут 1,24*13=16р. За фьюч S&P mini (стоит примерно 3.1млн. р.) с меня взяли 2.31$*33.5=77р., на фортсе за 33 фьюча на РТС (аналогичный объем) возьмут 2,24*33=74р. Но фьюч на РТС более волатильный, так что тут опять фортс выгоднее. Правда если вы совершаете много сделок, можно поторговаться за комиссии у американского брокера и снизить их раза в полтора.

2. NinjaTrader не настроить так, как я привык. Настроек меньше, чем в квике. Пример: в квике, уменьшив масштаб графика (не таймфрейм), я могу смотреть график за последние 1.5 года, в ниньзе при минимальном масштабе на часовике видно только последнюю неделю, остальное надо листать. Да и много чего еще там не нашел.

3. Вывод любой суммы стоит дорого, в моём случае фиксированный тариф 30$, бывает и больше.

( Читать дальше )

Воспоминания Биржевого Динозавра. Часть 2.

- 17 января 2014, 12:38

- |

Наконец выдалось свободное время и я получил возможность выполнить свое обещание, данное многочисленным читателям, которым понравились мои “Воспоминания Биржевого Динозавра” ( smart-lab.ru/blog/141379.php ) , а именно –написать продолжение этих воспоминаний. К слову, реакция читателей на мою робкую попытку начать писать мемуары о своей биржевой истории, была настолько ( и неожиданно для меня) положительной, а интерес к продолжению, высказанный в комментах, настолько неподдельный, что я всерьез задумался о том, чтоб постепенно выложить не только рассказ о 1993-1994-ых годах своей трудовой деятельности, но и о последующем периоде, как минимум до 2002-го года. Ведь биржевая история нашей страны (а вместе с ней и моя личная профессиональная история) не закончилась в 1994-ом году, с окончанием эпохи МММ и Ваучеров. Были ГКО, потом в 1995-ом в Москве появился первый Форекс, тогда же начал зарождаться и рынок настоящих корпоративных ценных бумаг и я с головой погрузился в эти процессы. Как я понял, многим читателям интересны не только ваучеры, но и то — каким был Форекс в 90-е годы, и каким был наш фондовый рынок в “до-компьютерную эру” ). Я также понял, что интерес есть и к кризисным событиям 1998-го года из уст очевидца, причем в то время уже не просто частного инвестора – а руководителя первой в Калининграде лицензированной ФКЦБ брокерской компании (под эгидой местного Газпрома). К слову, первый в Калининграде клиентский форекс “с нуля” на базе регионального банка – делал тоже Ваш покорный слуга. В общем, за 20 лет профессиональной деятельности пройдено немало и опыт накоплен приличный, и уж коли есть к нему интерес – постараюсь постепенно выложить его в хронологическом порядке в виде статей-продолжений) Заодно и сам вспомню)) Но это позже, а пока – возвращаемся в далекий 1994-ый год…Итак:

Наконец выдалось свободное время и я получил возможность выполнить свое обещание, данное многочисленным читателям, которым понравились мои “Воспоминания Биржевого Динозавра” ( smart-lab.ru/blog/141379.php ) , а именно –написать продолжение этих воспоминаний. К слову, реакция читателей на мою робкую попытку начать писать мемуары о своей биржевой истории, была настолько ( и неожиданно для меня) положительной, а интерес к продолжению, высказанный в комментах, настолько неподдельный, что я всерьез задумался о том, чтоб постепенно выложить не только рассказ о 1993-1994-ых годах своей трудовой деятельности, но и о последующем периоде, как минимум до 2002-го года. Ведь биржевая история нашей страны (а вместе с ней и моя личная профессиональная история) не закончилась в 1994-ом году, с окончанием эпохи МММ и Ваучеров. Были ГКО, потом в 1995-ом в Москве появился первый Форекс, тогда же начал зарождаться и рынок настоящих корпоративных ценных бумаг и я с головой погрузился в эти процессы. Как я понял, многим читателям интересны не только ваучеры, но и то — каким был Форекс в 90-е годы, и каким был наш фондовый рынок в “до-компьютерную эру” ). Я также понял, что интерес есть и к кризисным событиям 1998-го года из уст очевидца, причем в то время уже не просто частного инвестора – а руководителя первой в Калининграде лицензированной ФКЦБ брокерской компании (под эгидой местного Газпрома). К слову, первый в Калининграде клиентский форекс “с нуля” на базе регионального банка – делал тоже Ваш покорный слуга. В общем, за 20 лет профессиональной деятельности пройдено немало и опыт накоплен приличный, и уж коли есть к нему интерес – постараюсь постепенно выложить его в хронологическом порядке в виде статей-продолжений) Заодно и сам вспомню)) Но это позже, а пока – возвращаемся в далекий 1994-ый год…Итак:( Читать дальше )

Торговля без стопов. Как получать прибыль в 100% трейдов. Часть 1

- 07 января 2014, 19:15

- |

На бирже существует огромное количество способов заработать. Существует 2 вида сделок: убыточные и прибыльные. Прибыльные это выход по тейкпрофиту, убыточные это выход по стоп-лоссу. Из этого можно сделать вывод, что чтобы всегда быть стабильно в плюсе, нужно перестать делать убыточные сделки, или перестать выходить по стопу.

Миф №1 Стопы это единственный способ контроля рисков

На бирже помимо стопов есть немало возможностей контроля рисков без использования стопов.

1) Локирование — открытие разнонаправленных позиций в фьючерсах с разным сроком исполнения. Наиболее глупый способ по сути ничем не отличающийся от стопа, но тем не менее позволяющий доводить процент прибыльных до 100%

2) Диверсификация — открытие большого числа открытых позиций по разным инструментам. Чем больше позиций открыто, чем больше вероятность получения прибыли при условии что мы кроем прибыльные сделки и пересиживаем убыточные.

( Читать дальше )

Миф №1 Стопы это единственный способ контроля рисков

На бирже помимо стопов есть немало возможностей контроля рисков без использования стопов.

1) Локирование — открытие разнонаправленных позиций в фьючерсах с разным сроком исполнения. Наиболее глупый способ по сути ничем не отличающийся от стопа, но тем не менее позволяющий доводить процент прибыльных до 100%

2) Диверсификация — открытие большого числа открытых позиций по разным инструментам. Чем больше позиций открыто, чем больше вероятность получения прибыли при условии что мы кроем прибыльные сделки и пересиживаем убыточные.

( Читать дальше )

Моя торговая стратегия на облигациях

- 04 января 2014, 17:51

- |

Давно меня спрашивают, как я торгую облигациями. Коротко опишу свои основные принципы торговли. Разумеется, считать «руками» это проблематично, поэтому в этом помогают написанные мною приложения.

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

- Контроль риска

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

Архив котировок. Нужна помощь.

- 28 декабря 2013, 04:43

- |

Друзья, коллеги!

Подскажите, пожалуйста, где можно достать архив котировок по фьючерсам ФОРТС (тем же декабрьским фьючерсам RIZ3, SRZ3, SIZ3 и т.д.) по таймфреймам — 15 мин, 30 мин.? если это возможно...

Заранее спасибо!

Подскажите, пожалуйста, где можно достать архив котировок по фьючерсам ФОРТС (тем же декабрьским фьючерсам RIZ3, SRZ3, SIZ3 и т.д.) по таймфреймам — 15 мин, 30 мин.? если это возможно...

Заранее спасибо!

Палю грааль: Как получить CFA за месяц?

- 27 декабря 2013, 12:55

- |

Ну, теперь-то я знаю, как писать заголовки :)

А теперь сам ответ: никак! После такого расстройства, если все еще есть желание, то можно читать дальше...

В 2009 году я решил, что мне нужен сертификат CFA (дипломированный финансовый аналитик); особых предпосылок к этому не было, просто нужны были знания по финансам, и кто-то порекомендовал именно его. Все просто. И даже случайно.

Если честнее, получить я его хотел в 2008, но жалкие попытки не защитываю… Значит, ближе к концу 2009 появилось время, благодаря кризису (нет, не уволили), подготовиться к первому уровню. Всего в CFA их три, первый можно сдавать или в июне, или декабре, а остальные два — только в июне. Начал в конце августа (т.е. до экзамена оставалось примерно 3 месяца), делал это интенсивно каждый день часов по 8−10. Сначала читал книгу и выделял маркером, потом конспектировал в тетрадь. Вот так.

( Читать дальше )

А теперь сам ответ: никак! После такого расстройства, если все еще есть желание, то можно читать дальше...

В 2009 году я решил, что мне нужен сертификат CFA (дипломированный финансовый аналитик); особых предпосылок к этому не было, просто нужны были знания по финансам, и кто-то порекомендовал именно его. Все просто. И даже случайно.

Если честнее, получить я его хотел в 2008, но жалкие попытки не защитываю… Значит, ближе к концу 2009 появилось время, благодаря кризису (нет, не уволили), подготовиться к первому уровню. Всего в CFA их три, первый можно сдавать или в июне, или декабре, а остальные два — только в июне. Начал в конце августа (т.е. до экзамена оставалось примерно 3 месяца), делал это интенсивно каждый день часов по 8−10. Сначала читал книгу и выделял маркером, потом конспектировал в тетрадь. Вот так.

( Читать дальше )

Грядёт Большой Песец

- 25 декабря 2013, 17:42

- |

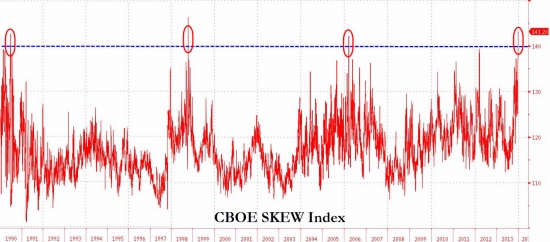

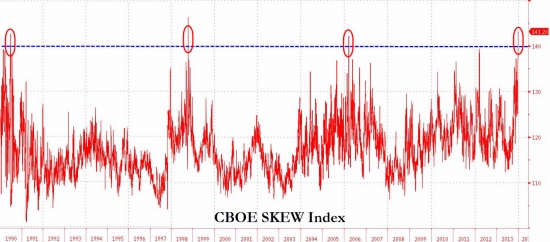

Skew index — предвестник чёрного лебедя

SKEW index демонстрирует разницу между опционами около денег и вне денег

Только три раза в истории Skew index достигал текущих значений:

( Читать дальше )

SKEW index демонстрирует разницу между опционами около денег и вне денег

Только три раза в истории Skew index достигал текущих значений:

( Читать дальше )

S&P500 - всё, приехали?

- 25 декабря 2013, 11:41

- |

Канал десятилетий:

Здесь сегодня обсуждаем будущее рынка, а не прошлое.

Кто как чувствует?

Кто на что ставит?

Фундамент для такого двига есть?

Здесь сегодня обсуждаем будущее рынка, а не прошлое.

Кто как чувствует?

Кто на что ставит?

Фундамент для такого двига есть?

Сам себе плечо подставь

- 24 декабря 2013, 07:30

- |

Привет, Новичок!))))

Айда к нам!))))

Перед Новым Годом особенно искренне верится в Чудеса, в Исполнение Желаний, в «Возможность быстро и много заработать на бирже»!!!!

Но… Да, вот оно — это противное слово)))

Постепенно (при плохих раскладах — сразу; на форексе, зачастую — в первой же сделке) Возможность начинает как-то отдаляться, и человек начинает понимать, что не Быстро… и не Много… а затем начинает казаться, что и вовсе неВозможность....((((

Одна из «невидимых» ошибок Новичка заключается в том, что он бросается искать ответ на вопрос «Как же заработать?», пропуская (вообще-то, очевидный) вопрос «А почему же я теряю????» Ведь чтобы что-то заработать (на рынке), надо чтобы «было, что вкладывать», но от него всё больше остаётся одно только «было»....

Кроме очевидного

Ответа#1: «Теряю, потому что НЕ ЗНАЮ, куда пойдёт рынок!» (Этого не знает абсолютное большинство Профессиональных Трэйдеров(!), так что не расстраивайся, Новичок)))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал