Избранное трейдера Максим Молчанов

Быстрый фундаментальный анализ отчета ВТБ за 2017 год. Интересные выводы

- 18 марта 2018, 22:38

- |

Заходим в таблицу фундаментального анализа ВТБ на смартлабе.

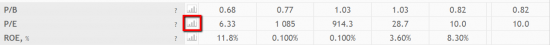

P/E=10, P/B=0.8, ROE=8,3%.

Тыкаем в P/E в иконку:

В открывшейся табличке выбираем банки:

Смотрим таблицу мультипликатора P/E для банков. Сразу скажу, что именно в этой табле у ВТБ к-т считается неверно, это мы исправим, ибо там не учитываются префы на 0,5 трлн в уставном капитале ВТБ. Но мы помним, что P/E у ВТБ=10 из предыдущей таблы, это больше чем у Сбербанка (P/E=7.7)!

Строим аналогичную таблицу для P/B. Тут у нас опять считается неверно из-за неучёта неторгуемых на мосбирже префов ВТБ. В принципе по этому к-ту ВТБ получается в 2 раза дешевле чем Сбер. Но давайте сравним качество капитала Сбера и ВТБ через их рентабельность (см. таблицу):

У Сбера активы в три раза рентабельнее чем у ВТБ: ROE = 24% против 8%.

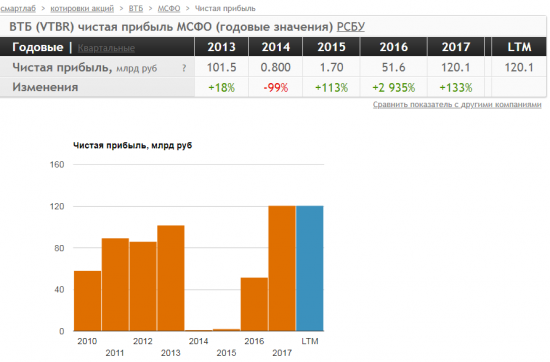

то есть мы видим, что ВТБ не особо то дешев. Дальше смотрим на чем прибыль ВТБ выросла в 2,4 раза:

Чистый процентный доход +45 млрд — хорошо

комисс доход +13 млрд — хорошо

создание резервов сократилось +40 млрд — хорошо

опер расходы +30 млрд — плохо

прочий доход +23 млрд — это что такое?

Начинаем разбираться.

Смотрим страницу 35 отчета МСФО.

В 2017 ВТБ записал в прибыль 39 млрд рублей доход от продажи ОФЗ, которыми был докапитализирован в 2015 году. То есть АСВ докапитализировал ВТБ бондами на 500 млрд, которые выросли в цене и дали 39 млрд рублей прибыли от продажи их. Это одноразовая халява, которую смело можно вычитать из прибыли и получить нормированную прибыль 2017 = 120-39=81 млрд. А это значит что нормированный P/E ВТБ равен уже не 10, а 15.

Второй момент. Неожиданный вывод:

Госбанки зарабатывают на снижении ставок ЦБ. Потому что они снижают ставки по депозитам быстрее чем ставки по кредитам, расширяя свою процентную маржу:

ср. ставка по кредитам снизилась с 9.9 до 9.4% на 0,5

ср. ставка по депо снизили на с 6.6 до 5.7 — на 0,9процентные расходы упали почти на 97 млрд — спасибо цбрф)

процентные доходы упали на 50 млрд руб

вот тебе +47 млрд прибыли

Почему госбанки снижают ставки по депозитам сильнее, чем по кредитам?

Потому что они занимают монопольное положение на рынке и пользуются маркером «государственный», что позволяет им занимать у населения с дисконтом.

Есть и третий любопытный момент. Истории с БОМП привели к тому, что к ВТБ привалило в 2017 году нереальное счастье:

+1,8 трлн рублей новых депозитов.

Из них 1,3 трлн — депозиты корпоративные.

Причём юрлица несут бабки в ВТБ, а ВТБ им режет ставку за год с 6,5% до 5,1%

Так и образуется растущий процентных доход.

Господа, сравните цифру: +1,8 трлн новых депозитов у ВТБ за год с:

Новые ИИС в 2017 у всех российских брокеров: +0,028 трлн руб.

( Читать дальше )

- комментировать

- 6.5К | ★12

- Комментарии ( 18 )

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

Как заработать на взаимосвязи классов активов и выбрать правильный сектор для инвестиций

- 12 октября 2015, 11:16

- |

Одно из преимуществ межрыночного анализа заключается в том, что он повышает эффективность вложений. Почему? Потому что данный анализ дает понимание того, как взаимодействуют разные классы активов. А знание того, как они взаимодействует, помогает понять, как поведет себя рынок в дальнейшем и что от него ожидать. Исторически основные классы активов — акции, облигации, сырье и валюта (в данном случае это доллар США) на фондовом рынке ведут себя так.

Акции и облигации

Цены акций и облигаций движутся в одном направлении. Исключением может стать период дефляции. В условиях дефляции цены облигаций часто растут, а цены акций — падают.

В период замедления экономики или рецессии цены облигаций обычно растут быстрее цен акций (из-за снижения Федеральной Резервной Системой США процентных ставок для стабилизации экономики).

( Читать дальше )

5 когнитивных ошибок, убивающих вашу доходность.

- 27 августа 2014, 23:57

- |

mehanizator) на long-short.ru намедни опубликован перевод хорошей статьи – "5 когнитивных ошибок, убивающих вашу доходность"

mehanizator) на long-short.ru намедни опубликован перевод хорошей статьи – "5 когнитивных ошибок, убивающих вашу доходность"Рекомендую к прочтению! Очень полезно.

Инвестиции — это и очень сложно и очень просто сразу! Нужно «просто» покупать, когда дешево и продавать, когда дорого! Но это «сложно» сделать — ведь всё и вся — кричат об обратном...

Что все говорят по российскому рынку сейчас?

Джордж Дворский (George Dvorsky) однажды написал: «Мозг человека способен выполнять 10^16 процессов в секунду, что делает его гораздо более мощным инструментом, чем любой существующий в настоящее время компьютер. Но это не означает, что наш мозг не имеет серьезных ограничений. Скромный калькулятор может выполнять вычисления в тысячу раз лучше, чем мы, а наша память часто бывает не особо полезной – еще, мы подвержены

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал