Избранное трейдера Mabruk

Немного критическим взглядом про СБЕР

- 26 ноября 2016, 18:15

- |

Очередной взлет Сбербанка окрасил в ярко зеленый цвет всю прошлую неделю. В основном, наверное, это вызвано двумя факторами: — закрытие шортов (Сбер по выносам за последний год вообще чемпион) и парковка средств крупных зарубежных фондов (Oppenheimer, Templeton, Black Rock и др.). Для зарубежных фондов с огромными деньжищами Сбербанк наиболее удобная бумага в плане достаточности оборотов и сравнительно низких политических рисках (похожий по оборотам Газпром гораздо более политизированный). Естественно, как при любом росте тут же разлилась куча оптимистичных прогнозов по сберовским акциям — сначала робкие 165 по целям, потом уже 200 до конца года и так далее.

Однако постараюсь рассмотреть источники потенциальных проблем для цены акций Сбербанка на будущее:

1) Курс рубля. Риски для рублевого банка здесь налицо, во-первых для доходности самого банка, а во-вторых для зарубежных инвесторов, которые могут сильно потерять при выводе прибыли.

2) Отсутствие роста в отечественной экономике. Уже сейчас судя по отчетности банка активы и кредиты сокращаются (кредиты и авансы за 9 мес. 2016 упали более, чем на 5%). Сверхприбыли от дешевого фондирования и бешеных кредитов в конце 2015-начале 2016 скоро могут сойти на нет, а новые кредиты под большим вопросом. Желающих кредитоваться в нашей экономике не так много, растет аграрный сектор (но там больше Россельхозбанк), Газпром все мается со своими «потоками», да Роснефть балуется скупкой нефтяных активов на кредитные деньги. И все. Населению бы старые кредиты отдать, а при таком падении реальных доходов, даже если новое кредитование будет — количество просрочек вырастет в разы.

( Читать дальше )

Латынина: готовьтесь к отъему Лукойла

- 20 ноября 2016, 22:19

- |

обсудить тему можно на форуме акций Лукойла

Выборы в США и что нужно делать инвестору.

- 31 октября 2016, 09:14

- |

В САШ снова выборы и как обычно, во время кардинальных перемен,«зависает» вопрос, а что же делать?

Что общего в динамике развития фондового рынка в 1962, 1966, 1970, 1974, 1978, 1982, 1986, 1990, 1994, 1998 и 2002 гг.?

( Читать дальше )

Портфель проекта "богатеем медленно".

- 22 октября 2016, 16:42

- |

За три недели с момента последнего поста по этой теме я изучил всего 4 эмитента:

Интер РАО — не разделяю восторгов моих коллег-инвесторов (Элвиса, Олега). В этом году покажет себя хорошо но в дальнейшем… Явно не та акция, которую я бы хотел держать годами.

Ростелеком — очередной образчик госкапитализма. Прохожу мимо.

ПИК — все что я понял изучая компанию — это то, что ее нельзя нормально оценить используя МСФО. А когда я чего то не понимаю то прохожу мимо.

Фосагро — неплохо, но дорого.

Ну и собственно портфель (хотя это и сложно назвать портфелем):

Сбер — покупка 84, прибыль (с див.) — 78,7%

Татнефть пр. — покупка 177, прибыль — 7,8%

Еще в личном портфеле на прошлой неделе продал Ленэнерго преф весь пакет по 43,5. Не вижу больше апсайда в этой бумаге. Это была среднесрочная идея и она закончена.

Тест на вакансию трейдера в ЦБ

- 20 октября 2016, 15:10

- |

1.Казначейские векселя США выпускаются:

- ·с постоянным купоном

- ·с переменным купоном

- ·с дисконтом

- ·с премией

2.Формула наращения по простой процентной ставке выглядит так (где S – наращенная сумма, P – современная величина, I – процентная ставка, n – количество периодов начисления процентов):

- ·S=P(1+I*n)

- ·S=P/(1+I*n)

- ·S=P(1-I*n)

3.Одно из различий между форвардной сделкой и фьючерсом состоит в том, что:

- ·форвард – это простая срочная сделка, а фьючерс – наличная сделка с одновременным заключением обратной сделки с поставкой в срок

- ·форвард – это сделка с поставкой на срок с обязательным исполнением; фьючерс – срочная сделка с правом отказа от исполнения

- ·форвард – срочная сделка на внебиржевом рынке, с гибкими условиями; фьючерс – срочный биржевой контракт со стандартными условиями

( Читать дальше )

Офигенный Гарвардский курс по введению в программирование - CS 50 на русском.

- 06 октября 2016, 14:18

- |

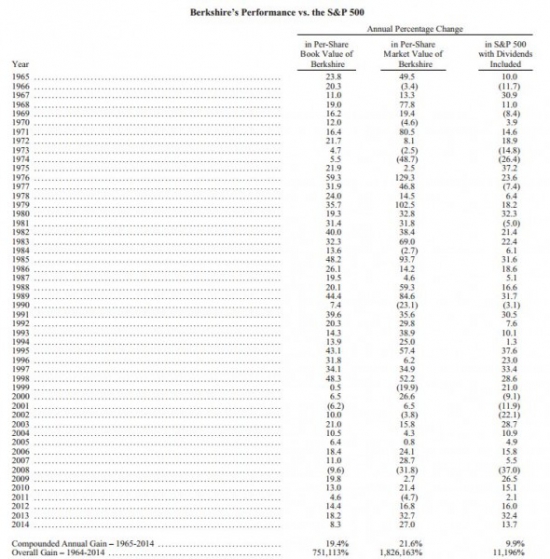

Правда-матка: среднегодовая доходность Уоррена Баффетта никогда не была выше 25%

- 06 октября 2016, 11:49

- |

В отдельные годы наблюдаются повышенные ставки доходности, но как ведет себя СРЕДНЕГОДОВАЯ доходность?

Если посчитать по балансовой стоимости (а именно она более фундаментально отражает показатели), то она НИКОГДА не превысила 25% в год:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал