Избранное трейдера Кот.Финанс

🗓Итоги недели на финансовых рынках🐾

- 16 ноября 2024, 08:40

- |

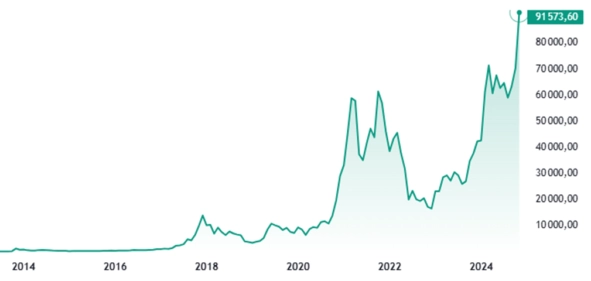

Новые рекорды в Bitcoin, доллар снова сотка, новые облигации

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Рынок акций

🔝 MOEX 2748 пунктов (+0,2%)

Лидеры роста: МКБ (+8,1%), ЮниПро (+5,5%), Россети (+5,4%)

Лидеры падения: Позитив (-5,2%), Яндекс (-4,9%), ПИК (-4,4%)

Рынок облигаций

🔝 Индекс гос.облигаций (RGBITR) +1,4%

🔝 Индекс корп.облигаций (RUCBTRNS) +0,1%

🔝 👵🤟 Бабуля на максималках +1,2%

Новые размещения

•Роснефть (ААА) разместила 684 млрд. фикс-облигаций на 10 лет с офертой через год. Купон 12%😂. Интерес: ☆☆☆☆☆

•Брусника (А-) планирует флоатер КС+3% с ежемесячным купоном. Оферта через год. Интерес: ★★☆☆☆

•Антерра (ВВ-) планирует фикс 30% с ежеквартальным купоном на 3 года, без оферты. Интерес: ★★★☆☆

•Х5 (ААА) выпустил фикс 23% с ежемесячным купоном, оферта через 9 мес. Интерес: ★★★☆☆

Пишите в комментариях, какие компании разобрать🛠

Интересные события

• Очередной дефолт по Нике. Выпуск 001P-03

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Доллар по сотке. Пополнил брокерский счёт на 238 000 в ноябре. Что купил? Часть 1

- 16 ноября 2024, 07:37

- |

Ноябрь — месяц распродаж, в том числе и на Мосбирже, и я продолжаю ежемесячное инвестирование. В ноябре удалось пополнить брокерский счёт на 238 000 рублей. Инфляция не прибивается, все ждут очередного повышения ключевой ставки, рубль дешевеет, а покупки сами себя не сделают. Кроме пополнения, также были многочисленные купоны, погашение облигаций Охты и скромные дивиденды от Алросы.

Про покупки октября можно почитать тут. Ну а в первой половине ноября я покупал только всё хорошее и не покупал ничего плохого — иначе пришлось бы купить плохое и не купить хорошее, а это неправильно.

Напомню, что мой базовый план предполагал пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 2 162 000 за 11 месяцев. Базовый план выполнен. План максимум — 2,4 млн до конца года. Для этого нужны ещё одно пополнение на 238 000 рублей в декабре.

По составу портфеля у меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

( Читать дальше )

⭐️Портфель облигаций бабули👵❄️ (ноябрь)

- 15 ноября 2024, 08:03

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!🤟

Мы придумали портфель бабули, чтобы предлагать простые и надежные решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

· Высокая ликвидность (легко купить/легко продать)

Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы эксперименитируем с ребалансом в другом проекте

✅Что мы выбрали:

• М.Видеоспойлер: в портфеле внучков пальму первенства займет Самолет✈• ЛСР 🆕• Пионер• Интерлизинг• Евротранс• Джи Групп 🆕• Сэтл• Каршеринг Руссия• Брусника 🆕• Балтийский 🆕🆕- изменения относительно прошлого выпуска

( Читать дальше )

ТОП-10 из индекса Мосбиржи. Как платили дивиденды последние 5 лет?

- 14 ноября 2024, 12:48

- |

Продолжаем разбираться в дивидендах. Сегодня посмотрим, как компании, которые входят в ТОП-10 индекса Московской биржи платили дивиденды на протяжении последних 5 лет.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Что нам здесь может быть интересно? За последние 5 лет наш фондовый рынок столкнулся с двумя мощными кризисами. Первый – это пандемия коронавируса в 2020 году и начало СВО в феврале 2022 года. Нас волнует, что произошло с котировками самых больших компаний в нашем индексе и как они справлялись с задачей по выплате дивидендов.

Переходим к компаниям, распределенные по весу в индексе от большего к меньшему на сегодняшний день.

🛢️ Лукойл (LKOH)

( Читать дальше )

Рынок акций падает! Коррекция началась?

- 14 ноября 2024, 09:00

- |

Эта неделя открылась ростом на рынке акций после довольно резкого взлета на прошлой неделе. Однако постепенно цены перешли к снижению, которое вчера вечером усилилось на новостях об ускорении инфляции.

Всех приветствую! Я делаю биржевые обзоры, прогнозы и полезные образовательные материалы по финансовым рынкам.

В понедельник индекс ММВБ дошел до уровня 2800, возле которого я планировал еще увеличить свою короткую позицию по фьючерсу на индекс, как писал в субботу в телеграм-канале, что и сделал в понедельник на открытии рынка, а оставшиеся акции Сбербанка, которые в среднем закупил по ₽241 неделей ранее, продал даже немного выше, чем планировал, по ₽258,8 (большую часть акций продал почти по ₽256 в прошлую пятницу вечером). В итоге среднюю цену моего шорта, который начал набирать в пятницу от 2745, удалось поднять почти до 2780 пунктов.

Полагаю, первая цель коррекции индекса — 2720, а именно, возврат к пробитой линии нисходящего тренда. И сегодня цена к ней как раз и придет. В случае же ее пробоя вторая цель — 2670-2680, как писал ранее. По достижению этих целей шорт по фьючерсу планирую фиксировать.

( Читать дальше )

⭐️Азбука Вкуса. Разбор финансов и облигаций🍓

- 14 ноября 2024, 07:56

- |

Пока рынок не радует новыми размещениями – вспоминаем, как дела у старожил рынка… Азбука Вкуса

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Продолжаем обновление отчетности по компаниям из наших подборок

Наши последние разборы компаний:

Азбука нарушает сроки публикации промежуточной отчетности по РСБУ. А-я-яй 🤔

( Читать дальше )

23% на удобрениях. Свежие облигации: ФосАгро на размещении

- 14 ноября 2024, 07:39

- |

Снова удобряем портфели. ФосАгро планирует размещение нового флоатера на 5 лет с офертой через 2,5 года. Смотрим, что внутри.

Что ещё по свежим флоатерам: Кокс, Симпл, Русгидро, ГТЛК, Совкомбанк, Эталон, Делимобиль, Монополия, Рольф, Т-Финанс, Русал. Дальше — больше, не пропустите.

Объём выпуска — 20 млрд. 5 лет. Ориентир купона: КС+2%. С офертой через 2,5 года, без амортизации. Купоны ежемесячные. Рейтинг AAA от Эксперт РА (март 2024) и АКРА (март 2024).

ФосАгро — один из крупнейших производителей минеральных удобрений в мире и один из ведущих производителей фосфорных продуктов. Компания обладает собственными месторождениями и полностью обеспечивает себя ресурсной базой для производства сырья.

- Выпуск: Фосагро Б2-01

- Объём: 20 млрд

- Начало размещения: 22 ноября (сбор заявок до 15 ноября)

- Срок: 5 лет

- Купонная доходность: до КС+2%

- Выплаты: 12 раз в год

- Оферта: да, через 2,5 года

- Амортизация: нет

- Для квалов: нет

Почему ФосАгро? Удобрений много не бывает?

( Читать дальше )

⭐️Как оценивать флоатеры? 😺🎣🐟

- 13 ноября 2024, 07:55

- |

Пользуемся распродажей и зарабатываем больше, чем 🔧Ключ+5%

Другие наши подборки:

👵Портфель бабули и 👶внучков (с офертами)

--

Продолжаем цикл постов про флоатеры. Сегодня заключительный — про способ оценки.

Спросили у Поиска с Нейро, что будет влиять на ключевую ставку? – разные сценарии. О них и поговорим

( Читать дальше )

Дивидендные акции банков на бирже: кто платит больше?

- 13 ноября 2024, 07:29

- |

Инвесторы знают, что в Сбер инвестировать можно, нужно и полезно для инвестиционного портфеля. Также они знают, что от ВТБ нужно держаться подальше. Посмотрим все банки и сравним, есть ли какой-то банк на Мосбирже интереснее, чем Сбербанк.

Ещё полезное про акции и дивиденды:

- Дивидендный разбор Норникеля NEW

- Дивиденды ноября. Ну вот, опять богатеть NEW

- Топ компаний с большими кубышками — чистыми денежными позициями NEW

- Лучшие дивидендные акции нефтяников

- Дивидендный разбор Магнита

- 15 лучших дивидендных акций РФ: кто заплатит до 19% за год?

- Акции каких компаний обходить стороной из-за высокого долга?

Если богатеете на дивидендах, не пропустите новые дивидендные обзоры.

Посмотрим, кто есть, а главное — кто как платит дивиденды. Также посмотрим на рост акций за последние 5 лет.

Сбербанк-ао

У Сбера на бирже обычные и привилегированные акции. Раньше префы были значительно дешевле, в последнее время цены примерно одинаковые. Дивиденды уже 10 лет платятся (если платятся) одинаковые и по тем, и по другим. Дивполитика предполагает щедрость со стороны Грефа (официального апдейта пока нет).

( Читать дальше )

ТОП-10 дивидендных акций с доходностью до 20% годовых на ближайшие 12 месяцев

- 12 ноября 2024, 11:19

- |

Продолжаем богатеть на дивидендах и посматриваем на перспективы ближайших 12 месяцев. УК Доход регулярно обновляет информацию на фоне отчетностей и новостей эмитентов. Посмотрим с вами 10 компаний, которые на горизонте года, могут выплатить хорошие дивиденды с доходностью от 15 до 20%.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Также можете посмотреть интересные подборки, связанные с инвестициями:

😏ТОП-8 закредитованных компаний, обходим стороной

🚀 ТОП-10 компаний, которые платят даже в кризис

🔥 Компании с самыми стабильными дивидендами

🔥 ТОП-6 дивидендных акций прямо сейчас.

Переходим к компаниям, которые на горизонте 12 месяцев месяцев могут обогатить инвестора щедрыми дивидендами.

Займер (ZAYM)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал