Избранное трейдера Альфа

Работа системы на Лунных фазах за текущий год

- 12 октября 2017, 10:54

- |

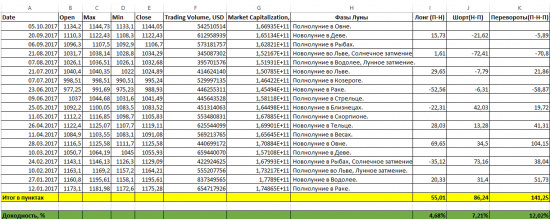

Всем привет. Сделал небольшой анализ системы на основе Лунных фаз за текущий год. Условия просты. Лонг – в Полнолуние на закрытии дня, Шорт – в Новолуние на закрытии дня. Если такие «значимые» дни попадают на выходные, то сделки совершаются на закрытии в последний рабочий день, перед выходными. Стопов, соответственно, нет.)

Взят индекс РТС, цены закрытия и три варианта: тока лонгуем, тока шортим, и, соответственно, делаем всё вместе:

Кому интересно, можно юзать)

P.S. Текущая поза, соответственно, лонг до 19 октября.

- комментировать

- ★10

- Комментарии ( 13 )

О добром фундаменте замолвите слово

- 11 октября 2017, 21:28

- |

Возьму пример из спорта, это фото знаменитого бегуна Усэйна Болта, многие ещё помнят 2016 год:

В тот момент у него был полный кейс достижений. Это и есть снимок фундамента в моменте.

И теперь перед нами задача готовы ли мы вложить в его будущие победы деньги? (Конечно об одном параметре я умолчал, ниже о нём отдельно) Скажем так, если по нашему мнению цена акций не стоила бы сверх дорого, безусловно да. Мы так и ведём себя по отношению к чтению отчётов компаний, если у неё всё хорошо в отчёте и цена акций не задрана, то компанию можно брать, надеясь, что в будущем она покажет такие же впечатляющие результаты. Забывая, что это лишь снимок в моменте. А завтра у компании могут появиться конкуренты или доля рынка которую она занимает не возможна для расширения ( не куда расти, примером могут служить узкопрофильные региональные компании ) да ещё много всего.

( Читать дальше )

Мюсли вслух - 91. К вопросу о скользящих средних

- 11 октября 2017, 18:09

- |

Уважаемый мною Vanuta утверждает в комментах к посту «Октябрь-2017. Время продавать», что скользящие средние не работают.

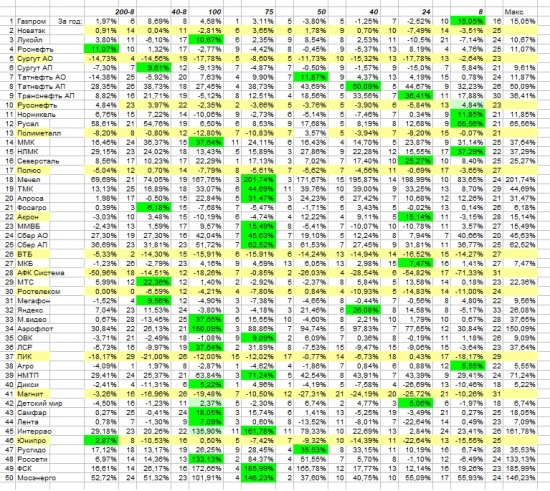

Вот тут ради интереса посчитал что можно заработать на скользящих за год по 50 наиболее ликвидным акциям. В каждой паре столбцов первый — заработанный/потерянный процент, второй — количество входов/выходов за год. Скользящие взяты простые (не экспоненциальные).

В первых столбцах (200-8 и 40-8) вход в позицию осуществлялся при превышении ценой значений 200-дневной и 8-дневной скользящей одновременно. Также и в следующих двух столбцах 40-дневной и 8-дневной. В следующих столбцах вход тупо при превышении ценой значения средней 100-дневной, 75-дневной и т.д. Результаты смотрите сами:

Всем успехов в торгах.)

Немного о статистике MOEX по физикам и юрикам

- 11 октября 2017, 10:39

- |

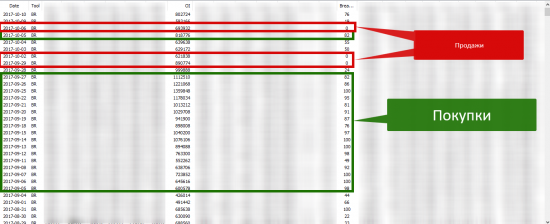

Извечное: «таблица MOEX работает» или «не работает»...

Моё мнение: таблица работает, но не в голом виде из-за специфики подачи информации.

В отличии от CFTC, где сильные мира сего разделены на противоборствующие стороны и дополнены мелюзгой, ММВБ либо не имеет критериев разделения, либо не сепарирует их в общедоступном отчете. Поэтому на фоне преимуществ частоты отчетов, его формат в исходном виде, к сожалению, бесполезен.

Когда-то я потратил некоторое время (точно не помню сколько, но точно не менее месяца) на раскройку и алгоритмизацию отчета для выявления из этих данных импульсов и направлений давления дядьками (кто эти дядьки — не известно, благодаря MOEX). Т.к. грааля я не искал (ибо их не существует), то максимально интересные данные, что можно получить, выглядят так (некоторые я скрыл, как то ACX и OAI, а также сводные импульсы по опционам) на примере фБрента:

( Читать дальше )

Советы начинающему трейдеру(запись вебинара)

- 09 октября 2017, 12:32

- |

В субботу, провел открытый вебинар, на котором ответил на вопросы подписчиков и поделился советами начинающим трейдерам!

Тайминг:

4:45 Стоит ли начать карьеру трейдера с торговли криптовалютой

7:50 Немного про управление рисками

19:40 Что случилось в пятницу с нефтью и немного о том, как анализирую подобную ситуацию

23:50 Про форекс брокеров и котировки у них

29:55 Про самоубийство Максима 1m_dollars

35:30 Про шпильки на графиках, разбор на примере фьючерса на мини ММВБ

45:10 На что я обращаю внимание в анализе, кратко по тезисам

1:04:20 О накоплениях, кластерах, фрактальности

1:10:30 О TigerTrade и Sb-Pro

1:18:45 Как определить неликвидный фьючерс

1:21:40 Основная тема: «Советы начинающим трейдерам!» 1. Важнейшие составляющие вначале карьеры 2. Как и что торговать 3. О доходностях и рисках

( Читать дальше )

Нефть, Полнолуние и грядущий мега-цикл

- 06 октября 2017, 18:43

- |

Тем самым будет поставлена точка в первой попытке медведей сломать на полпути тренд роста.

Нефть, кстати, сильно завязана на лунных циклах и показывает чудодейственную связь с Полнолуниями и Новолуниями.

И да. Полпути роста — это не фигурально. Это — конкретно и предметно

Алготрейдинг - бессмыслица

- 06 октября 2017, 10:30

- |

Например, различение алкотрейдинга и просто трейдинга вполне осмысленно.

Если торговля ведется в лудоманском режиме по некому случайному алгоритму, это тоже алготрейдинг.

Итак, у нас есть множество случайных алгоритмов для трейдинга и множество неслучайных алгоритмов для трейдинга.

Не все имеют шанс оказаться прибыльными на том участке времени, когда мы собираемся торговать.

Следовательно, мы вынуждены выбрать из первого и второго множества те алгоритмы, которые дадут нам наибольшую вероятность заработать на них. Почему вероятность? Потому что мы вынуждены признать неопределенность будущего.

Поскольку будущее не определено и надо выбрать лучшие с точки зрения вероятности реального (не бумажного!) успеха алгоритмы, нужно что-то положить в основу — нужна точка опоры.

Что может быть основой? В целом — прошлое, зафиксированное на материале ценовых рядов и иных данных. Что делать с этим прошлым? Строить гипотезы (могущие быть проторгованными в будущем) о причинно-следственных связях и проверять их.

( Читать дальше )

Почему не происходит ПАНИКА?

- 05 октября 2017, 22:31

- |

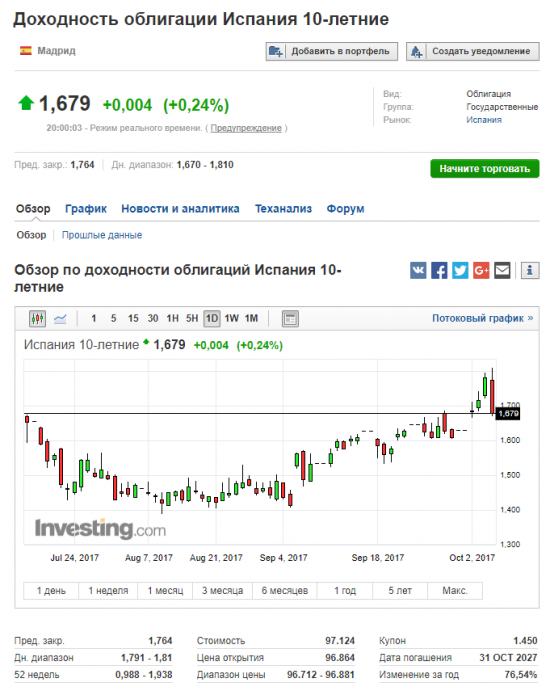

Сегодня очередной хороший пример того, почему фондовые рынки никак не могут упасть. Из-за референдума в Каталонии начали сильно расти доходности по 10 летним испанским государственным облигациям. Все, наверно, помнят, что происходит на рынках, когда сильно растут доходноности по гособлигациям проблемных стран Еврозоны. И вот как раз, чтоб этого не допускать (роста доходностей), работает печатный станок от ЕЦБ. Доходности сегодня достигали 1.81% годовых по 10 леткам, а закончился день на уровне 1.68%. ЕЦБ выкупил всё и никакой паники! Хорошо помню, как на утро после Brexit была паника на облигационном рынке европы, но вышел ЕЦБ со своими покупками и через пару недель доходности по итальянским 10 леткам упали до 1%. У страны банкрота доходность по 10 летним гособлигациям была 1% годовых!!! Вот так центральные банки искажают реальную рыночную картину на финансовых рынках. Так чему тогда удивляться, что рынки постоянно растут. Очень интересно, когда этот эксперимент с печатным станком закончится, и кто будет тогда покупать облигации стран южной Европы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал