SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Kreuz

В купленных ОПах Тебя закрывают потому что:

- 13 февраля 2014, 05:19

- |

Знач так.

1) Деривативы — это всегда плечо. Опционы — это Деривативы.

2) Риск-менеджер-программка брокера следит, чтобы ты не остался им должен.

В купленных ОПах Тебя закрывают потому что:

Пример:

Ты купил 1 ОП за 10$€£¥ (не принципиально) — за 10 денег. Всего у тебя на счету 100 денег.

ГО, сказали Тебе, будет, например, те же 10. На счету осталось 90.

Если всё идёт плавно и размеренно (но «не туда»), то Твой опцион начинает стоить, ну пусть, 8 денег. Т.е. списывают с Тебя в виде вармаржи -2. ДО момента, когда наступит клиринг, эту сумму «сальдируют» со свободными от ГО средствами = 90. Фактически становится 88, хоть и «продолжает» быть написано 90. ГО продолжает быть блокированным в размере 10.

Далее, по наступлению клиринга, всё становится на свои места, и ГО с 10-ти спускают до (10-2)=8. «Общий счёт» становится 98. Ты всё ещё кредитоспособен!))

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 41 )

Секреты миллионов Муханчикова

- 11 февраля 2014, 21:37

- |

Муханчиков — это человек-смартлаб, который всех нас мотивирует своими успехами!:)

Более того, имидж Муханчикова настолко интеллигентен и позитивен, что его успех не вызывает ни у кого зависти и злости, как у нас тут принято обычно к сожалению.

Сегодня Александр любезно принял небольшое участие в рубрике Профессионалы отвечают.

Поскольку Саша пишет на смартлаб редко, я решил тут обобщить его каменты в одном топике.

Кстати, чтобы почитать чьи то каменты в одном месте, введите в консоль <CMT @Мухан...>

Поехали!

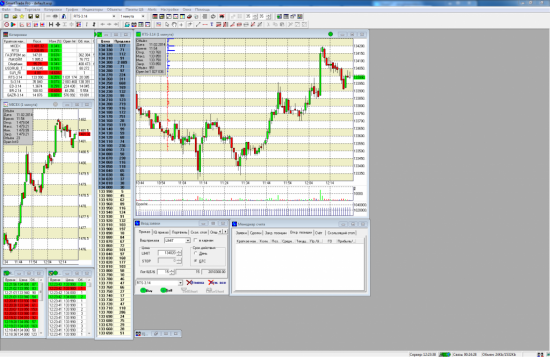

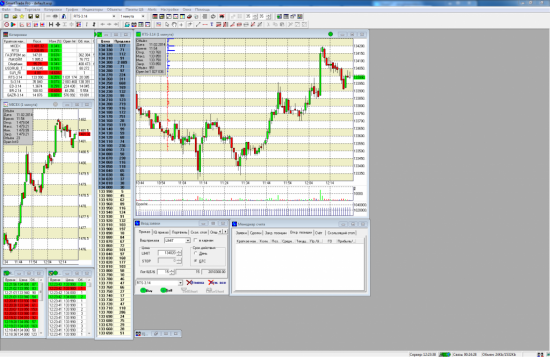

На этом скрине и были сделаны мильены:

сижу на стареньком SmartTrade на запасном канале брокера, ни о какой плазе2 речи не идёт

рабочий стол у меня уже не меняется с июня 2008 года

(поэтому справа есть свободная область — раньше у меня был монитор 19", сейчас 23". Зато там я смотрю видосы и фильмы :)) ).

Тут еще лишнего много, убрать ленюсь — график ММВВБ, таблица всех сделок с фильтром от 50

торгую каждый день сейчас. когда-то минут 15, когда-то несколько часов.

На поподыри не смотрю. да мне и того что у меня на рабочем экране половина не нужно.

не считаю себя скальпером, активный интрадей — вернее -)

трейдинг лишь деньги приносит, с других начинаний пока прибыли нет

сейчас от новостей мало что зависит, не ходим как в прежние времена

плечо — зависит от паттерна. порой использую 1, порой 2, редко 10.

в сделке — тоже зависит от паттерна.

жёсткого усреднения» — усреднение есть далеко далеко не всегда, оно не произвольное, а по паттернам. и у каждого усреднения\позиции\сделки есть жёсткий стоп

усредняюсь только если паттерн срабатывает новый.

выпрыгиваю — по паттерну \ по макс убытку на сделку. порой 1%, порой 50пп.

Советы:

тестируйте всё что приходит в голову — так будут появляться новые идеи.

чем больше тестируете — тем больше узнаёте нового.

В этом году цель — увеличить доход в 2 раза при снижении рисков в 1.5.

ну и для того, чтоб понимать куда идёт тренд не обязательно смотреть на дневной \ часовой график ;)

Более того, имидж Муханчикова настолко интеллигентен и позитивен, что его успех не вызывает ни у кого зависти и злости, как у нас тут принято обычно к сожалению.

Сегодня Александр любезно принял небольшое участие в рубрике Профессионалы отвечают.

Поскольку Саша пишет на смартлаб редко, я решил тут обобщить его каменты в одном топике.

Кстати, чтобы почитать чьи то каменты в одном месте, введите в консоль <CMT @Мухан...>

Поехали!

На этом скрине и были сделаны мильены:

сижу на стареньком SmartTrade на запасном канале брокера, ни о какой плазе2 речи не идёт

рабочий стол у меня уже не меняется с июня 2008 года

(поэтому справа есть свободная область — раньше у меня был монитор 19", сейчас 23". Зато там я смотрю видосы и фильмы :)) ).

Тут еще лишнего много, убрать ленюсь — график ММВВБ, таблица всех сделок с фильтром от 50

торгую каждый день сейчас. когда-то минут 15, когда-то несколько часов.

На поподыри не смотрю. да мне и того что у меня на рабочем экране половина не нужно.

не считаю себя скальпером, активный интрадей — вернее -)

трейдинг лишь деньги приносит, с других начинаний пока прибыли нет

сейчас от новостей мало что зависит, не ходим как в прежние времена

плечо — зависит от паттерна. порой использую 1, порой 2, редко 10.

в сделке — тоже зависит от паттерна.

жёсткого усреднения» — усреднение есть далеко далеко не всегда, оно не произвольное, а по паттернам. и у каждого усреднения\позиции\сделки есть жёсткий стоп

усредняюсь только если паттерн срабатывает новый.

выпрыгиваю — по паттерну \ по макс убытку на сделку. порой 1%, порой 50пп.

Советы:

тестируйте всё что приходит в голову — так будут появляться новые идеи.

чем больше тестируете — тем больше узнаёте нового.

В этом году цель — увеличить доход в 2 раза при снижении рисков в 1.5.

ну и для того, чтоб понимать куда идёт тренд не обязательно смотреть на дневной \ часовой график ;)

Немного о продаже опционов

- 11 февраля 2014, 18:54

- |

Добрый вечер, товарищи!

С декабря 2013 я занялся продажей опционов и сразу же полюбил это дело, и надеюсь буду любить (до первого кризиса :))

Январьские контракты отдали деньги сразу и без боя. Вышло около 6%

Февраль немного потрепал нервы, но за это пока что я имею в 2 раза больше прибыли — около 12%.

У меня были проданы 130 и 150 страйки. Когда рынок упал где то до 132 лось на счете хорошо подрос, ну я и разбавил его продажей 125 путов, не откупая убыточные 130ые путы.

Вопрос то вот в чем: я прекрасно осознаю, что мне повезло и что если рынок продолжил бы падение, я бы мог сейчас без счета остаться. Согласно вашему опыту, как наиболее эффективно поступать в таких ситуациях? Полностью крыть убыточный страйк и роллироваться в страйк пониже? Если так, то на экспирации у меня при любой цене БА будет убыток, ведь шортил я его по ~900, а стоить он стал 4000, а страйк пониже стоит 1200 всего. Ну то есть роллирование не покроет убытоков.

Или лучше увеличивать объем на новом страйке так, чтобы на экспирации он полностью покрыл убытки от предыдущего?

( Читать дальше )

С декабря 2013 я занялся продажей опционов и сразу же полюбил это дело, и надеюсь буду любить (до первого кризиса :))

Январьские контракты отдали деньги сразу и без боя. Вышло около 6%

Февраль немного потрепал нервы, но за это пока что я имею в 2 раза больше прибыли — около 12%.

У меня были проданы 130 и 150 страйки. Когда рынок упал где то до 132 лось на счете хорошо подрос, ну я и разбавил его продажей 125 путов, не откупая убыточные 130ые путы.

Вопрос то вот в чем: я прекрасно осознаю, что мне повезло и что если рынок продолжил бы падение, я бы мог сейчас без счета остаться. Согласно вашему опыту, как наиболее эффективно поступать в таких ситуациях? Полностью крыть убыточный страйк и роллироваться в страйк пониже? Если так, то на экспирации у меня при любой цене БА будет убыток, ведь шортил я его по ~900, а стоить он стал 4000, а страйк пониже стоит 1200 всего. Ну то есть роллирование не покроет убытоков.

Или лучше увеличивать объем на новом страйке так, чтобы на экспирации он полностью покрыл убытки от предыдущего?

( Читать дальше )

Даже если MICEX будет 100, дивиденды все равно поступят на счет.

- 09 февраля 2014, 19:08

- |

Приближается сезон закрытия реестров 2014 года. На какие же дивидендные идеи сделать ставку в Большом Дивидендном Сезоне (БДС) 2014?

В этом обзоре напишу о разных аспектах выбора и надёжности идей в дивидендных акциях.

дивиденды все равно поступят на счет." title="Даже если MICEX будет 100, дивиденды все равно поступят на счет." />

дивиденды все равно поступят на счет." title="Даже если MICEX будет 100, дивиденды все равно поступят на счет." />

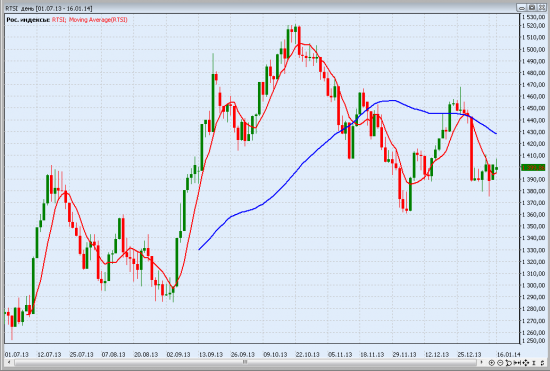

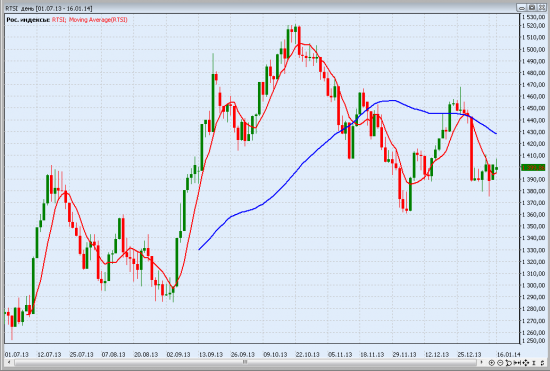

На этом дневном графике MICEX посмотрим, как выглядит состав торгующих на ММВБ в последнее время.

№ 1: 25 и 26 декабря 2013 года.

Обратите внимание на объёмы торгов.

( Читать дальше )

В этом обзоре напишу о разных аспектах выбора и надёжности идей в дивидендных акциях.

дивиденды все равно поступят на счет." title="Даже если MICEX будет 100, дивиденды все равно поступят на счет." />

дивиденды все равно поступят на счет." title="Даже если MICEX будет 100, дивиденды все равно поступят на счет." />На этом дневном графике MICEX посмотрим, как выглядит состав торгующих на ММВБ в последнее время.

№ 1: 25 и 26 декабря 2013 года.

Обратите внимание на объёмы торгов.

( Читать дальше )

Движение улыбки волатильности

- 30 января 2014, 01:47

- |

Надоело народ воспитывать, к тому же теперь нужно воспитывать дочку :) Научите меня, расскажите, что думаете.

Позиция, которую я озвучивал в предыдущем своем рассказе, немного «недовозит», а это расстраивает. Я вижу где это происходит и почему, но хочу поболтать о том, что бы это значило.

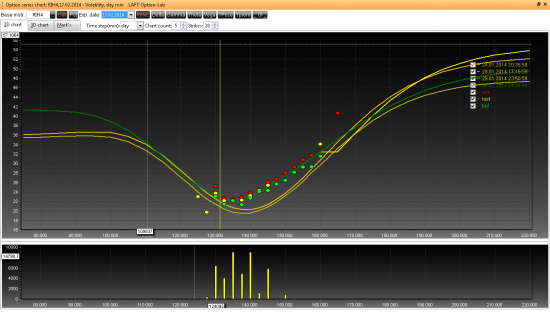

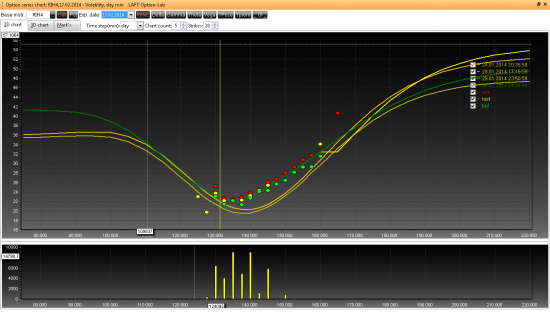

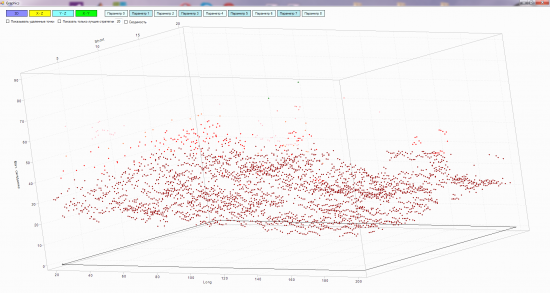

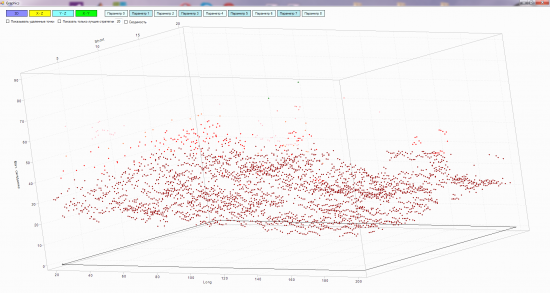

С помощью шикарного софта, к которому я все еще трудно привыкаю, я представляю вам две динамики улыбки в болезненных сериях — феврале и марте на RTS.

Начнем с февральской улыбки:

Начнем с февральской улыбки:

Зеленая линия отображает текущее состояние и указывает нам на то, что волатильность выросла справа, а слева осталась в более менее том же диапазоне. Улыбка крутеет на глазах и с необычной стороны.

Первое, что в таком случае приходит на ум то, что падения не будет (по крайней мере на взгляд того, кто это делает).

Я знаю, что у русской улыбки волатильности челябинский нрав и тут может быть все, что угодно, к тому же обычно 3-4% сильно меня не трогают, однако хочу спросить мнение уважаемого сообщества. Тут был кто-то и ушел? Какие обычно разницы в волах месячного и трехмесячного опционов?

( Читать дальше )

Позиция, которую я озвучивал в предыдущем своем рассказе, немного «недовозит», а это расстраивает. Я вижу где это происходит и почему, но хочу поболтать о том, что бы это значило.

С помощью шикарного софта, к которому я все еще трудно привыкаю, я представляю вам две динамики улыбки в болезненных сериях — феврале и марте на RTS.

Начнем с февральской улыбки:

Начнем с февральской улыбки:Зеленая линия отображает текущее состояние и указывает нам на то, что волатильность выросла справа, а слева осталась в более менее том же диапазоне. Улыбка крутеет на глазах и с необычной стороны.

Первое, что в таком случае приходит на ум то, что падения не будет (по крайней мере на взгляд того, кто это делает).

Я знаю, что у русской улыбки волатильности челябинский нрав и тут может быть все, что угодно, к тому же обычно 3-4% сильно меня не трогают, однако хочу спросить мнение уважаемого сообщества. Тут был кто-то и ушел? Какие обычно разницы в волах месячного и трехмесячного опционов?

( Читать дальше )

8 и 15 февраля Цикл авторских семинаров по торговле опционами Елисеева Сергея на Московской Бирже. Бесплатно (не реклама)

- 28 января 2014, 19:06

- |

По субботам 8 и 15 февраля приглашаем на семинары по торговле опционами на бирже.

Организаторы: Московская биржа и компания LAFT

В цикле авторских семинаров «Системная торговля опционами» Елисеев Сергей обучает системному подходу в торговле опционами основанному на активном управлении риском опционной стратегии и использовании торговых возможностей на рынке опционов.

Елисеев Сергей, опционный трейдер, 10 лет торгует опционами на срочном рынке Forts, руководитель компании LAFT, основатель проекта создания Option-lab.

Опционы – производные инструменты с высокой степенью риска, сложны в торговле за счет нелинейной зависимости цены от стоимости базового актива (фьючерса). Однако именно нелинейность опционов позволяет стабильно зарабатывать в любых рыночных условиях в том числе и на совершенно неактивном рынке.

Из цикла семинаров начинающие трейдеры получат знания по основным терминам опционной торговли, опционным стратегиям, условия их применения и управления, понимание кривой волатильности, управление рисками и доходностью, расчету торгового плана. Опытные трейдеры систематизируют свои знания и опыт, расширят кругозор в торговле опционами, получат навыки системной торговли опционами.

( Читать дальше )

Организаторы: Московская биржа и компания LAFT

В цикле авторских семинаров «Системная торговля опционами» Елисеев Сергей обучает системному подходу в торговле опционами основанному на активном управлении риском опционной стратегии и использовании торговых возможностей на рынке опционов.

Елисеев Сергей, опционный трейдер, 10 лет торгует опционами на срочном рынке Forts, руководитель компании LAFT, основатель проекта создания Option-lab.

Опционы – производные инструменты с высокой степенью риска, сложны в торговле за счет нелинейной зависимости цены от стоимости базового актива (фьючерса). Однако именно нелинейность опционов позволяет стабильно зарабатывать в любых рыночных условиях в том числе и на совершенно неактивном рынке.

Из цикла семинаров начинающие трейдеры получат знания по основным терминам опционной торговли, опционным стратегиям, условия их применения и управления, понимание кривой волатильности, управление рисками и доходностью, расчету торгового плана. Опытные трейдеры систематизируют свои знания и опыт, расширят кругозор в торговле опционами, получат навыки системной торговли опционами.

( Читать дальше )

Тупики разума4. Бот со 100% годовых

- 24 января 2014, 08:33

- |

Тупики разума4. Бот со 100% годовых

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

Сколько бы я не писал ботов в 2010-2011гг, все примерно имеют одинаковую доходность в месяц 1.5 — 4%. Но при тестировании на 2009-2011гг. Если тестить за три последних года, то доходность падает примерно вдвое, так же вдвое снижается средняя сделка. Некоторые боты стали работать на уровне профит=2-3 комиссии.

Было интересно сделать бота с доходностью 50-100% годовых.

Сразу было 3 варианта: короткий стоп, пирамидинг и какой-нибудь мартингейл.

.

.

.

1 Для начала я сделал бота с мартингейлом, без тейк профита. Как только эквити шла вниз — бот начинал агрессивно наращивать позу, пока эквити не выходила в положительную зону. Бот дал где то 10-15% в месяц, однако не уложился в динамический диапазон по плечам, т. е. Плечо в 10 для него было маловато. Дродаун так же был высок. Можно было бы уменьшить начальный торговый объем, но это бы снизило доходность до уровня обычного бота. Поэтому я этот вариант не торговал.

( Читать дальше )

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

Сколько бы я не писал ботов в 2010-2011гг, все примерно имеют одинаковую доходность в месяц 1.5 — 4%. Но при тестировании на 2009-2011гг. Если тестить за три последних года, то доходность падает примерно вдвое, так же вдвое снижается средняя сделка. Некоторые боты стали работать на уровне профит=2-3 комиссии.

Было интересно сделать бота с доходностью 50-100% годовых.

Сразу было 3 варианта: короткий стоп, пирамидинг и какой-нибудь мартингейл.

.

.

.

1 Для начала я сделал бота с мартингейлом, без тейк профита. Как только эквити шла вниз — бот начинал агрессивно наращивать позу, пока эквити не выходила в положительную зону. Бот дал где то 10-15% в месяц, однако не уложился в динамический диапазон по плечам, т. е. Плечо в 10 для него было маловато. Дродаун так же был высок. Можно было бы уменьшить начальный торговый объем, но это бы снизило доходность до уровня обычного бота. Поэтому я этот вариант не торговал.

( Читать дальше )

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Пишем тестер-оптимизатор своими руками! часть 1

- 15 января 2014, 18:12

- |

Введение.

Методы оптимизации стратегий

Как вы уже поняли из предыдущей статьи, оптимизация методом перебора не эффективна. Учитывая скорости тестирования, нецелесообразно перебирать все возможные параметры.

Есть, конечно, уже готовые производительные оптимизаторы стратегий в других программных продуктах. Но как в них перевести свои стратегии? Все ли может этот тестировщик, что нам нужно? Будут ли тесты отражать реальность? Как правило, к ним нужны всякие коннекторы, конверторы и др. костыли, не относящиеся к нашим задачам.

( Читать дальше )

Методы оптимизации стратегий

Как вы уже поняли из предыдущей статьи, оптимизация методом перебора не эффективна. Учитывая скорости тестирования, нецелесообразно перебирать все возможные параметры.

Есть, конечно, уже готовые производительные оптимизаторы стратегий в других программных продуктах. Но как в них перевести свои стратегии? Все ли может этот тестировщик, что нам нужно? Будут ли тесты отражать реальность? Как правило, к ним нужны всякие коннекторы, конверторы и др. костыли, не относящиеся к нашим задачам.

( Читать дальше )

Опыт тестирования стратегий в TSLab

- 07 января 2014, 13:03

- |

Итак, я уже три ночки посидел в ТСЛабе тестируя различные идеи. Протестировал пока две трендовые идеи на бестрендовом рынке 2012 года и получается у меня, что лучшее, чего можно добиться, — это не терять деньги.

1 идея: покупать на уровне поддержки во время тренда. Тейк>стоп

2 идея: покупать откат от хая через фиксированную величину пунктов во время растущего тренда. Тейк<Стоп.

Даже не вдаваясь ни в какие детали, основной вывод можно сделать сразу:

главная проблема — отличить тренд от нетренда и отфильтровать нетренд.

Отсюда у меня возник вопрос, — а можно ли научить трендовую систему зарабатывать и в отсутствии тренда? Интуитивно напрашивается ответ что нет, но интересно попробовать.

И вообще мне интересно у роботорговцев РИ узнать — сколько приличная система на часовике за год зарабатывает пунктов РТС на 1 контракт?

1 идея: покупать на уровне поддержки во время тренда. Тейк>стоп

2 идея: покупать откат от хая через фиксированную величину пунктов во время растущего тренда. Тейк<Стоп.

Даже не вдаваясь ни в какие детали, основной вывод можно сделать сразу:

главная проблема — отличить тренд от нетренда и отфильтровать нетренд.

Отсюда у меня возник вопрос, — а можно ли научить трендовую систему зарабатывать и в отсутствии тренда? Интуитивно напрашивается ответ что нет, но интересно попробовать.

И вообще мне интересно у роботорговцев РИ узнать — сколько приличная система на часовике за год зарабатывает пунктов РТС на 1 контракт?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал