Избранное трейдера Kotcher

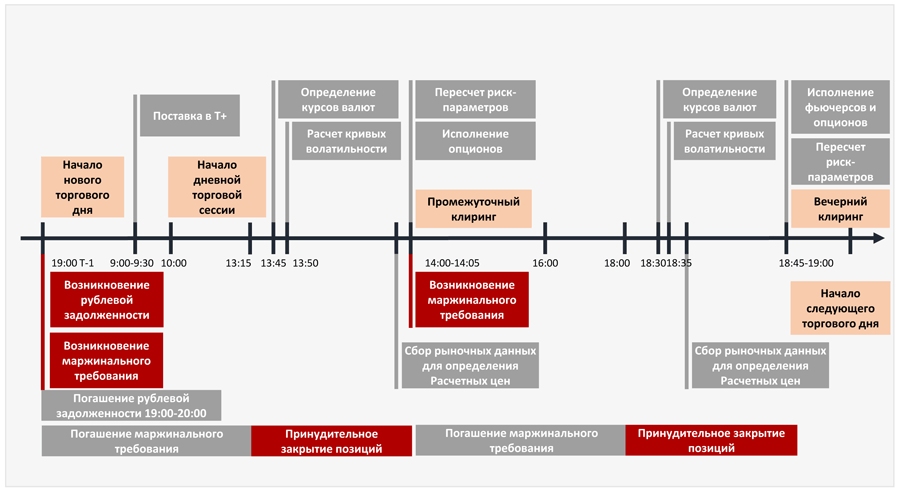

На память себе. Расписание. Принудительное закрытие позиций на срочном рынке Московской биржи. В избранное.

- 08 февраля 2022, 20:33

- |

На память себе. Принудительное закрытие позиций на срочном рынке.

По правилам биржи

Принудительное закрытие позиций с 13.15 до 14.00 (по долгу, который возник с 19.00 предыдущего дня, и по нему же погашение рублёвой задолженности с 19.00 до 20.00 того же дня).

Принудительное закрытие позиций с 18.00 до 18.45 (по долгу, который возник с 14.00).

Добавил в избранное.

- комментировать

- ★56

- Комментарии ( 12 )

Дивидендные акции Мосбиржи, по которым придётся самостоятельно отчитываться в налоговой.

- 21 января 2022, 19:28

- |

Как выделить данные акции из индекса ММВБ? Где смотреть?

Сумма на одну акцию небольшие. Не хочется из за копеек заморачиваться с подачей декларации.

Еще не много и начну формировать долгосрочный портфель на 1/5 депозита.

Планирую набрать акции

1. Только из состава индекса ММВБ, с долей от 1%.

2. Только прибыльные организации.

3. С динамикой акции на долгосроке, от 5 лет — вверх. Например магнит уже не подходит, т.к динамика падающая. Тинькофф тоже не подходит, т.к первое — это банк — мошенник, второе - акция на бирже всего два года.

Может быть еще что то учесть стоит?

С любой прибыли, будь то дивиденды, купоны или изменение цены в плюс, вы должны уплатить налог. Это происходит автоматически, благодаря вашему брокеру. Он же передает информацию в налоговую службу. Возиться с декларацией, что-то там подсчитывать не нужно.

Однако есть такие бумаги, называемые депозитарными расписками. Это на самом деле не акции. Хотя не многие об этом знают. В этом и состоит подвох. Инвестор приобретает на Московской бирже, как он полагает, акцию нашей, российской компании. Но по сути он покупает бумагу иностранного эмитента. Как так получается?

( Читать дальше )

Когда ваши акции упадут на 50% — читайте эту заметку

- 19 января 2022, 11:02

- |

Мне всегда было интересно узнать, что чувствуют люди во время финансовых кризисов, какие действия принимают, как влияют на их решения эмоции и насколько сложно не поддаваться панике. И я не имею в виду трейдеров, которые прогорели на своих спекуляциях, изначально взяв на себя слишком большой риск, рассчитывая на высокую доходность. Эти истории ничем не примечательны, разве что своими кричащими заголовками в СМИ: “Трейдер вышел в окно, когда узнал, что все потерял, да ещё остался должен”.

Мне интересно, как справляются с кризисами консервативные долгосрочные инвесторы, которые, имея на счету приличный капитал, буквально за несколько дней лишаются сумм, равных нескольким годовым бюджетам семьи. И если для молодых людей на стадии накопления любой кризис — это окно возможностей, шанс купить акции с хорошей скидкой, то вот для тех людей, которые живут на доход с капитала и регулярно делают изъятия — это катастрофа. В нашей стране подавляющее большинство пенсионеров выживает на государственную пенсию. Можно сказать, что они постоянно находятся в состоянии финансовой катастрофы, если не позаботились о своей пенсии заранее и дети им не помогают.

( Читать дальше )

Отчет о тесте стратегии "Хай-Лоу предыдущего дня"

- 08 января 2022, 21:13

- |

Если H(-1) < H то закрываем шорт (если открыт) и открываем лонг на уровне H(-1).

Если L(-1) > L то закрываем лонг (если открыт) и открываем шорт на уровне L(-1).

Открытую позу переносим через ночь.

Вот, собственно, и весь алгоритм))

----------

Протестил с 2010 по 2021 год включительно несколько фьючей. Потери заложил -5 рублей на вход и -5 рублей на выход. Тестил по годам.

Вердикт:

Рыба есть. Местами даже жирная. Но алгоритм дает внутригодовые просадки таких адских амплитуд, что среднестатистический мужчина будет срать силикатными кирпичами и кричать от боли.

Например, внутригодовое отклонение от идеальной (прямой) эквити может превышать 100% от финального результата. А брент в 2014 году нарисовал акуенный минус. Сишка нарисовала не менее акуенный минус в 2021 году.

( Читать дальше )

Стратегия "Хай-Лоу предыдущего дня".

- 08 января 2022, 12:54

- |

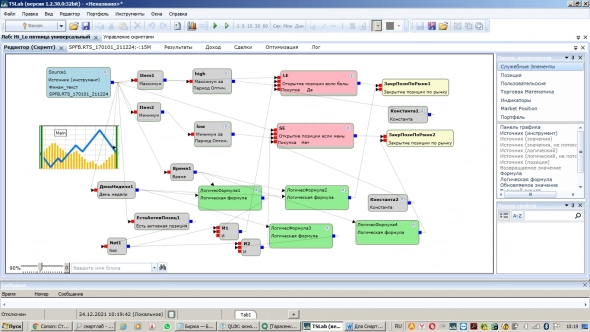

В 2019 году в TSLab сделал тесты стратегии «Hi_Lo», которая установлена в базовой версии этой программы. Смысл стратегии заключается в том. что вход в лонг осуществляется при пробитии хая предыдущей свечи, вход/переворот в шорт осуществляется при пробитии лоя предыдущей свечи. В TSLab мною был создан скрипт для тестирования одновременной торговли несколькими инструментами с целью диверсификации:

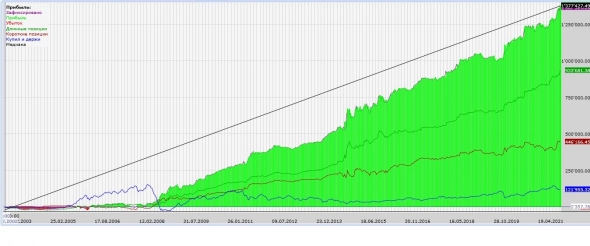

В результате тестирования и опыта торговли остановился на следующем варианте: торгуются фьючерсы RTS, Si, BR в соотношении 1:6:4, дневной таймфрейм. Результаты тестов за период с 01.01.2003 г. по настоящее время без капитализации, без учета комиссии и проскальзывания представлены ниже:

( Читать дальше )

Стратегия "Время, вперед!"

- 24 декабря 2021, 11:51

- |

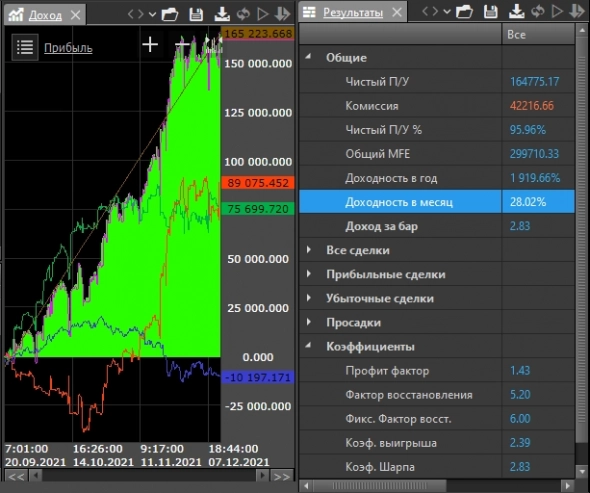

В 2020 году у меня возникла идея создать торговую стратегию, использующую только фактор времени, т.е. открытие и закрытие позиции в определенное время без дополнительных сигналов. В результате в TSLab был создан скрипт:

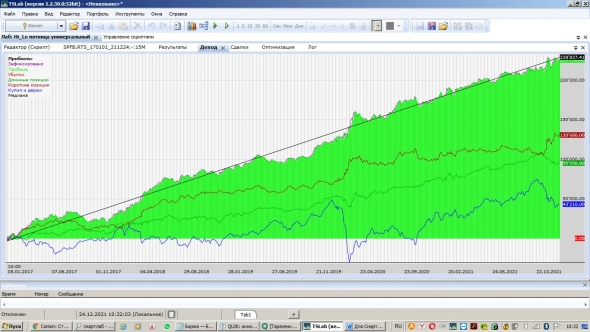

Тестировались фьючерсы RTS, Si, BR. Наиболее устойчивая закономерность найдена во фьючерсном контракте на индекс RTS при следующих параметрах: вход в шорт в 10.45, переворот в лонг в 17.15 и закрытие позиции в конце торговой сессии. Результаты тестов за период с 01.01.2017 г. по настоящее время без учета комиссии представлены ниже:

( Читать дальше )

Как я потерял веру в человечество.

- 22 декабря 2021, 15:59

- |

Второй семинар был о том, как зарабатывать на рынке. Лектор телосложением напоминал маршала Жукова, но ничего конкретного сказано не было. На любой вопрос ответ был стандартный — это вы узнаете на курсе, который вы оплатите. Могли бы, хоть кофием угостить.

Третий семинар — это был монолог нашего АГ. До этого я его уже неск раз видел-слышал на семинарах РТС и конференциях по алготорговле. АГ у меня прочно ассоциировался с длинными хвостами.

На этот раз АГ рассказывал о своей торговой системе, не помню, приглашал ли он делать взносы и стать инвесторами.) Наверное сейчас, после многих лет, что-нибудь перевру, но основная суть его системы: проводим линию регрессии, определяем стандартное отклонение, задаем порог отклонения котировок от линии регрессии, и при превышении этого порога покупаем или продаем активы. Это называется — пороговое устройство. В теории сигналов — это самая простейшая и самая примитивная обработка, которую можно придумать.

( Читать дальше )

Доработанный индикатор наклонных уровней AT-obl_can

- 21 декабря 2021, 13:14

- |

Settings=

{

Name = "AT-obl_can", -- название индикатора

delta=2.0, -- параметр индикатора

rep=5,

shif=0,

wt=1,

line=

{

{

Name = "ln1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(255, 0, 0)

},

{

Name = "ln2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(255, 0, 0)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

return 2

end

function OnCalculate(index)

rep = Settings.rep

shif = Settings.shif

wt = Settings.wt

sz = Size()-shif

if index <= sz then

if index <= 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

v = C(index)

else

if voldMaxindex >= voldMinindex then

--if vMin~=nil then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = vMinindex

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

else

vFrom = vMinindex

end

end

--end

else

if voldMaxindex <= voldMinindex then

--if vMax~=nil then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = vMaxindex

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

else

vFrom = vMaxindex

end

end

--end

end

end

--if vFrom~=nil then

--[[

for i = vFrom, index do

k = (C(index)- C(vFrom))/(index- vFrom);

v = i*k + C(index) - index*k

SetValue(i, 1, v)

end --]]

--end

if index == sz then

for k = 1, 2 do

vf = 1

vs = 0

if k == 1 then

if vMinindex < vMaxindex then

vf = vMinindex

vs = vMaxindex

up = 0

elseif vMinindex > vMaxindex then

vs = vMinindex

vf = vMaxindex

up = 1

end

elseif k == 2 then

if voldMinindex < voldMaxindex then

vf = voldMinindex

vs = voldMaxindex

up = 0

elseif voldMinindex > voldMaxindex then

vs = voldMinindex

vf = voldMaxindex

up = 1

end

end

n = 0

xy = 0

x = 0

y = 0

xx = 0

m = 0

for i = vf, vs do

m = m +1

n = n + 1*(1+wt*m)

xy = xy + i*C(i)*(1+wt*m)

x = x + i*(1+wt*m)

y = y + C(i)*(1+wt*m)

xx = xx + i*i*(1+wt*m)

end

if (n*xx - x*x) ~= 0 and n ~= 0 then

a = (n*xy - x*y)/(n*xx - x*x)

b = (y - a*x)/n

for j = 1, rep do

n = 0

xy = 0

x = 0

y = 0

xx = 0

m = 0

for i = vf, vs do

v = a*i + b

clc = 0

if up == 1 and C(i) > v then

clc = 1

end

if up == 0 and C(i) < v then

clc = 1

end

if clc == 1 then

m = m + 1

n = n + 1*(1+wt*m)

xy = xy + i*C(i)*(1+wt*m)

x = x + i*(1+wt*m)

y = y + C(i)*(1+wt*m)

xx = xx + i*i*(1+wt*m)

end

end --[[--]]

if (n*xx - x*x) ~= 0 and n ~= 0 and n > 2 then

a = (n*xy - x*y)/(n*xx - x*x)

b = (y - a*x)/n --[[ --]]

end

end

for i = vf, sz do

v = a*i + b

if up == 1 and v >= C(vs) or up == 0 and v <= C(vs) then

SetValue(i, k, v)

end

end

end

end

end

end

end

endтелеграм: t.me/autotradering

Стратегия "Отбой от уровня" с оптимизацией и без. DeskBot.net

- 15 декабря 2021, 16:56

- |

Сегодня мы рассмотрим статистику по довольно простой, но эффективной стратегии. Очевидно, что открывать лонг на максимальных ценах не совсем разумно, так как можно нарваться на глубокую коррекцию. А значит будет и большая просадка.

Стратегия:

Попробуем открывать лонг на растущем рынке от нижних границ ценового канала.

И открывать шорт на падающем рынке от верхних границ ценового канала.

Возьмем базовые настройки Конструктора стратегий и включим готовые пресеты. В частности, мы активируем функцию стратегии ОтбойПлюс. Стратегия торговли от границ ценового канала. Сделки совершаются только в направлении тренда, по фильтру двух скользящих средних: EMA1 и EMA2.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал