Избранное трейдера Kapral

Банк Открытие

- 13 октября 2017, 10:48

- |

- комментировать

- ★1

- Комментарии ( 24 )

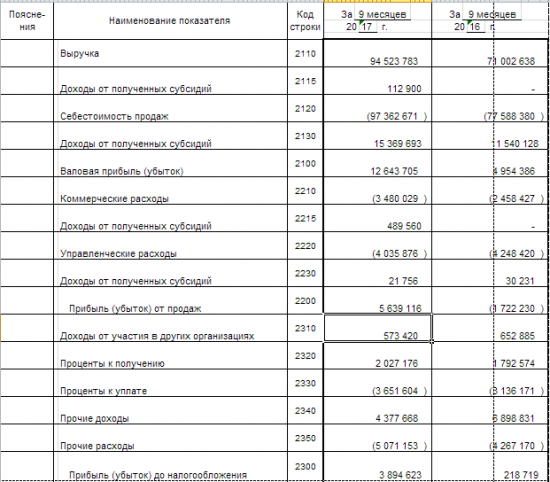

КАМАЗ - чистая прибыль за 9 месяцев по РСБУ выросла в 10,6 раза

- 13 октября 2017, 10:35

- |

Чистая прибыль КАМАЗа за 9 месяцев по РСБУ выросла в 10,6 раза по сравнению с аналогичным периодом прошлого года – до 2,98 млрд рублей.

Выручка в январе-сентябре выросла на 33% — до 94,5 млрд рублей.

Прибыль от продаж составила 5,64 млрд рублей против убытка в размере 1,7 млрд рублей годом ранее.

Прибыль до налогообложения увеличилась в 17,8 раза – до 3,9 млрд рублей.

( Читать дальше )

Мой трейдер брат

- 12 октября 2017, 15:48

- |

По профессии он адвокат, с рынком он не знаком абсолютно.

Наблюдаю за его торговлей.

Ну начал он естественно торговать без стопов. Открывает, закрывает, открывает, закрывает. Берет маленькую прибыль. Классика.

Потом он зашёл в шорт по евро, евро пошёл вверх, и он застрял в позиции. При этом, всё же, все равно он как-то мельтешил, то закрывал, то переоткрывался. Когда подслил где-то 30% счета, говорит мне: видимо, трейдинг, не моё.

Я ему говорю:

Братан, говорю, так торговать нельзя. Торговать нужно так: открыл позицию, поставил стоп на комфортный убыток, забыл. Через дня два-три проверил: вынесло — вынесло, есть прибыль — отлично. Если вынесло, открыл снова позицию, поставил стоп, забыл.

В трейдинге, говорю ему, братан, важны не только деньги. Важно ещё то, сколько стресса ты испытываешь. Если ты зарабатываешь деньги, но при этом очень много нервничаешь и всё время палишь в экран, то ты, братан, в минусе. И еще, если рынок идёт в твою сторону, нужно как можно поскорее ставить стоп в безубыток. Так будет спокойнее.

Сказал я ему всё это, и начал он вроде торговать по-новому. А сам я подумал, чё я так не торгую, почесал репу и дальше в монитор лупиться.

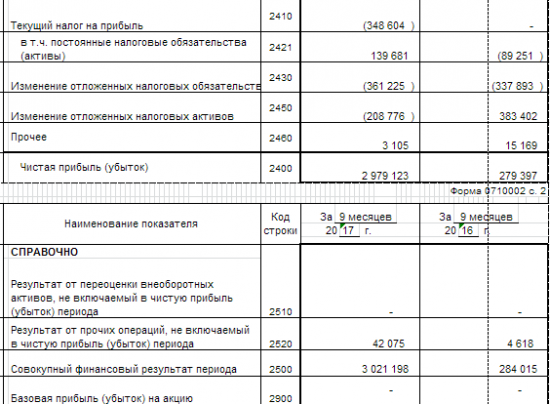

Скрытый тильт и мартингейл на примере Василия

- 12 октября 2017, 12:02

- |

А S&P шортить… а что его шортить, это уже сейчас «не интересно», в плюс-то всё равно уже не закроется… А вот XIV или VIX это да, это мы ещё можем «закрыть в плюс» :) самое главное ж у нас «закрыть сделку в плюс», а уж какой он там будет? да ну его :)

и да — это психология человека, который один-два года на рынке, а вовсе не десять

О добром фундаменте замолвите слово

- 11 октября 2017, 21:28

- |

Возьму пример из спорта, это фото знаменитого бегуна Усэйна Болта, многие ещё помнят 2016 год:

В тот момент у него был полный кейс достижений. Это и есть снимок фундамента в моменте.

И теперь перед нами задача готовы ли мы вложить в его будущие победы деньги? (Конечно об одном параметре я умолчал, ниже о нём отдельно) Скажем так, если по нашему мнению цена акций не стоила бы сверх дорого, безусловно да. Мы так и ведём себя по отношению к чтению отчётов компаний, если у неё всё хорошо в отчёте и цена акций не задрана, то компанию можно брать, надеясь, что в будущем она покажет такие же впечатляющие результаты. Забывая, что это лишь снимок в моменте. А завтра у компании могут появиться конкуренты или доля рынка которую она занимает не возможна для расширения ( не куда расти, примером могут служить узкопрофильные региональные компании ) да ещё много всего.

( Читать дальше )

Ребалансировка? Какая ребалансировка?

- 11 октября 2017, 19:09

- |

Навеяно темой спора fintraining и nefedor. Когда-то делал для себя подобное сравнение на живых и полуживых данных.

Источники вдохновения

1. отличное исследование nefedor Ребалансировка — объяснение на пальцах. Часть 1

2. спор в ЖЖ Про смысл ребалансировки портфеля

Имеем исследование nefedor, где предполагается, что «умная ребалансировка», использущая следующий алгоритм: если доля рискового актива превышает долю малорискового, то восстанавливаем баланс, если же доля рискового актива меньше малорискового, то не делаем ничего, — лучше соблюдает баланс по риску, чем классическая календарная или пороговая ребалансировка.

Наша задача

Рассмотреть, как себя ведут следующие портфели на достаточно растущем рынке с одним или несколькими быстрыми падениями и восстановлениями:

( Читать дальше )

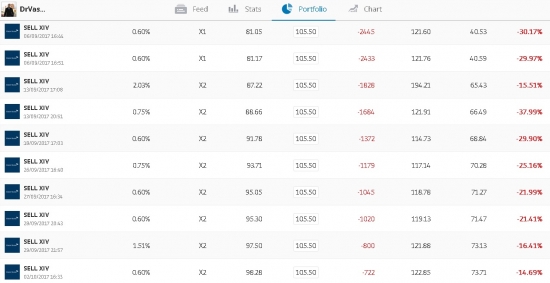

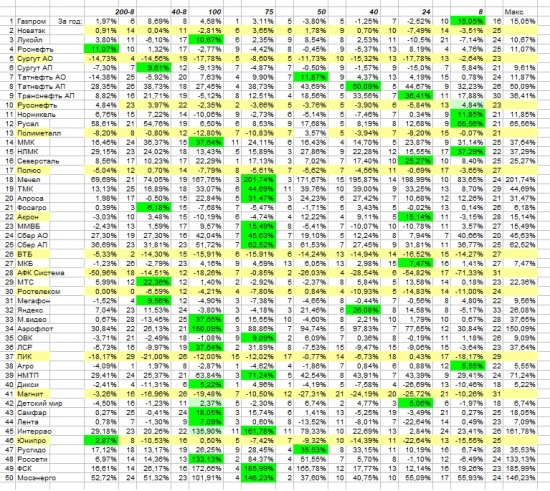

Мюсли вслух - 91. К вопросу о скользящих средних

- 11 октября 2017, 18:09

- |

Уважаемый мною Vanuta утверждает в комментах к посту «Октябрь-2017. Время продавать», что скользящие средние не работают.

Вот тут ради интереса посчитал что можно заработать на скользящих за год по 50 наиболее ликвидным акциям. В каждой паре столбцов первый — заработанный/потерянный процент, второй — количество входов/выходов за год. Скользящие взяты простые (не экспоненциальные).

В первых столбцах (200-8 и 40-8) вход в позицию осуществлялся при превышении ценой значений 200-дневной и 8-дневной скользящей одновременно. Также и в следующих двух столбцах 40-дневной и 8-дневной. В следующих столбцах вход тупо при превышении ценой значения средней 100-дневной, 75-дневной и т.д. Результаты смотрите сами:

Всем успехов в торгах.)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал