Избранное трейдера Kapral

Потенциал роста ГДР En+ составляет 47%

- 18 декабря 2017, 17:13

- |

Первая бизнес-единица, En+ Energy, должна выиграть от увеличения выработки электроэнергии на ее ГЭС за счет восстановления уровней водности. Это обстоятельство наряду с низкими процентными расходами приведет к увеличению свободных денежных потоков после выплаты процентов, а значит, и дивидендов от этого сегмента. Вторая бизнес-единица, металлургическое производство, которое представлено 48,13% в капитале «РУСАЛ», должна выиграть от роста цен на алюминий.

Учитывая коэффициент «стоимость предприятия/EBITDA 2018о» (6,5) и доходность свободных денежных потоков после выплаты процентов (12,5%), мы оцениваем «РУСАЛ» в $13,1 млрд., что подразумевает $6,3 млрд. за пакет акций, контролируемый En+. Мы добавляем к этому оценку En+ Energy по методу ДПДС, которая составляет $4,8 млрд. (с учетом средневзвешенной стоимости капитала 11,75% и предельных темпов роста 3,0%) и получаем стоимость акционерного капитала En+ Group в $11,1 млрд. Это соответствует целевой цене на уровне $19,39 за ГДР, что подразумевает 47%-й потенциал роста, поэтому мы даем рекомендацию покупать акции En+.

Акции компании торгуются с коэффициентом «стоимость предприятия/EBITDA 2018о» 5,2 и «цена/прибыль 2018о» 5,5, что мы считаем привлекательной точкой входа с учетом хорошей ожидающейся доходности свободных денежных потоков после выплаты процентов (15,7% с учетом дивидендов от Норильского Никеля) и дивидендной доходности 6,7% за 2018 год.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Если бы фонды Finex начали торговаться в 1995 году...

- 18 декабря 2017, 15:17

- |

Ответ здесь

Мой рабочий стол, или - к бою готов!

- 18 декабря 2017, 14:47

- |

Итак, к «бою готов» ))

счет в IB открыт, белки подключаются.

на текущий момент суммарный размер счета составляет 55 000 USD (30 000 уже внесено, и 25 буквально на днях)

ну и решил показать как выглядит мой рабочий стол.

за качество фото не ругайтесь ибо и тел слабоват и освещение обычное домашнее ))

1 телевизор и 3 22 дюймовых монитора (мониторы не маленькие, просто стол огромный )) )

( Читать дальше )

Трейдинг для богатых. Профессионально

- 18 декабря 2017, 13:00

- |

Сигналы редкие, но стабильные. Торговля среднесрочная, как правило.

Трейдинг для богатых — это ежедневный отчет о моих сделках и позициях прямо из терминала на сырьевом рынке заграничных бирж. Нефть и злато. Исключительно профессиональная работа. Олл эксклюзив.

Буду благодарен за плюсы. Можете ставить их всегда. Они бесплатные.

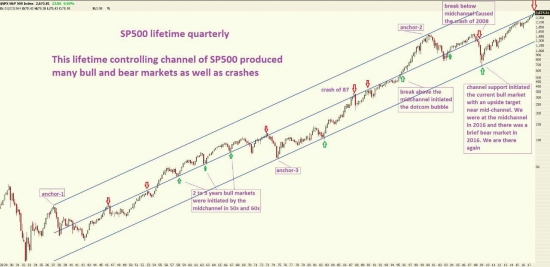

S&P график с 1929

- 18 декабря 2017, 12:48

- |

по моему мнению находимся в точке бифуркации. Отсюда возможен отбой вниз или ускорение к 3тыс и выше.

Я думаю сначала будет поход вниз, примерно до конца января, профит тейкин тех кто покупал весь 2017 год, а оттуда возможен сильный рост к середине лета примерно.

Дальше — обвал, но пока рано об этом.

Путь нефти: мифы и реальность

- 18 декабря 2017, 12:43

- |

О фильме

НТВ представляет уникальный научно-популярный фильм Сергея Малозёмова («Чудо техники», «Еда живая и мертвая»), где журналист попытался получить ответы на вопросы о том, скоро ли кончится нефть и чем это грозит человечеству. В поисках ответов на них он совершил настоящее кругосветное путешествие, чтобы подробно изучить ситуацию с нефтедобычей не только в России, но и в мире. Автор увидел, как добывают нефть в Арктике, Сибири и даже в городке звезд Беверли-Хиллз в Калифорнии. Сергей Малозёмов также выяснил, как на самом деле относятся к альтернативному топливу в Германии. Помимо этого, в рамках путешествия автор фильма отправился на уникальную ледостойкую нефтяную платформу «Приразломная» — единственный проект на российском арктическом шельфе, где с 2013 года ведется промышленная добыча нефти.( Читать дальше )

Поворот не туда

- 18 декабря 2017, 12:12

- |

Добрый день, пока брокер ПСБ «решает» технические проблемы, хочу поразмышлять на тему: на что тратит время подавляющее большинство трейдеров и почему оно идет по одной и той же проторенной дорожке.

Получены минимальные теоретические знания, открыт брокерский счет и заведены первые деньги на фондовый рынок. Настроив график Сбербанка или Газпрома и посмотрев стакан, который биржевой, трейдер покупает первые акции. Чем больше свободного времени у новичка, тем быстрее он начнет активнее набивать сделки. Параллельно получая «секретные» знания о «рабочих» индикаторах технического анализа RSI, MACD, ADX, Bollinger Bands, скользящие средние, линий поддержек и сопротивления и прочее. Возможно, какое-то время трейдерам удается заработать по этим индикаторам первые заработки на рынке, однако, со временем либо серия убыточных сделок или одна большая сводят на нет длительные результаты заработков. Нет уникальных индикаторов, зарабатывающих на различных видах рынков. Рынок меняется и то, что работало вчера, разорит вас сегодня.

( Читать дальше )

Приближается Новый год и ждем традиционных задергов в третьем эшелоне!

- 18 декабря 2017, 09:44

- |

Исходя из просмотра истории за прошедшие 7 лет, могу отметить, что перед Новым годом происходит чаще всего не «Новогоднее ралли» в голубых фишках и втором эшелоне, а начинает резко взлетать третий эшелон. Иногда по 30-40% в день. И так даже не один день, а по несколько. При этом голубые фишки начинают резко терять свою ликвидность и подвижность. Все замирает. Бумаги третьего эшелона одновременно начинают показывать и объем и сильную волатильность практически в отсутствие новостей.

Поэтому сейчас я бы обратил внимание именно на них. Единственная проблема — это то, что ликвидность до начала движения бывает достаточно низкой и не дает набрать большую позицию. То есть максимум что вы наберете, это пол миллиона рублей на весь портфель. Зато на выходе любой объем можно легко сдать, так как в ряде бумаг они достигают в период резких движений объемов второго эшелона. Сейчас я написал новый файл по третьему эшелону из 9 наиболее сильных бумаг.

( Читать дальше )

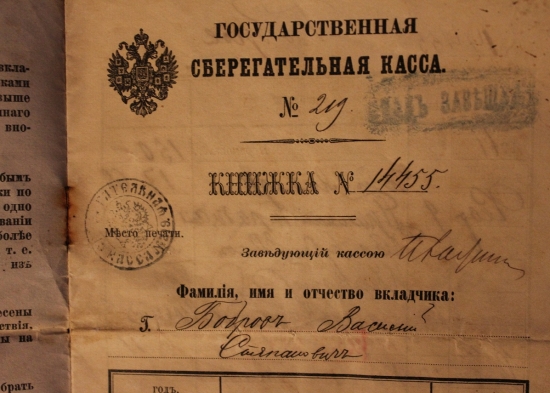

История одного вклада

- 17 декабря 2017, 20:52

- |

Государственная сберегательная касса.

Сбербанк на теперешнем языке.

Мне попался в руки очень интересный документ. Это Сберкнижка царского времени.

Тут как по нотам вся психология вкладчика. Феерично!

Итак, 9 июня 1907 года гражданин Бодров Василий Степанович вносит в Государственную Сберегательную кассу -100 рублей. (стоит сразу заметить что это 10 золотых десяток)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал