Избранное трейдера JohnnyRee

Мы все больны

- 19 июня 2023, 19:25

- |

Можно было бы, конечно, написать «мы все больные», но первый вариант больше походит на отклонение от нормы, которой, собственно, не существует. Т.е. норма — это среднее по больнице. Второй же вариант мог родить в вас несогласие, отторжение, сопротивление и негативную реакцию, после чего опять устроите срач в комментах. Хотя для чего, если не для этого мы тут, верно?

Вообще книга, конечно, не про подсчёты, а про работу мозга преступника, но если по правде, не совсем так. Скорее всего, а точнее правдивее, было бы сообщить, что всё же книга о заболевании шизофренией, психозом и т.п. недугами. Автор — врач-психиатр, кандидат медицинских наук. Работает в психиатрических больницах и в том числе анализирует состояние лиц, являющихся обвиняемыми, для решения об вменяемости или невменяемости подсудимого. Михаил расскажет что предшествовало становлению преступника, что влияло. А иногда будете точечно вспоминать похожие ситуация с кем-то из ваших знакомых.

Конечно книга будет не для всех.

( Читать дальше )

- комментировать

- 3.9К | ★8

- Комментарии ( 23 )

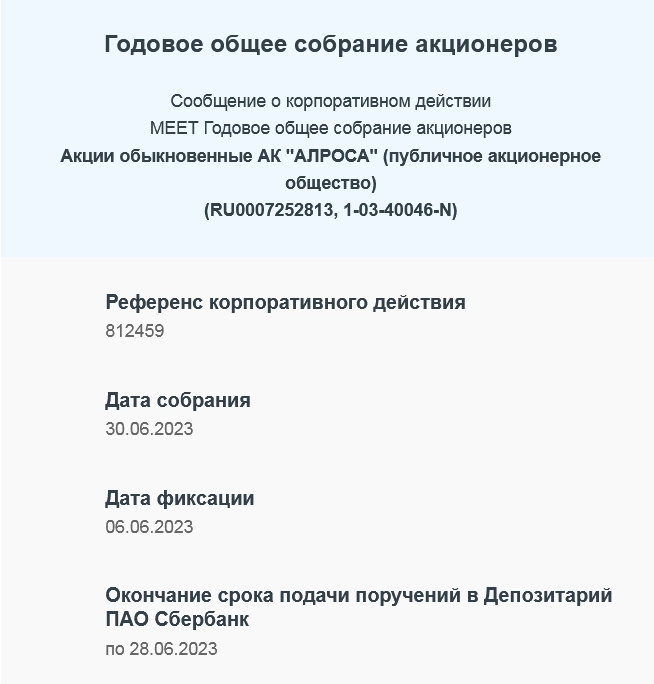

ГОСА. Как участвовать бесплатно!

- 14 июня 2023, 16:22

- |

и вас смущает только цена вопроса

( Читать дальше )

Зарабатывать на бирже как это делают управляющие хэдж-фондами

- 13 июня 2023, 15:21

- |

Абсолютно полезная книга. Будто бы сам берёшь интервью у управляющих хэдж-фондов, которые не теряют, а зарабатывают деньги свои инвесторам. Узнаёшь как они начинали и удивляешься, так как у каждого был свой путь, что естественно. Они расскажут что лучше делать, а что лучше не делать, но заветный грааль на страницах все равно отсутствует. Ведь его просто-напросто несуществует. Грааль — это вы сами. Только лишь стратегия, подходящая под вашу личность, будет подходить для заработка на бирже.

При чтении вы получите бОльшую пользу, если будете читать внимательно. Так, приводя пример, управляющий фондов О’Ши рассказывает как услышал интервью Нормана Ламонта, где тот указывал, что у Англии есть 10 млрд для поддержания курса, а потом фунт через 3 часа вылетел из ERM.

Т.е. читая интервью, ты будто бы общаешься с самим человеком, впитывая его опыт и мудрость, если она, конечно же, есть.

Вначале думал разделить, но потом решил все цитаты магов сложить в один большой список:

( Читать дальше )

НМТП что я жду. Цель выполнена

- 09 июня 2023, 11:18

- |

9.2-9.4р. зона сопротивления, пришли сюда пятой волной, данную волну могут вытянуть вплоть до 11р., закрыв при этом див. гэп 2020г. После чего нужна будет коррекция, но не ниже 5-ой волны, т.е. до 6.9-7.2р. (эта зона)., где можно будет купить или увеличить позицию.

Поэтому ожидаю коррекцию ± от 9.4р. или от 11р., все будет зависеть, как написал выше, куда потянут пятую волну.

Глобально, пробив 5р. сменили тренд, расти есть куда.

Дивиденд довольно щедрый, более 60% выплаты уйдет Транснефти, которую тоже довольно интересно рассмотреть к покупке.

Целью после коррекции будет 14-15р.

Для себя решил закрыть данную позицию, т.к. хочу уменьшить кол-во бумаг в портфеле и усилить уже существующие.

------------------------------------------------------------

Обогнал рынок ММВБ в 10 раз, доходность портфеля 5600% с 2014г. Еще больше мыслей и идей в моем авторском канале Cash инвестиции. Ссылка в описании профиля. Подписывайтесь!

Все удачной торговли и профита.

( Читать дальше )

Интересная книга про ЗОЖ, которая расставила много точек над Ё

- 28 мая 2023, 17:26

- |

Сам он мне не объяснял, что делает, не хотел палить тему. Ну так вот именно эта книга все и объяснила. Даже некоторые методы, описанные в книге, совпадают. Книга пролила некоторый свет на мое понимание устройства человека и причинно-следственные связи возникновения некоторых неприятных болезней на нервной почве.

Если коротко, то смысл в том, что стресс и зажим мышц в районе головы могут вызывать спазмы и нарушение работы органов по всему телу, т.к. блуждающий нерв начинается из горла и идет через все тело и иннервирует все важные органы. В конце книги даны всего 4 простые упражнения, которые по утверждению автора избавляют от кучи проблем. Надо попробовать!👍 Проблема только в том, что как правило, простые вещи слишком просты, поэтому могут вызвать недоверие...

В целом многовато воды, много повторов, но может оно и неплохо, я с удовольствием все прочитал, так как было очень интересно.

Если пост наберет 500❤️ расскажу 4 простых упражнения которые лечат от всех болезней практически😃

Ликбез: дивиденды по заблокированным акциям

- 28 мая 2023, 11:02

- |

В начале мая мне пришли дивиденды по заблокированной ценной бумаге DELL, это вызвало у меня некоторое недоумение и целый ряд вопросов, требующих адекватных ответов и пояснений, делюсь с тем, что я выяснил к этому моменту:

🥕

В: Почему пришли дивы?

О: СПБ Биржа приняла решение по выплате дивидендов в рублях по незаблокированным иностранным ценным бумагам, тут важно сделать оговорку: незаблокированным, находящимся на торговом разделе, на момент отсечки/отсечек по дивидендам. (то есть я ошибался полагая, что мне приша часть дивидендов за 2 квартал 2023 года, мне пришли апрельские дивы 2022)

🥕

В: Почему пришла только часть выплаты?

О: Это связано с тем, что в момент, когда были отсечки по дивидендам, часть акций находилась на торговом разделе, а часть уже готовилась к переводу на неторговый.

Плюс к этому, во время когда еще не были наложены ограничения на брокеров и еще не готовился перевод ценных бумаг на неторговый раздел, некоторые цепочки перечисления дивидендов уже были нарушены из-за ограничений, которые коснулись вышестоящих депозитариев, а именно НРД, против которого Евроклир сразу ввел ограничения.

( Читать дальше )

6 диких историй, как потерять миллионы на криптобирже

- 19 мая 2023, 12:14

- |

Криптовалютный мир полон ярких историй. Он не перестает удивлять как новичков, так и опытных участников рынка своей динамикой, непредсказуемостью и, иногда, абсурдностью. Это место, где цифровые активы и технологии блокчейна создают не только новые возможности для инвестирования и торговли, но и приводят к невероятным и даже шокирующим ситуациям.

Материал подготовлен командой криптовалютной платформы Bitbanker

Мы отобрали шесть интересных историй, которые помогут вам лучше понять мир Web3.

Проблемы Gala Games и Huobi. А счастье было так возможно, так близко

Заработать на крипте тысячи и даже сотни тысяч долларов за один час маловероятно. Такое под силу мошенникам или когда открывается «окно возможностей». Как раз такое «окно» открылось ноябрьской ночью 2022 года.

( Читать дальше )

⭐️Сохрани себе! Ведь это мои самые полезные видео на ютубе

- 21 апреля 2023, 16:30

- |

✅С чего начать инвестиции в акции и как их анализировать ==>ссылка

✅Фундаментальный анализ акций. Часть 1 — лекция ==>ссылка

✅Анализ акций. Часть 2: принцип работы с информацией ==>ссылка

✅Как жить на дивиденды ==>ссылка

✅Что такое экономика ==>ссылка

Возврат излишне удержанного налога в Сбере

- 15 апреля 2023, 04:21

- |

На самом деле все гораздо проще, чем описывается у Кречетова. Не надо бегать с заявлениями по отделению, достаточно подать заявку в приложении Сбербанк онлайн.

Итак. Заходим в приложение, переходим в раздел Диалоги, пишем чат боту: Возврат излишне удержанного налога. Он конечно же попытается помочь вам сам, но, пораскинув своим электронным умишком, зовет на помощь специалиста. Далее специалист проверяет информацию и подтверждает, что действительно есть переплата. В моем случае переплата была и в 2021 году ( о которой я и не знал), и в 2022г. Затем уточняется актуальность вашей электронной почты. На электронку вам отправляют уже заполненные заявления ( в моём случае 2 заявления за каждый год). Вам остаётся только распечатать, подписать ( подпись должна быть обязательно как в паспорте!), отсканировать и снова отправить в чат со специалистом. Также потребуется скан паспорта ( лицевой стороны и прописку).ВАЖНО!!! Заявление должно быть отправлено именно в этот день до 20:45 мск!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал