SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Темафейчик

нажрался

- 10 июня 2014, 23:37

- |

привет всем!

ага, нажрался… но в этом может плюс, щас запою-)

анализов рынка много, я про графику хочу сказать...

-ну реально не всем дано, без обид. вспомните начертательную геометрию… процентов 30 в группе тупо списывали, не по тому что тупые. просто не дано и это нормально, нет тут чего то позорного… просто человек не воспринимает начерталку и все. так вот и с графикой, ну не видишь темы и все(не твое).

вопрос- и че делать? может уйти в что нить другое -стакан, фундамент… еще что, хз.

-рынок разный (я про графику и дальше буду только про ТА). просто многие пишут, что ТА везде работает одинаково… но опускают один момент, ТФ.

ну возьмите например 15мин на ф\ртс и фунт\бакс… ну и где тут одинаково работает? фьюч-сказка, фунт-полная каСка.

вывод — смотри рынок, выбери себе под «характер».

— не надо думать при спекуляции, есть картинка нажал. есть другая, опять нажал. вроде все просто… но просто только когда в плюс. как только против, начинается высасывание идеи из пальца.

вывод- ну не надо тут думать, просто свободно рисуй свою картину( в конце будет полюбому красота, если ты не идейный художник).

-много пишут про лажу в книжках, сайтах, семинарах и т.д. — однозначно правда, конечно лажа.

не читайте, не смотрите и не слушайте… опыт сам нарисуется. только вот вспомните хотяб школу, геометрию знали хорошо только те… кто учил теоремы. тут примерно также, пропустив все через себя, ты оставляешь нужное.

еще раз поясню, я согласен с тем что мусора дохера, но разгребать его должен каждый сам.

-сложно ли торговать. однозначно нет, если ваши суммы «смешные» для рынка. нужно прощупать какой объем подрезают легко, без особого сбора ордеров… если вам катит такой профит, ваш рынок. если вам мало, то видимо это уже будет не спекуляция, а шахматы… а тут уже нужны таки мозги и большой депо-).

-ну и последнее, чтож нужно для полного счастья. судя по информации от спецов, каждый раз разное. один рубит объемы, второй шпалы, третий по гадам торгует… выбери себе машину и катись. я к тому, что машины у всех разные… а доезжают таки все, кто выбрал машину.

ага, нажрался… но в этом может плюс, щас запою-)

анализов рынка много, я про графику хочу сказать...

-ну реально не всем дано, без обид. вспомните начертательную геометрию… процентов 30 в группе тупо списывали, не по тому что тупые. просто не дано и это нормально, нет тут чего то позорного… просто человек не воспринимает начерталку и все. так вот и с графикой, ну не видишь темы и все(не твое).

вопрос- и че делать? может уйти в что нить другое -стакан, фундамент… еще что, хз.

-рынок разный (я про графику и дальше буду только про ТА). просто многие пишут, что ТА везде работает одинаково… но опускают один момент, ТФ.

ну возьмите например 15мин на ф\ртс и фунт\бакс… ну и где тут одинаково работает? фьюч-сказка, фунт-полная каСка.

вывод — смотри рынок, выбери себе под «характер».

— не надо думать при спекуляции, есть картинка нажал. есть другая, опять нажал. вроде все просто… но просто только когда в плюс. как только против, начинается высасывание идеи из пальца.

вывод- ну не надо тут думать, просто свободно рисуй свою картину( в конце будет полюбому красота, если ты не идейный художник).

-много пишут про лажу в книжках, сайтах, семинарах и т.д. — однозначно правда, конечно лажа.

не читайте, не смотрите и не слушайте… опыт сам нарисуется. только вот вспомните хотяб школу, геометрию знали хорошо только те… кто учил теоремы. тут примерно также, пропустив все через себя, ты оставляешь нужное.

еще раз поясню, я согласен с тем что мусора дохера, но разгребать его должен каждый сам.

-сложно ли торговать. однозначно нет, если ваши суммы «смешные» для рынка. нужно прощупать какой объем подрезают легко, без особого сбора ордеров… если вам катит такой профит, ваш рынок. если вам мало, то видимо это уже будет не спекуляция, а шахматы… а тут уже нужны таки мозги и большой депо-).

-ну и последнее, чтож нужно для полного счастья. судя по информации от спецов, каждый раз разное. один рубит объемы, второй шпалы, третий по гадам торгует… выбери себе машину и катись. я к тому, что машины у всех разные… а доезжают таки все, кто выбрал машину.

- комментировать

- 23 | ★2

- Комментарии ( 4 )

Череда сильных вспышек на Солнце "Класс X2.2, Х 1,5"

- 10 июня 2014, 23:26

- |

Череда сильных вспышек на Солнце «Класс X2.2, Х 1,5»

Сегодня на солнце произошло две мощные вспышка класса Х 2.2 и Х 1,5

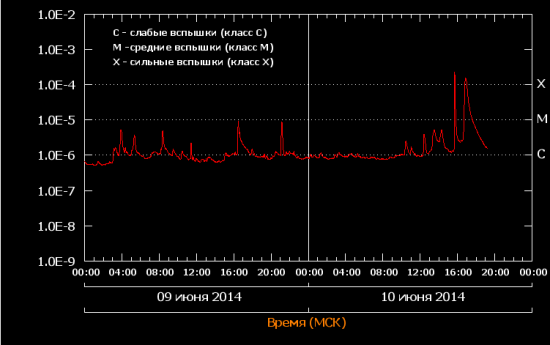

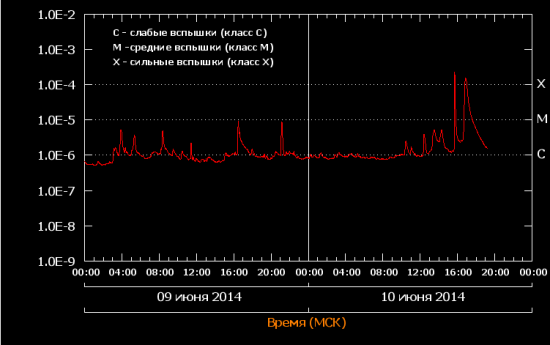

Рентгеновское излучение Солнца с 9 июня 2014 года по 10 июня 2014 года по данным спутника GOES-15

Вспышки от Солнца были направлены в противоположную от Земли сторону. Так что серьезных магнитных бурь ожидать не стоит.

Но стоит ожидать повышенной волатильности на рынках в ближайшие двое суток.

Прогнозы интенсивности и направление солнечного ветра (NASA ISWA):

Как видно на схематичной картинке, выброс был направлен в противоположную от земли сторону. Так что, вероятность возникновения магнитной бури на Земле очень мала. Но однако стоит ожидать повышенной волатильности на рынках. Так как понятие «повышенная солнечная активность» включает в себя целый спектр воздействий и взаимосвязей помимо магнитных бурь на планете Земля. В дни повышенной солнечной активности, обычно, резко повышается опасность возникновения стихийных бедствий, всего спектра катастроф, землетрясений, извержений вулканов, обострение локальных, военных конфликтов.

( Читать дальше )

Сегодня на солнце произошло две мощные вспышка класса Х 2.2 и Х 1,5

Рентгеновское излучение Солнца с 9 июня 2014 года по 10 июня 2014 года по данным спутника GOES-15

Вспышки от Солнца были направлены в противоположную от Земли сторону. Так что серьезных магнитных бурь ожидать не стоит.

Но стоит ожидать повышенной волатильности на рынках в ближайшие двое суток.

Прогнозы интенсивности и направление солнечного ветра (NASA ISWA):

Как видно на схематичной картинке, выброс был направлен в противоположную от земли сторону. Так что, вероятность возникновения магнитной бури на Земле очень мала. Но однако стоит ожидать повышенной волатильности на рынках. Так как понятие «повышенная солнечная активность» включает в себя целый спектр воздействий и взаимосвязей помимо магнитных бурь на планете Земля. В дни повышенной солнечной активности, обычно, резко повышается опасность возникновения стихийных бедствий, всего спектра катастроф, землетрясений, извержений вулканов, обострение локальных, военных конфликтов.

( Читать дальше )

Лучшая Книга по Трейдингу

- 10 июня 2014, 10:22

- |

Лучшая книга по системному трейдингу, ну и конечно, очень полезна для общего понимания как рынка так и методов управления своими позициями.

Булашев «Статистика для Трейдеров»

От читателя требуется математическая подготовка уровня физ-мат школы, либо первых курсов технического вуза.

О чём в книге написано и чему она учит:

* Что такое неопределённость и вероятностные исходы

* Как отличить случайность от закономерности

* Свойства движений рынка как временных рядов

* Характеристики торговых систем

* Взаимосвязи различных активов

* Методы прогнозирования

* Регрессии, в том числе и множественные

* Управление рисками

* Диверсификация

* и т.д.

О чём в книге не написано:

* Как разгадать замыслы Кукла

* Тайные знаки массонов

* Секретный Грааль трединга

* Психология как главный фактор трейдинга

* Как быстро разбогатеть на бирже

* и т.д.

Приятного чтения!

PS

Поставив плюсик этому посту вы поможете делу повышению квалификации трейдерского сообщества.

Булашев «Статистика для Трейдеров»

От читателя требуется математическая подготовка уровня физ-мат школы, либо первых курсов технического вуза.

О чём в книге написано и чему она учит:

* Что такое неопределённость и вероятностные исходы

* Как отличить случайность от закономерности

* Свойства движений рынка как временных рядов

* Характеристики торговых систем

* Взаимосвязи различных активов

* Методы прогнозирования

* Регрессии, в том числе и множественные

* Управление рисками

* Диверсификация

* и т.д.

О чём в книге не написано:

* Как разгадать замыслы Кукла

* Тайные знаки массонов

* Секретный Грааль трединга

* Психология как главный фактор трейдинга

* Как быстро разбогатеть на бирже

* и т.д.

Приятного чтения!

PS

Поставив плюсик этому посту вы поможете делу повышению квалификации трейдерского сообщества.

77-летний трейдер: Как я заработал много денег

- 09 июня 2014, 14:29

- |

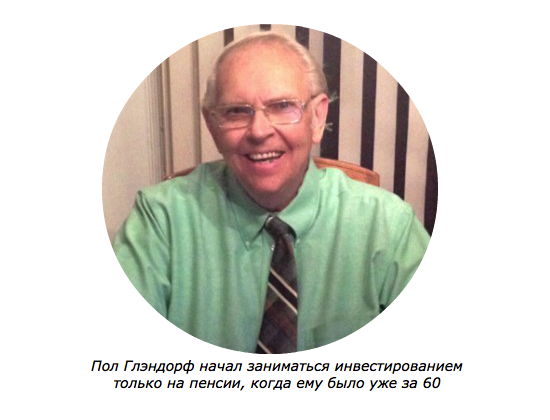

Пол Глэндорф сыплет в разговоре названиями тикеров так же легко, как другие говорят о популярных телешоу или о музыке.

В свои 77 лет он совсем не похож на типичного трейдера с Уолл Стрит. Он живет в штате Огайо и носит повседневную «пенсионерскую» одежду. (Галстук он надел специально для фотографии.) Но его доходам могут позавидовать многие топ-инвесторы.

В 2013 году он принял участие в инвестиционном конкурсе, по условиям которого надо было купить пять акций 1 января и удерживать их до конца года. К концу года его портфель ценных бумаг подорожал на целых 71%.

Дела у четверых его избранников — LinkedIn (LNKD, Tech30), 3D Systems (

( Читать дальше )

Конец быкодней.

- 09 июня 2014, 11:22

- |

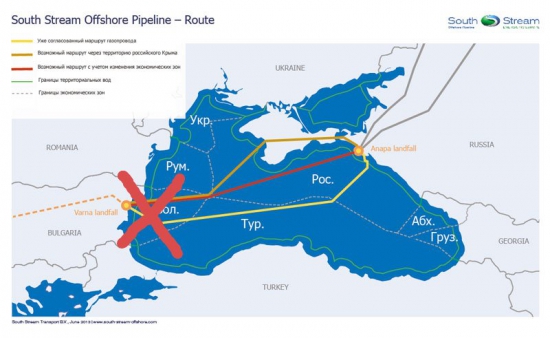

Южного потока не будет. Крымнаш — зря, выходит, потому как замутили его только из-за шельфа, потому как по шельфу сильно дешевле его было бы вести, а вовсе не из-за спасения русских. Вон, на ЮВ русских убивают только так, а Владимир Владимирович только умиляется ходом мыслей новопоставленного хунтофюрера. Ну, неудивительно, русских много где убивали, и росвласти их благополучно продавали, дело привычное. А так теперь великая печаль. Потому что людишки-то что, бабы ещё нарожают, а вот бабло — это совсем другое дело. Конечно, можно будет попилить бабла на мосту, на инфраструктуре — но это всё мелко. Глобальная цель перечеркнута. И это, конечно, похлеще всяких санкций. Теперь хунтофюрер может спокойно диктовать свои (а точнее, своих хозяев из США) условия, и их, будьте уверены, съедят — деваться уже некуда. То есть по итогу имеем грандиозный эпик фейл. Да ещё и превратились в колонию Китая с кабальным договором. Космос, вообщем, отменяется. Конечно, возможны какие-то инерционные бычки, но это уже так, агония.

Контр-трендовая стратегия.

- 07 июня 2014, 12:17

- |

Задали вопрос – обучаю ли я торговле против тренда и почему сам торгую только против тренда?

Да, это так. Кто следил за моей торговлей, то могут подтвердить – я не сделал ни одной сделки по тренду в этом году. Я шортил евро-бакс с 1.38 до 1.40 раз десять за последние 7 месяцев, я покупал перед новым годом золото, когда оно падало и сейчас его заново начал покупать, я шортил СИ и все надо мной смеялись, когда мы пробили отметку в 36 и все кричали что я буду делать когда он будет на отметке 40? Я ловил ножи в марте и спокойно лонговал РИ, а в мае у меня не было НИ ОДНОЙ СДЕЛКИ В ЛОНГ по нашему рынку. Все набранные позиции всё равно я закрывал в плюсе. Если вы думаете что все эти сделки были сделаны тупо по наитию или по звёздам, то вы глубоко ошибаетесь. Вы не знаете параметры моей рабочей системы, вы не знаете мои параметры риска и т.д. Когда я начинал шортить тот же

( Читать дальше )

Юмор СиПи-РИ или тренд слезам не верит.

- 06 июня 2014, 22:58

- |

Итак, РИ перед экспирацией дошел до 135, СиПи бьет рекорды.

Что делать дальше. На мой взгляд, в новом контракте РИ в ближайшие дни вероятность и высота задергов вверх выше, чем в старом.

Почему — думаю, объяснять не надо, ибо всем и так понятно, что новый будут тарить, старый будут продавать, а куклы старый будут мусолить, дабы держать дельту по опцикам на комфортных уровнях.

По СиПи — предлагаю его шортить, когда будут хотя бы 2 последовательные красные свечки на дневках без появления пинбаров снизу, а нормальная жирная толстая свеча с закрытием по лоям дня.

Дабы поднять настроение а для кого-то скрасить нервные будни, добавляю несколько картинок юмора для :-)

( Читать дальше )

Что делать дальше. На мой взгляд, в новом контракте РИ в ближайшие дни вероятность и высота задергов вверх выше, чем в старом.

Почему — думаю, объяснять не надо, ибо всем и так понятно, что новый будут тарить, старый будут продавать, а куклы старый будут мусолить, дабы держать дельту по опцикам на комфортных уровнях.

По СиПи — предлагаю его шортить, когда будут хотя бы 2 последовательные красные свечки на дневках без появления пинбаров снизу, а нормальная жирная толстая свеча с закрытием по лоям дня.

Дабы поднять настроение а для кого-то скрасить нервные будни, добавляю несколько картинок юмора для :-)

( Читать дальше )

Спасибо всем, кто нам мешает,

- 06 июня 2014, 22:42

- |

Спасибо всем, кто нам мешает,

Кто нам намерено вредит,

Кто наши планы разрушает,

И нас обидеть норовит!

О, если б только эти люди

Могли понять, какую роль

Они играют в наших судьбах,

Нам, причиняя эту боль!

Душа, не знавшая потери,

Душа, не знавшая обид,

Чем счастье в жизни будет мерить?

Прощенья радость, с чем сравнит?

Ну, как мудреть и развиваться

Без этих добрых злых людей?

Из ими созданных препятствий

Возникнут тысячи идей,

Наполненных добром и светом!

И повторю я им сто раз:

«Спасибо вам за всё за ЭТО,

Ну, что б мы делали без ВАС!»

Кто нам намерено вредит,

Кто наши планы разрушает,

И нас обидеть норовит!

О, если б только эти люди

Могли понять, какую роль

Они играют в наших судьбах,

Нам, причиняя эту боль!

Душа, не знавшая потери,

Душа, не знавшая обид,

Чем счастье в жизни будет мерить?

Прощенья радость, с чем сравнит?

Ну, как мудреть и развиваться

Без этих добрых злых людей?

Из ими созданных препятствий

Возникнут тысячи идей,

Наполненных добром и светом!

И повторю я им сто раз:

«Спасибо вам за всё за ЭТО,

Ну, что б мы делали без ВАС!»

Доклад Бориса Титова о кризисе в России

- 05 июня 2014, 14:50

- |

Краткое cодержание доклада можно передать поговоркой «краше в гроб кладут»: бизнес несет убытки, инвестиций нет, зарплаты платить не из чего, предприятия закрываются, скоро в стране останутся одни торговцы, чиновники и силовики. Отмахнуться от документа трудно: он составлен на основе опросов 6,5 тыс. предпринимателей практически из всех регионов России. Итак, кризис - незаметный, тихий - идет вовсю? Познакомимся с аргументами.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал