Избранное трейдера IliaM

Комментарий EXANTE по текущей ситуации в связи с расследованием SEC

- 18 августа 2015, 14:27

- |

Как уже было заявлено ранее, 11 августа Комиссия по ценным бумагам и биржам США (SEC) опубликовала жалобу №2015-163, вкоторой неверно интерпретировала деятельность компании EXANTE и её статус как брокера. Вопреки утверждениям, содержащимся в жалобе, компания EXANTE никогда не была и в настоящий момент не является хедж-фондом. Соответственно, она никогда не торговала американскими акциями за свой счёт. EXANTE лишь исполняла заявки своих клиентов, которые приобретали активы в своих интересах, но не в интересах EXANTE.

Как уже было заявлено ранее, 11 августа Комиссия по ценным бумагам и биржам США (SEC) опубликовала жалобу №2015-163, вкоторой неверно интерпретировала деятельность компании EXANTE и её статус как брокера. Вопреки утверждениям, содержащимся в жалобе, компания EXANTE никогда не была и в настоящий момент не является хедж-фондом. Соответственно, она никогда не торговала американскими акциями за свой счёт. EXANTE лишь исполняла заявки своих клиентов, которые приобретали активы в своих интересах, но не в интересах EXANTE.

Компания EXANTE не проходит по связанному уголовному делу ни против «группы хакеров» ни против «группы Дубовых». Ни против ее руководства, ни против кого-либо из ее сотрудников или собственников не выдвигается никаких обвинений. EXANTE получит возможность предоставить в суд доказательства невиновности по этому расследованию 24 августа 2015 года. На этом заседании суд рассмотрит требования SEC по ограничительным мерам на активы компании в США. При этом, SEC не требует и не требовал наложить какие-либо ограничения на активы компании за пределами США.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 107 )

SEC, Exante и Дубовые

- 13 августа 2015, 22:30

- |

Вообще такие вещи достаточно легко расследуются, у меня целый двухтомник на тему того, как нужно такие преступления расследовать

Интересно то, что везде SEC дошли до бенефициаров. Единственное, где нет бенефициаров — это Exante и Global Hedge Capital Fund. При этом Exante описан как хедж фонд. Я могу предположить, что вызвано это тем, что SEC в какой-то момент направила в Exante запрос по определённым сделкам, о том кто их совершал. А Exante, дабы не палить клиентов, отписали им, что они ни фига не брокер, а хедж-фонд, и сделки совершают сами. Но в SEC решили просто, раз говорят, что не брокер, значит привлечём саму компанию.

( Читать дальше )

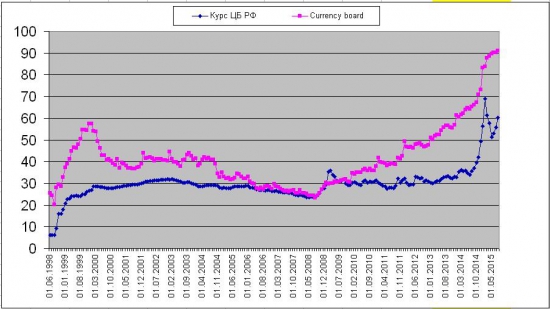

Почему падает рубль или актуалность курса Currency board

- 13 августа 2015, 17:28

- |

Год назад прочитав топик про currency board smart-lab.ru/blog/206600.php и увидев отличную корреляцию между ЗВР, денежной массой и курсом нац. валюты все собирался начать вести свой расчет курса currency board, но собрался только сегодня… Год назад доллар по 38 казался дороговато, а по 65 какой-то фантастикой… На сегодня курс доллара, установленный ЦБ РФ ~65рублей, а курс currency board по моему расчету (M2/ЗВР) получается 91. А учитывая, что ЗВР России тают в последнее время, а М2 растет не смотря на модное нынче зажимание рублевой ликвидности, судьба у деревянного не завидная…

Если кому надо тут екселевский файл с данными М2, ЗВР, Currency board cloud.mail.ru/public/5FBj/ZDnPKrGcb

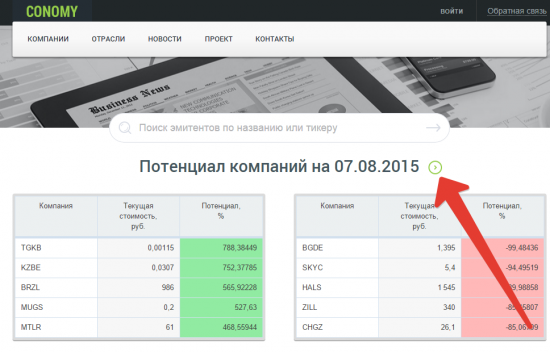

Все потенциалы акций эмитентов МосБиржи на одной странице

- 11 августа 2015, 11:24

- |

Теперь на главной странице CONOMY есть рэнкинг потенциалов акций компаний по сравнительному анализу — с наибольшим и наименьшим потенциалом. Рэнкинг пересчитывается ежедневно!

Ещё одно нововведение — таблицы сравнительного анализа рыночных коэффициентов компаний по отраслям. Есть всё, что нужно для оценки компании:

— EV/EBITDA;

— Чистый долг/EBITDA;

— P/E, P/S и прогнозные P/E, P/S;

— P/BV;

— EV/S;

— Дивидендная доходность.( Читать дальше )

Экономика на коленке

- 10 августа 2015, 14:43

- |

3 426 000 000 тонн сырой нефти.

www.cbr.ru/statistics/print.aspx?file=credit_statistics/crude_oil.htm

1 632 000 000 тонн. нефтепродуктов

www.cbr.ru/statistics/print.aspx?file=credit_statistics/oil_products.htm&pid=svs&sid=vt2

2 826 000 000 куб. газа.

www.cbr.ru/statistics/print.aspx?file=credit_statistics/gas.htm&pid=svs&sid=vt3

выручка составила:

1 573 162 000 000$ — нефть

818 627 000 000$ — нефтепродукты

620 293 000 000$ — газ

------------------

3 012 082 000 000$

Резервный фонд на текущий момент составляет 357 ярдов — это 17% (~1/6) от всей прибыли с нефти и газа.

3 012 000 000 000$ было проедено за 14 лет. по 215 ярдов в год.

3 012 000 000 000 / 145 000 000 жителей РФ = 20 772$ на человека по 1 483$ в год. или 123$/мес.

( Читать дальше )

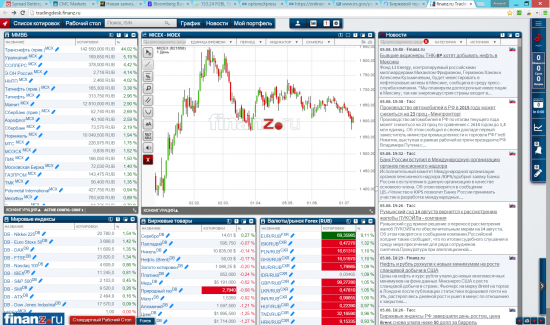

Терминал

- 05 августа 2015, 21:40

- |

Однако, грузится фигово.

Я правда больше предпочитаю немецкоязычный Guidants и Teletrader.

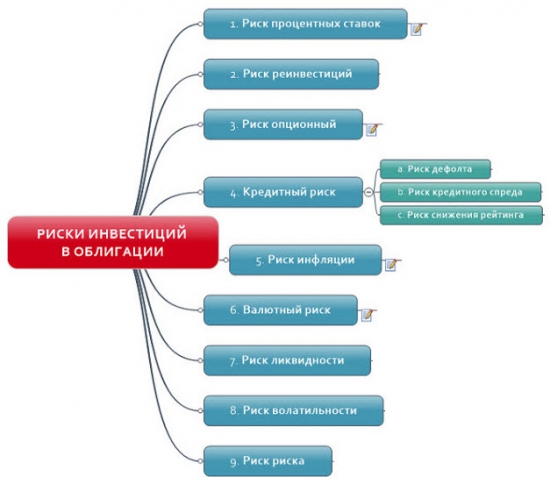

Риски инвестиций в облигации и вычисление доходности инвестиций в схемах. Теоретический аспект.

- 04 августа 2015, 15:24

- |

Риск процентных ставок (он же процентный, он же рыночный риск) — рост процентных ставок приводит к падению цены облигации; падение процентных ставок к росту цен на облигации.

Риск реинвестиций — риск реинвестирования промежуточного денежного потока по более низким процентным ставкам, чем при покупке

Риск опционный — риск связанный с колл-опционом — право эмитента отозвать свой выпуск до ранее установленного срока погашения облигации.

Кредитный риск включает в себя:

- риск дефолта

( Читать дальше )

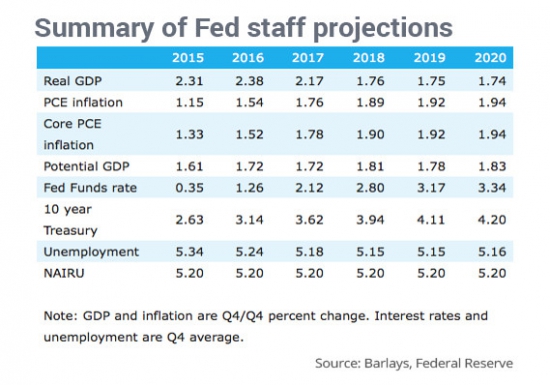

Сотрудники ФРС случайно опубликовали прогнозы на предстоящие 5 лет

- 25 июля 2015, 01:53

- |

The Federal Reserve, already under fire from Congress over how a previous leak of sensitive information was handled, revealed Friday that confidential staff forecasts from its meeting six weeks ago were mistakenly put on its public website.

Source: http://www.marketwatch.com/story/here-are-the-staff-forecasts-that-the-fed-accidentally-leaked-2015-07-24

Убийца текущих счетов a.k.a. FXMM - часть 2

- 21 июля 2015, 13:26

- |

Добрый день, уважаемые читатели Smart-LAB!

Я получил большое количество вопросов по фонду FXMM (a.k.a. «убийца текущих счетов»), так что для интересующихся – небольшая информационная справка по фонду. В ней описан принцип работы фонда денежного рынка (FXMM), включая механизм валютного хеджирования в формате “вопрос – ответ”. Не стесняйтесь, задавайте вопросы – продукт новый, зачастую детали ускользают, но мы готовы раскрыть информацию о фонде «чуть больше чем полностью».

Из чего состоит портфель Фонда?

Из максимально «коротких» (1-3 мес.) облигаций Казначейства США (T-Bills) и однодневного своп-контракта на валютную пару рубль-доллар (RUBUSD)

От чего зависит доходность по своп-контракту (“свопу”) на рубль-доллар?

От разницы между рублевой и долларовой процентными ставками на межбанковском рынке. В связи с тем, что долларовые ставки относительно стабильны, решающее влияние на доходность свопа оказывает рублевая ставка процента, складывающаяся на межбанковском рынке (хорошим ориентиром может быть ставка межбанковского рынка кредитования, например RUONIA

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал