Избранное трейдера Hunter2k

Российский портфель: текущая ситуация и планы.

- 07 ноября 2016, 15:13

- |

За прошедшие 4 месяца с последнего обзора портфель был существенно увеличен за счет продажи части еврооблигаций (BSPB XS0848163456 и DME XS0995845566) и конвертации выручки в рубли. В настоящий момент доля рублевых инструментов составляет 36% от общего портфеля. Это существенное отклонение от первоначальных планов декабря 2015г по увеличению доли рублевых вложений до 36% только к концу 2018г.

Причины более агрессивной покупки рублевых инструментов:

a) Снижающаяся инфляция.

b) Жесткая ДКП ЦБ РФ.

c) Низкая оценка акций ряда российских компаний (Алроса, Интер-РАО, Аэрофлот, Протек и др.)

d) Положительная динамика финансовых показателей выбранных компаний.

e) Кампания по увеличению дивидендных выплат в госкомпаниях.

f) Снижающаяся волатильность курса рубля.

g) Улучшение прогнозов динамики ВВП на 2016-2017гг.

h) Отсутствие эскалации напряженности с Западом.

i) Объявленные планы приватизации на 2016-2017гг и планы по увеличению госзаимствований для покрытия дефицита бюджета (вместо девальвации рубля и увеличения рублевой стоимость барреля).

( Читать дальше )

- комментировать

- 111 | ★19

- Комментарии ( 40 )

Количественные финансы. Предисловие.

- 15 октября 2016, 13:42

- |

Прежде чем стартуем (завтра), нужно сделать следующее:

1. Изучить мой курс по финансовой отчетности. Без умения пользоваться отчетностью этот курс можно даже не начинать. Отчетность — это база любого фундаментального анализа. Курс простой и понятный. Без воды, коротко и по делу.

2. Добавьте блог в читаемые, чтобы ничего не пропустить.

Регулярные инвестиции в американский рынок. Исследование.

- 12 октября 2016, 21:46

- |

Те кто следит за моим записями знает, что я инвестирую на регулярной основе в рынок РФ. Ксати на этой неделе был дополнительно куплен Мегафон и на остатки ВТБ. Обновления доступны в профиле. ОПД уже 300 рублей в месяц с нуля за месяц работы. Общий счет превысил 90,000 рублей. Но сейчас речь не об этом.

После того как я закончу формирование первичного портфеля на РФ я обязательно выйду на рынок США. Во первых — страновая диверсификация, а во вторых — валютная. В предыдущих постах я показал, что регулярные инвестиции в СП500 обогнали по доходности все другие вложения в сравнении. (ммвб, $).

Прежде чем выходить на рынок США я отобрал несколько инструментов, которые меня заинтересовали. К сожалению, выходить на рынок США мне придеться через ETF, т.к. покупка отдельных бумаг весьма дорогая для меня в настоящий момент, а комиссия (если имеется минимум) будет огромной для меня в % от оборота.

Рынок США я рассматриваю именно как снижение рисков, а потому и портфель составлен соответствующим образом.

( Читать дальше )

Альтман и финансовая устойчивость Роснефти.

- 12 октября 2016, 10:18

- |

Итак, поехали! Для расчета нам потребуется последний годовой отчет по МСФО. Скачать его можно здесь. Напомню формулу:

Z = 1.2T 1 + 1.4T 2 + 3.3T 3 + 0.6T 4 + 0.99T 5

T 1 = оборотные / совокупные активы.

Т 2 = нераспределенная прибыль / общие активы.

Т 3 = прибыль до уплаты процентов и налогов / всего активов.

Т 4 = Рыночная стоимость капитала / балансовая стоимость совокупных обязательств.

T 5 = продажи / совокупные активы.

Открываем отчет на странице «консолидированный баланс». Смотрим цифры в строках «итого оборотные активы» и «итого активы». Коэффициент Т1 у нас готов:

T1=2404/9638

В том же «консолидированном балансе» смотрим строку «нераспределенная прибыль» (в разделе капитал). Итого активов нам уже известно. Подставляем и получаем Т2:

Т2=3146/9638

Далее переходим на страницу консолидированного отчета о прибылях и убытках. Смотрим строку операционная прибыль. Итого активов мы знаем. Подставляем и получаем Т3:

Т3=708/9638

Теперь нам нужно найти капитализацию. Я смотрю здесь. Затем возвращаемся на страницу отчета консолидированный баланс и смотрим строки «итого краткосрочные обязательства» и «итого долгосрочные обязательства». Суммируем их. Подставляем и получаем Т4:

( Читать дальше )

Что нового-полезного мы прикрутили на смартлаб?

- 11 октября 2016, 12:20

- |

котировки фьючерсов

(Сейчас 8.7% годовых)

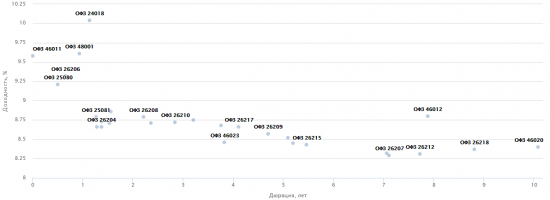

2. Мы сделали кривую доходности ОФЗ в котировках ОФЗ:

Мы также выделили в таблице бонды с переменным купоном и плавающим номиналом.

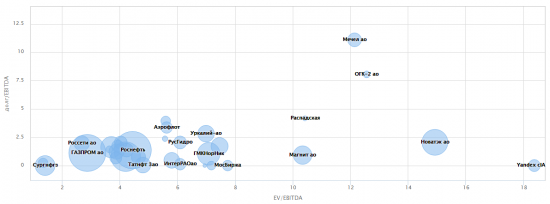

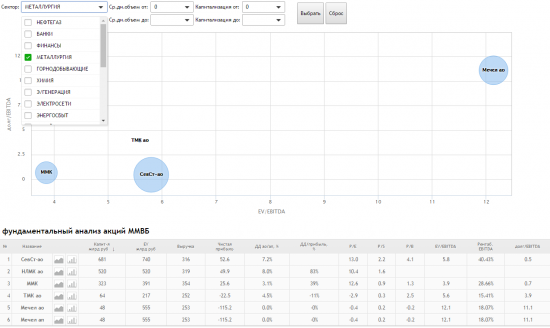

3. В разделе фундаментальный анализ мы сделали ваще полный фарш!

Спёр идею этого графика из презентации Элвиса Марламова на конференции смартлаба.

На страничке фундаментала есть скринер, который позволяет выбрать сектор и посмотреть по нему компании по выбранным критериям

Единственное, что у нас там пока

- данные за 2015 год.

- данные далеко не по всем компаниям

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

Олег Клоченок - текущие идеи, 24.09.2016 - выступление на конференции смартлаба

- 10 октября 2016, 09:45

- |

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

- 09 октября 2016, 14:31

- |

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал