SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера FXFighter

"Гром среди ясного неба" - ещё немного про Мастер банк

- 20 ноября 2013, 19:43

- |

«Гром среди ясного неба» — ещё немного про Мастер банк

Сегодня, как «гром среди ясного неба» прошло сообщение о отзыве лицензии у Мастер банка и проведение в нём обысков. Эта новость всколыхнула в стране всех — от рядовых вкладчиков и заканчивая бизнесом и банкирами — начали поговоривать о «переделе рынка» и «тотальной зачистке» банков и рынка обналичивания и теневого сектора экономики. Давайте попробуем внимательно разобраться, что же на самом деле происходит, как в России обстоят дела в экономике и какие события предшествовали сегодняшним.

Россия находится в тяжёлом положении и судя по выходящей свежей статистике о ситуации в крупнейших российских компаниях — они испытывают всё больше проблем и поэтому вынуждены сокращать свои инвестиционные программы. К этой ситуации привели перекосы в экономике и ошибки допущенные правительством в те «тучные годы» — когда на рубеже веков России был дан шанс — получая сверхприбыли от растущих объёмов добычи и поставок энергоносителей, а так же на фоне стремительного роста цены на них — доходы от их продаж не вкладывались в перспективные производства и инфраструктурные проекты, а зачастую — в лучшем случае их вкладывали в покупку Американских облигаций с минимальной доходностью, при том что продолжали кредитовать свой бизнес под проценты превосходящие западную ставку в несколько раз, а в худшем случае — просто разворовывая и транжиря эти деньги на бесперспективные и утопичные проекты — Сколково и пр. — вложения в которые превращались в то же воровство. Поэтому сегодня бизнес пребывает в состоянии стагнации.

( Читать дальше )

- комментировать

- 30 | ★10

- Комментарии ( 53 )

ответ Александру Шадрину по-поводу теории Марковица

- 11 ноября 2013, 15:48

- |

Александр, потрясающе объемный комментарий к записи!

http://smart-lab.ru/blog/149990.php

Походу его прочтения (в начале) я несколько раз приходил к мысли, что вы поддерживаете подход Марковица, но потом понимал, что нет, наоборот, здесь больше критических замечаний в его адрес. И ведь меня даже не смутила фраза в самом начале – «не согласен». Но видимо, я так торопился дочитать до конца, что упускал ряд ключевых фраз. Таково было моё личное восприятие в тот момент, … такое бывает. Только дочитав до конца, я понял, что Вы призываете к обратному — «…незнание всех этих терминов принесет вам только пользу».

«Целое поколение получивших степень МВА и докторов права под влиянием современной финансовой теории рискует выучить неверные уроки и пропустить самые важные» — очень смелое заявление. Возможно Ваш рейтинг на Smart-lab(е) и перевешивает дипломы докторов в области права и людей со степенью MBA, допускаю такую мысль (без обид), но всё же, я бы, как минимум, рассматривал подход Марковица как одну из существующих альтернативных точек зрения на процесс инвестирования на фондовом рынке. При всём моем уважении к Вам, Александр, применяемый и продвигаемый Вами фундаментальный стоимостной анализ компаний (представляющий собой также классический подход) – это всего лишь альтернативный взгляд на процесс инвестирования. Не хуже и не лучше. Опора только на коэффициенты деятельности компании, такие как: выручка (S), прибыль (E), балансовая стоимость (BV), P/E, P/S, коэффициент Грэхема (Р/Е)*(Р/BV) и его эталонное значение не выше 22.5 (так красиво описанный в книге «Разумный инвестор» Бенджамина Грэхема) и т.д. и т.п. – может приводить к ограниченному пониманию того, что же происходит с ценой на акции той или иной компании. Это всё вспомогательные элементы при работе на фондовом рынке. Ведь даже Грэхем в своей книге пишет о необходимости осторожного подхода в части выбора той или иной категории бумаг — либо «акций роста», либо «выгодных акций». И те и другие не могут покупаться без оглядки на их ценовую динамику. Рынок может очень долго игнорировать хорошие балансовые показатели той или иной компании. На российском рынке ценных бумаг и сейчас можно найти немалое количество компаний, у которых капитализация находится ниже их балансовой стоимости, при этом большинство стоимостных коэффициентов — благоприятные. И акции при этом не спешат расти, и что немало важно, такое положение вещей у них продолжается уже долгое время. Поэтому однофакторный подход к процессу инвестирования только с позиции коэффициентов альфа, бета (теория «Марковица») или коэффициент(а)ов Грэхема (Р/Е)*(Р/BV) (теория «Грэхема / Баффета») или каких-либо других теорий – крайне неверный, на мой взгляд.

Истина, в этом случае, лежит где-то посередине.

С уважением

http://smart-lab.ru/blog/149990.php

Походу его прочтения (в начале) я несколько раз приходил к мысли, что вы поддерживаете подход Марковица, но потом понимал, что нет, наоборот, здесь больше критических замечаний в его адрес. И ведь меня даже не смутила фраза в самом начале – «не согласен». Но видимо, я так торопился дочитать до конца, что упускал ряд ключевых фраз. Таково было моё личное восприятие в тот момент, … такое бывает. Только дочитав до конца, я понял, что Вы призываете к обратному — «…незнание всех этих терминов принесет вам только пользу».

«Целое поколение получивших степень МВА и докторов права под влиянием современной финансовой теории рискует выучить неверные уроки и пропустить самые важные» — очень смелое заявление. Возможно Ваш рейтинг на Smart-lab(е) и перевешивает дипломы докторов в области права и людей со степенью MBA, допускаю такую мысль (без обид), но всё же, я бы, как минимум, рассматривал подход Марковица как одну из существующих альтернативных точек зрения на процесс инвестирования на фондовом рынке. При всём моем уважении к Вам, Александр, применяемый и продвигаемый Вами фундаментальный стоимостной анализ компаний (представляющий собой также классический подход) – это всего лишь альтернативный взгляд на процесс инвестирования. Не хуже и не лучше. Опора только на коэффициенты деятельности компании, такие как: выручка (S), прибыль (E), балансовая стоимость (BV), P/E, P/S, коэффициент Грэхема (Р/Е)*(Р/BV) и его эталонное значение не выше 22.5 (так красиво описанный в книге «Разумный инвестор» Бенджамина Грэхема) и т.д. и т.п. – может приводить к ограниченному пониманию того, что же происходит с ценой на акции той или иной компании. Это всё вспомогательные элементы при работе на фондовом рынке. Ведь даже Грэхем в своей книге пишет о необходимости осторожного подхода в части выбора той или иной категории бумаг — либо «акций роста», либо «выгодных акций». И те и другие не могут покупаться без оглядки на их ценовую динамику. Рынок может очень долго игнорировать хорошие балансовые показатели той или иной компании. На российском рынке ценных бумаг и сейчас можно найти немалое количество компаний, у которых капитализация находится ниже их балансовой стоимости, при этом большинство стоимостных коэффициентов — благоприятные. И акции при этом не спешат расти, и что немало важно, такое положение вещей у них продолжается уже долгое время. Поэтому однофакторный подход к процессу инвестирования только с позиции коэффициентов альфа, бета (теория «Марковица») или коэффициент(а)ов Грэхема (Р/Е)*(Р/BV) (теория «Грэхема / Баффета») или каких-либо других теорий – крайне неверный, на мой взгляд.

Истина, в этом случае, лежит где-то посередине.

С уважением

Секреты миллионов Муханчикова

- 11 ноября 2013, 11:28

- |

Не раз приняв участие в конкурсе ЛЧИ (1, 2, 3, 4, 5, 6, 7, 8), мы решили занять наблюдательную позицию и всерьёз заняться анализом стратегий участников.

Ведь правильный анализ может подарить не меньше, чем участие и даже победа в нём. ЛЧИ помогает идентифицировать эффективные в текущий момент стратегии, а также подтянуть слабые места своего подхода за счет навыков и опыта других трейдеров.

Сегодня мы решили выбрать своей «целью» стратегию популярного на смарт-лабе алгоритмиста и профессионала своего дела Александа Муханчикова (Be Happy_SL).

Добро пожаловать под кат (под катом много картинок и букв)!

( Читать дальше )

Ведь правильный анализ может подарить не меньше, чем участие и даже победа в нём. ЛЧИ помогает идентифицировать эффективные в текущий момент стратегии, а также подтянуть слабые места своего подхода за счет навыков и опыта других трейдеров.

Сегодня мы решили выбрать своей «целью» стратегию популярного на смарт-лабе алгоритмиста и профессионала своего дела Александа Муханчикова (Be Happy_SL).

Добро пожаловать под кат (под катом много картинок и букв)!

( Читать дальше )

Бесплатное обучение (не по торговле)!

- 11 ноября 2013, 11:23

- |

На замечательном портале открытого обучения coursera.org появились курсы по экономике и финансам от ВШЭ!)

www.coursera.org/hse

Пока доступна регистрация на следующие, интересные лично для меня курсы:

История экономической мысли

https://www.coursera.org/course/historyofec

Основы микроэкономики

https://www.coursera.org/course/microeconomic

Макроэкономика

https://www.coursera.org/course/macroec

Теория отраслевых рынков

https://www.coursera.org/course/industorg

Экономика труда

https://www.coursera.org/course/laborec

Финансовые рынки и институты

https://www.coursera.org/course/finmarkets

Основы корпоративных финансов

https://www.coursera.org/course/corpfin

P.S. И вообще я очень рекомендую этот ресурс, т.к. там можно найти ну ооочень интересные вещи!)

Марковиц. Портфельные инвестиции на российском рынке акций по модели Марковица

- 09 ноября 2013, 17:51

- |

Добрый день, уважаемое сообщество трейдеров, инвесторов и всех кто интересуется рынком ценных бумаг!

В 1952 г. Гарри Марковиц — выдающийся экономист, лауреат Нобелевской премии, опубликовал свою фундаментальную работу "Portfolio Selection", которая и сейчас является основой подхода к инвестициям с точки зрения современной теории формирования портфеля ценных бумаг.

В чём был основной смысл его работы?

( Читать дальше )

В 1952 г. Гарри Марковиц — выдающийся экономист, лауреат Нобелевской премии, опубликовал свою фундаментальную работу "Portfolio Selection", которая и сейчас является основой подхода к инвестициям с точки зрения современной теории формирования портфеля ценных бумаг.

В чём был основной смысл его работы?

( Читать дальше )

Сколько стоит комфортно жить в США?

- 06 ноября 2013, 08:15

- |

Я уже почти ровно месяц во Флориде (Время летит быстро, ужас!)

Итак, хочу осветить вопрос, который мучает вас всех, ибо многие из вас (но не все), уверен, мечтают о том, чтобы зимовать во Флориде, а не в аду. Мне и самому было бы интересно.

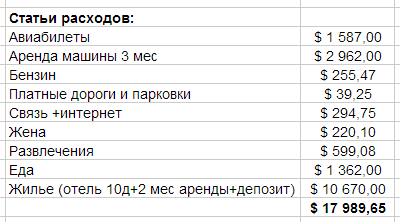

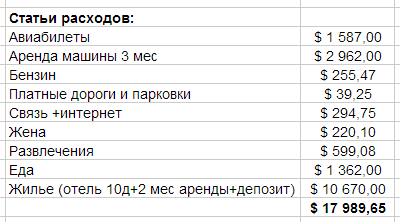

Так вот… Сколько денег я потратил в первый месяц и на что?

Важно понимать, что все расходы указаны на двоих человек. То есть если бы я был один, то это было примерно на $1800 экономичнее. Сразу хочу сказать, что жена у меня молодец, денег почти не тратит.

Если честно, мы живем в очень неплохом доме с тремя спальнями. Брал такой, чтобы если чо, можно было разместить гостей. Всего мой дом стоит с налогом $3330 в месяц. Первый платеж зачастую состоит из двух месяцев аренды + залог. Всего за дом я заплатил в 1 мес. $9660. Приличную хату можно было бы снять в 2 раза дешевле. Правда есть нюансы с краткосрочной арендой, ибо если аренда<6 месяцев, то попадаешь на туристический налог 11%.

Еда тоже может стоить существенно дешевле. Мы не едим в ресторанах, но продукты покупаем качественные: и фрукты и овощи и стейки филе миьньон из премиум говядины за ~$15/фунт.

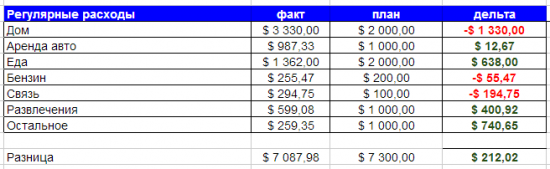

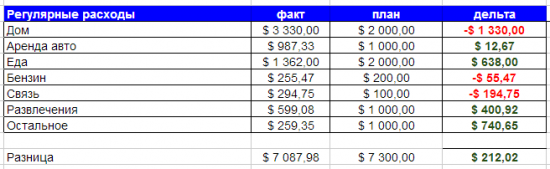

Прежде чем ехать, я составил себе план — бюджет путешествия. Вот могу показать, как расходы отличаются от плана:

Я в план еще заложил расходы на коммуналку = $300, но пока не знаю, какие будут счета. Из коммуналки я плачу только электричество.

( Читать дальше )

Итак, хочу осветить вопрос, который мучает вас всех, ибо многие из вас (но не все), уверен, мечтают о том, чтобы зимовать во Флориде, а не в аду. Мне и самому было бы интересно.

Так вот… Сколько денег я потратил в первый месяц и на что?

Важно понимать, что все расходы указаны на двоих человек. То есть если бы я был один, то это было примерно на $1800 экономичнее. Сразу хочу сказать, что жена у меня молодец, денег почти не тратит.

Если честно, мы живем в очень неплохом доме с тремя спальнями. Брал такой, чтобы если чо, можно было разместить гостей. Всего мой дом стоит с налогом $3330 в месяц. Первый платеж зачастую состоит из двух месяцев аренды + залог. Всего за дом я заплатил в 1 мес. $9660. Приличную хату можно было бы снять в 2 раза дешевле. Правда есть нюансы с краткосрочной арендой, ибо если аренда<6 месяцев, то попадаешь на туристический налог 11%.

Еда тоже может стоить существенно дешевле. Мы не едим в ресторанах, но продукты покупаем качественные: и фрукты и овощи и стейки филе миьньон из премиум говядины за ~$15/фунт.

Прежде чем ехать, я составил себе план — бюджет путешествия. Вот могу показать, как расходы отличаются от плана:

Я в план еще заложил расходы на коммуналку = $300, но пока не знаю, какие будут счета. Из коммуналки я плачу только электричество.

( Читать дальше )

Просто про опционы. Глава шестая, в которой начинается повествование о волатильности.

- 04 ноября 2013, 23:56

- |

Глава шестая, в которой начинается повествование о волатильности.

— Леха, куда мы все-таки едем? — мне начинало надоедать это бесцельное катание, — Уже два указателя на ресторан проехали, мы есть хотим!

Седой куда-то целенаправленно рулил по загородной дорожке. Капал дождь.

— Леш, правда, давай уже тормознем где-то. — Алиса умоляюще посмотрела на седого, — пока доедем, пока закажем — я себе все внутренности переварю.

— Не бойся, Алиска, скорость заказа не будет проблемой. — Седой наконец подал голос. — Ведь сегодня вы все приглашены отведать мяса рыжего клоуна.

Из-за поворота показалась буква М на 30-метровой мачте.

— Я не буду это есть, — Алиса скрестила руки на груди.

— Я тоже, — Вика неожиданно присоединилась к протесту Алисы.

— Нормальный поворот. — Седой развел недоуменно руки, отпустив руль, — Вы мне все тут только что грозились, что готовы сожрать слона, хватило бы кетчупа, а теперь что? Повысили волатильность принятия решений?

( Читать дальше )

Ещё несколько гвоздей в крышку...

- 29 октября 2013, 19:03

- |

Сразу хочу принести извинения тем, кто строил свои торговые валютные системы на объёмах СМЕ и внял всему, написанному мной в выходные. Я так понимаю, что поклонников кластердельты и тех, кто использует данные с Чикагской фьючерсной биржи для работы на споте форекс, не так мало, как может показаться. Люди, правильно понявшие мой посыл, оказались перед дилеммой: то, чем они пользовались раньше, может оказаться фикцией, но раньше помогало торговать. Отказаться от системы или пользоваться ей и дальше? Спешу дополнить мой рассказ. На всякий случай жирными буквами ещё раз напомню, о чём было повествование: объёмы торгов с фьючерсной биржи СМЕ никак не соотносятся с реальными объёмами рынка форекс.

Сразу хочу принести извинения тем, кто строил свои торговые валютные системы на объёмах СМЕ и внял всему, написанному мной в выходные. Я так понимаю, что поклонников кластердельты и тех, кто использует данные с Чикагской фьючерсной биржи для работы на споте форекс, не так мало, как может показаться. Люди, правильно понявшие мой посыл, оказались перед дилеммой: то, чем они пользовались раньше, может оказаться фикцией, но раньше помогало торговать. Отказаться от системы или пользоваться ей и дальше? Спешу дополнить мой рассказ. На всякий случай жирными буквами ещё раз напомню, о чём было повествование: объёмы торгов с фьючерсной биржи СМЕ никак не соотносятся с реальными объёмами рынка форекс.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал