SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. abnsecurities

Марковиц. Портфельные инвестиции на российском рынке акций по модели Марковица

- 09 ноября 2013, 17:51

- |

Добрый день, уважаемое сообщество трейдеров, инвесторов и всех кто интересуется рынком ценных бумаг!

В 1952 г. Гарри Марковиц — выдающийся экономист, лауреат Нобелевской премии, опубликовал свою фундаментальную работу "Portfolio Selection", которая и сейчас является основой подхода к инвестициям с точки зрения современной теории формирования портфеля ценных бумаг.

В чём был основной смысл его работы?

Подход Марковица к формированию портфеля ценных бумаг даёт инвестору возможность одновременно максимизировать ожидаемую доходность и минимизировать риск. Инвестор должен оценить указанные параметры по каждому портфелю, а затем выбрать «лучший» из них, основываясь на их соотношении.

Данный процесс в действительности является не простым для любого инвестора, особенно не простым он был в то время, когда Гарри Марковиц опубликовал свою работу.

Мной была предпринята попытка сделать этот процесс не просто простым, а очень простым.

Используемые формулы, при расчете оптимального портфеля при этом не являются сложными сами по себе, но над процессом их компоновки в целях получения конечного результата, конечно, пришлось потрудится.

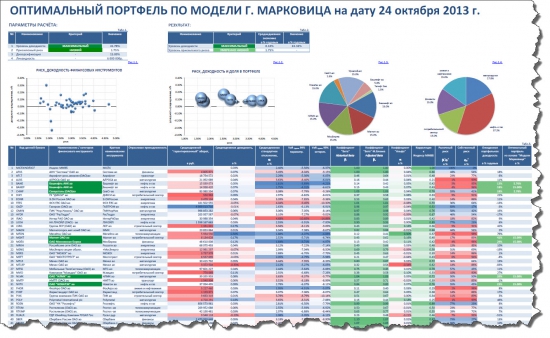

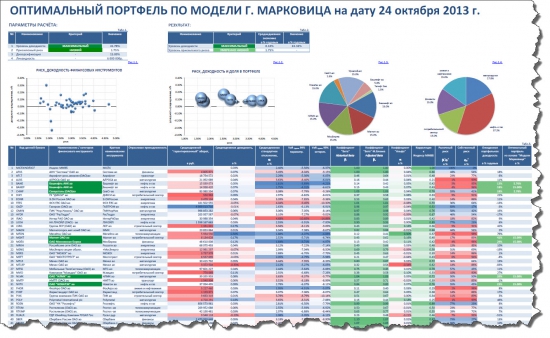

В качестве исходных данных для выбора оптимального портфеля акций на российском рынке ценных бумаг были взяты акции входящие в расчет основного индекса Московской Биржи — Индекса ММВБ. А это 50 наиболее ликвидных и капитализированных ценных бумаг на российском рынке акций. Исторический период для анализа по рассматриваемым инструментам был выбран с 09 января 2007 года по 24 октября 2013 года.

Считаю необходимым сказать, что я решил добавить к базовым параметрам, таким как ожидаемая доходность и риск, ещё два дополнительных параметра — ликвидность инструмента и возможность диверсификации вложений. Тем самым нагрузив формулы ещё несколькими составляющими.

А что из этого получилось, хотел бы Вам продемонстрировать.

Созданный алгоритм расчета оптимального портфеля акций получил своё выражение в созданном мной приложении, в Microsoft Office Excel*, под названием — "Портфельные инвестиции на российском рынке акций по модели Марковица".

Забегая вперед скажу, что текущая функциональность приложения, для любого пользователя, сводится к тому, что единственным труднозатратным моментом в его работе является загрузка необходимых ценовых базовых параметров рассматриваемых бумаг. Но используя при этом имеющиеся открытые базы данных о ценах тех или иных инструментов, назвать это проблемным моментом, конечно, нельзя. На саму загрузку данных о всех инструментах может уйти не больше 15-20 минут.

А дальше Вы запускаете автоматический механизм расчета определения оптимального портфеля и наслаждаетесь полученным результатом.

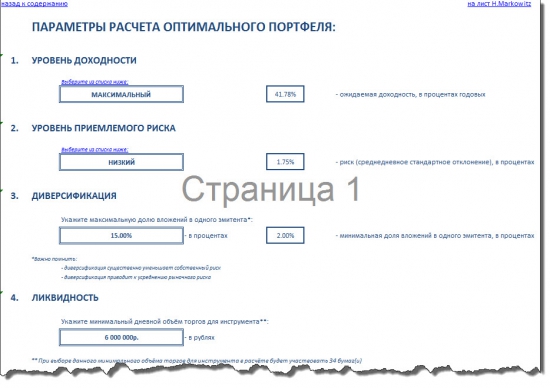

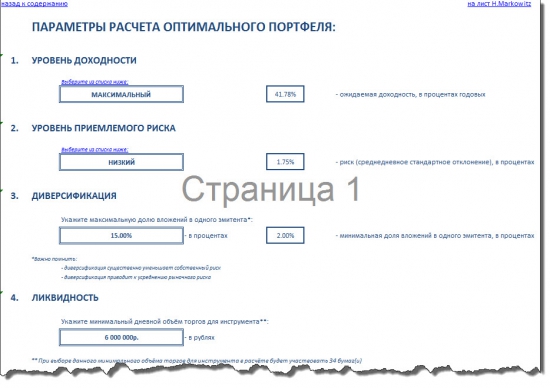

При этом, чтобы запустить процесс расчета необходимо определить для себя четыре простых параметра:

После запуска расчета и получения результата необходимо нажать кнопку «обновить данные» и все показатели и графики будут автоматически обновлены!

Вы сможете увидеть в приложении динамику всех инструментов участвующих в расчете, независимо от попадания тех или иных инструментов в перечень бумаг составляющих оптимальный портфель, исходя из заданных Вами параметров. Бумаги, которые попадают в оптимальный портфель автоматически будут иметь определенную цветовую окантовку.

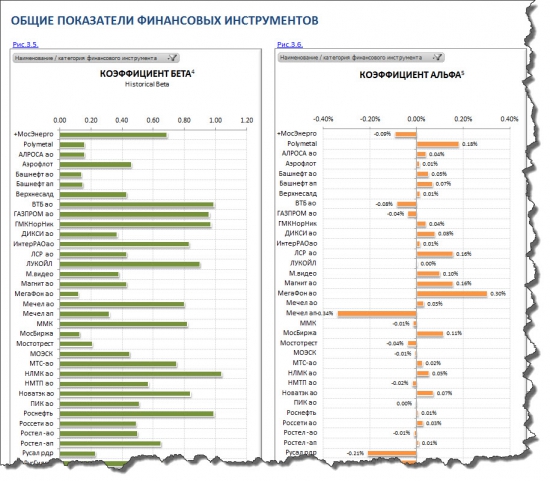

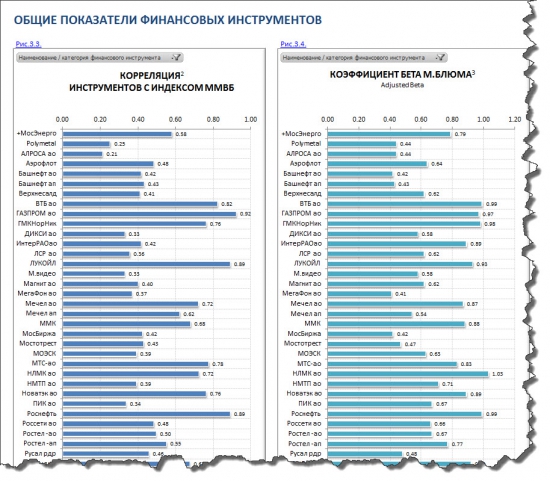

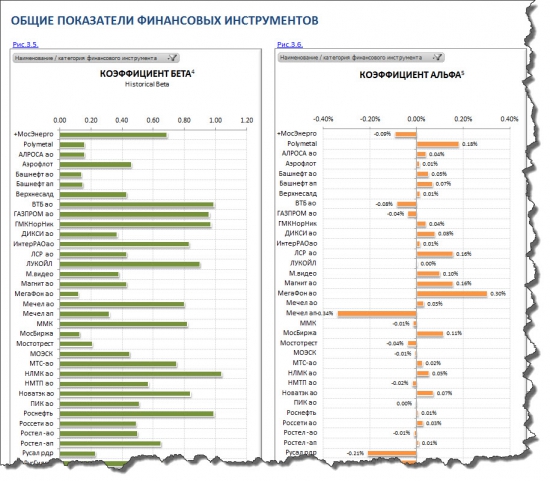

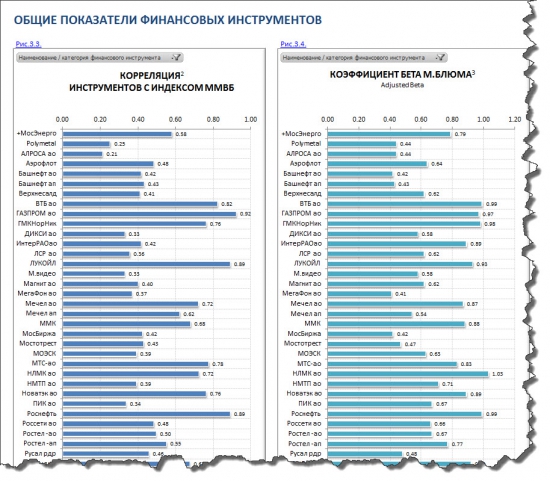

В приложении "Портфельные инвестиции на российском рынке акций по модели Марковица" Вы также найдете массу интересных вспомогательных показателей.

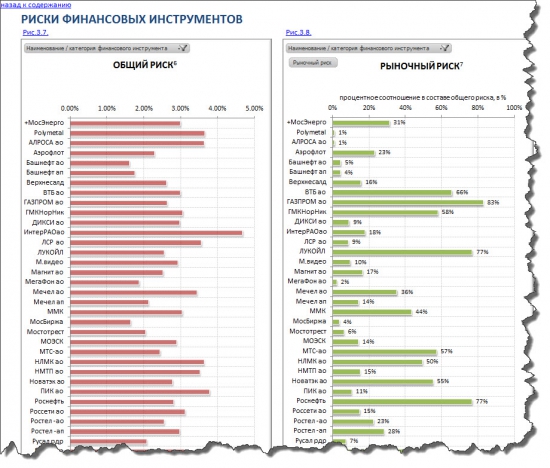

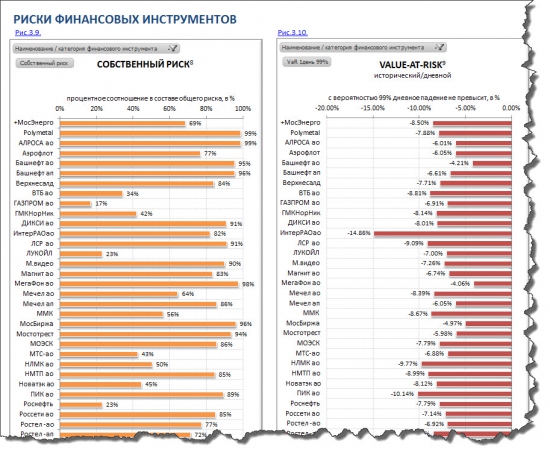

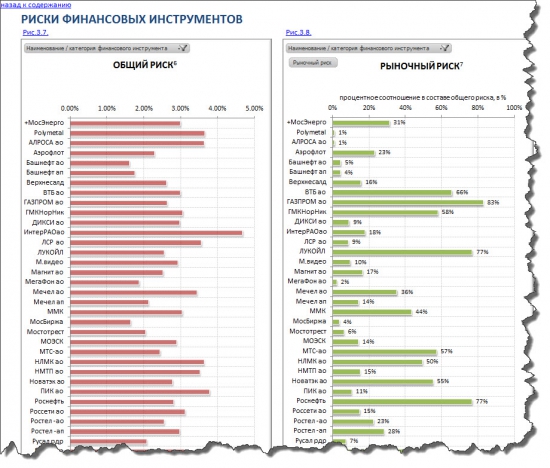

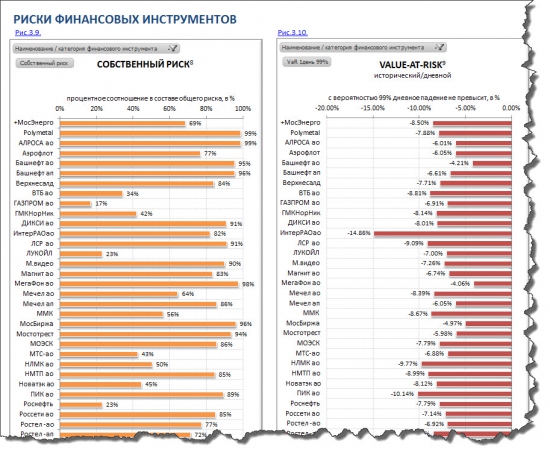

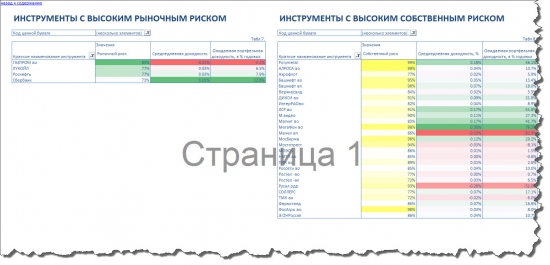

Также отдельно от общих представленных показателей финансовых инструментов Вы сможете увидеть все параметры характеризующие риски рассматриваемых ценных бумаг.

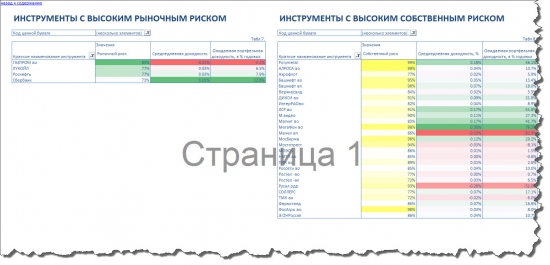

Ряд сводных итоговых таблиц также представлен в приложении.

Немного о технических характеристиках приложения:

В журнале сделок настроен удобный, быстрый переход от одной страницы к другой за счет внутренних гиперссылок.

Гиперссылки к графикам позволят быстро перейти к нужной сводной таблице на базе которых они построены.

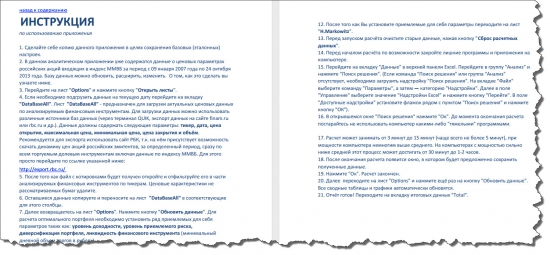

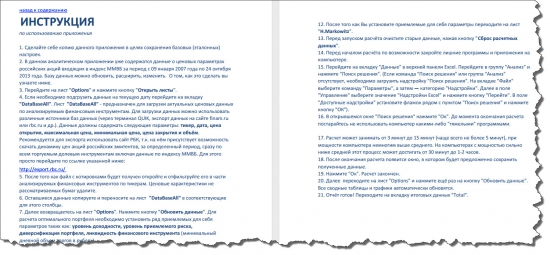

В наличии подробная инструкция для работы с приложением.

Всего в приложении 65 различных графиков, более 75 сводных таблиц и все четко структурированы.

Приложение настроено так, что Вы легко сможете распечатать все листы (нет необходимости специально форматировать их), чтобы делать для себя специальные папки куда вы можете подшивать Ваши расчеты и т.д. и т.п. Все страницы пронумерованы.

Также Вы сможете, при желании, преобразовать его в удобный, читаемый PDF формат (при наличии специальной программы для создания PDF файлов).

Для наглядности я выложил итоговый файл с данными в открытом доступе, преобразованный в PDF формат, на общем диске. Вы можете пройти по ссылке посмотреть либо скачать:

https://drive.google.com/file/d/0B72k325lHJSJeld2dnI4V3Fwcjg/edit?usp=sharing

Все формулы в приложении "Портфельные инвестиции на российском рынке акций по модели Марковица" открыты так, что Вы можете заглянуть в глубь самих расчетов в части использованных в приложении различных показателей.

При желании исходную базу данных приложения о ценовых параметрах, уже включенных в него финансовых инструментов, можно изменить, расширить (как по перечню рассматриваемых бумаг, так и по горизонту их исследования) и конечно же периодически обновлять приложение на текущую дату.

Изменение и расширение списка акций займет немного больше времени, чем просто загрузка новых данных, но оно того стоит.

"Портфельные инвестиции на российском рынке акций по модели Марковица" — это прекрасный инструмент для профессионального подхода к инвестированию на рынке ценных бумаг.

Будьте самостоятельным профессиональным управляющим на рынке ценных бумаг!

Если Вас заинтересовало приложение "Портфельные инвестиции на российском рынке акций по модели Марковица", то его можно приобрести либо на сайте:

https://www.facebook.com/abnsecurities.analysis/app_251458316228

либо на http://abnsecurities.blogspot.ru/

(стоимость приложения — 1 500 руб.).

Либо в качестве альтернативного варианта для приобретения Вы можете обратиться ко мне письмом на адрес alexeyboyarskiy@gmail.com

Подход Марковица к формированию портфеля ценных бумаг имеет много сторонников, но у него есть и не мало тех, кто критически подходит к данному способу инвестирования. Но надо признать тот факт, что использование подхода Марковица при инвестировании своих финансовых средств на рынке ценных бумаг гораздо эффективней принятия решения о вложении в те или иные финансовые инструменты путём «подбрасывания монеты вверх».

Всем удачной торговли!

P.S.

Для тех, кто приобретет указанное приложение и захочет расширить перечень рассматриваемых акций по модели Марковица, но при этом не будет иметь желание делать это самостоятельно, я готов буду рассмотреть возможность расширения списка анализируемых бумаг ещё на 50 инструментов за дополнительную плату в размере 700 рублей сверх цены самого приложения.

* Для корректной работы журнала необходима версия Excel 2010 и выше.

В 1952 г. Гарри Марковиц — выдающийся экономист, лауреат Нобелевской премии, опубликовал свою фундаментальную работу "Portfolio Selection", которая и сейчас является основой подхода к инвестициям с точки зрения современной теории формирования портфеля ценных бумаг.

В чём был основной смысл его работы?

Подход Марковица к формированию портфеля ценных бумаг даёт инвестору возможность одновременно максимизировать ожидаемую доходность и минимизировать риск. Инвестор должен оценить указанные параметры по каждому портфелю, а затем выбрать «лучший» из них, основываясь на их соотношении.

Данный процесс в действительности является не простым для любого инвестора, особенно не простым он был в то время, когда Гарри Марковиц опубликовал свою работу.

Мной была предпринята попытка сделать этот процесс не просто простым, а очень простым.

Используемые формулы, при расчете оптимального портфеля при этом не являются сложными сами по себе, но над процессом их компоновки в целях получения конечного результата, конечно, пришлось потрудится.

В качестве исходных данных для выбора оптимального портфеля акций на российском рынке ценных бумаг были взяты акции входящие в расчет основного индекса Московской Биржи — Индекса ММВБ. А это 50 наиболее ликвидных и капитализированных ценных бумаг на российском рынке акций. Исторический период для анализа по рассматриваемым инструментам был выбран с 09 января 2007 года по 24 октября 2013 года.

Считаю необходимым сказать, что я решил добавить к базовым параметрам, таким как ожидаемая доходность и риск, ещё два дополнительных параметра — ликвидность инструмента и возможность диверсификации вложений. Тем самым нагрузив формулы ещё несколькими составляющими.

А что из этого получилось, хотел бы Вам продемонстрировать.

Созданный алгоритм расчета оптимального портфеля акций получил своё выражение в созданном мной приложении, в Microsoft Office Excel*, под названием — "Портфельные инвестиции на российском рынке акций по модели Марковица".

Забегая вперед скажу, что текущая функциональность приложения, для любого пользователя, сводится к тому, что единственным труднозатратным моментом в его работе является загрузка необходимых ценовых базовых параметров рассматриваемых бумаг. Но используя при этом имеющиеся открытые базы данных о ценах тех или иных инструментов, назвать это проблемным моментом, конечно, нельзя. На саму загрузку данных о всех инструментах может уйти не больше 15-20 минут.

А дальше Вы запускаете автоматический механизм расчета определения оптимального портфеля и наслаждаетесь полученным результатом.

При этом, чтобы запустить процесс расчета необходимо определить для себя четыре простых параметра:

- уровень доходности (желаемый);

- уровень приемлемого риска;

- диверсификация (максимальная доля вложений в один инструмент);

- ликвидность (минимально приемлемый дневной объём торгов для той или иной акции).

После запуска расчета и получения результата необходимо нажать кнопку «обновить данные» и все показатели и графики будут автоматически обновлены!

Вы сможете увидеть в приложении динамику всех инструментов участвующих в расчете, независимо от попадания тех или иных инструментов в перечень бумаг составляющих оптимальный портфель, исходя из заданных Вами параметров. Бумаги, которые попадают в оптимальный портфель автоматически будут иметь определенную цветовую окантовку.

В приложении "Портфельные инвестиции на российском рынке акций по модели Марковица" Вы также найдете массу интересных вспомогательных показателей.

Также отдельно от общих представленных показателей финансовых инструментов Вы сможете увидеть все параметры характеризующие риски рассматриваемых ценных бумаг.

Ряд сводных итоговых таблиц также представлен в приложении.

Немного о технических характеристиках приложения:

В журнале сделок настроен удобный, быстрый переход от одной страницы к другой за счет внутренних гиперссылок.

Гиперссылки к графикам позволят быстро перейти к нужной сводной таблице на базе которых они построены.

В наличии подробная инструкция для работы с приложением.

Всего в приложении 65 различных графиков, более 75 сводных таблиц и все четко структурированы.

Приложение настроено так, что Вы легко сможете распечатать все листы (нет необходимости специально форматировать их), чтобы делать для себя специальные папки куда вы можете подшивать Ваши расчеты и т.д. и т.п. Все страницы пронумерованы.

Также Вы сможете, при желании, преобразовать его в удобный, читаемый PDF формат (при наличии специальной программы для создания PDF файлов).

Для наглядности я выложил итоговый файл с данными в открытом доступе, преобразованный в PDF формат, на общем диске. Вы можете пройти по ссылке посмотреть либо скачать:

https://drive.google.com/file/d/0B72k325lHJSJeld2dnI4V3Fwcjg/edit?usp=sharing

Все формулы в приложении "Портфельные инвестиции на российском рынке акций по модели Марковица" открыты так, что Вы можете заглянуть в глубь самих расчетов в части использованных в приложении различных показателей.

При желании исходную базу данных приложения о ценовых параметрах, уже включенных в него финансовых инструментов, можно изменить, расширить (как по перечню рассматриваемых бумаг, так и по горизонту их исследования) и конечно же периодически обновлять приложение на текущую дату.

Изменение и расширение списка акций займет немного больше времени, чем просто загрузка новых данных, но оно того стоит.

"Портфельные инвестиции на российском рынке акций по модели Марковица" — это прекрасный инструмент для профессионального подхода к инвестированию на рынке ценных бумаг.

Будьте самостоятельным профессиональным управляющим на рынке ценных бумаг!

Если Вас заинтересовало приложение "Портфельные инвестиции на российском рынке акций по модели Марковица", то его можно приобрести либо на сайте:

https://www.facebook.com/abnsecurities.analysis/app_251458316228

либо на http://abnsecurities.blogspot.ru/

(стоимость приложения — 1 500 руб.).

Либо в качестве альтернативного варианта для приобретения Вы можете обратиться ко мне письмом на адрес alexeyboyarskiy@gmail.com

Подход Марковица к формированию портфеля ценных бумаг имеет много сторонников, но у него есть и не мало тех, кто критически подходит к данному способу инвестирования. Но надо признать тот факт, что использование подхода Марковица при инвестировании своих финансовых средств на рынке ценных бумаг гораздо эффективней принятия решения о вложении в те или иные финансовые инструменты путём «подбрасывания монеты вверх».

Всем удачной торговли!

P.S.

Для тех, кто приобретет указанное приложение и захочет расширить перечень рассматриваемых акций по модели Марковица, но при этом не будет иметь желание делать это самостоятельно, я готов буду рассмотреть возможность расширения списка анализируемых бумаг ещё на 50 инструментов за дополнительную плату в размере 700 рублей сверх цены самого приложения.

* Для корректной работы журнала необходима версия Excel 2010 и выше.

6.6К |

Читайте на SMART-LAB:

🛒 Фикс Прайс остался без "органики"

Ретейлер представил отчет по МСФО за 4 квартал и весь прошлый год Фикс Прайс (FIXR) ➡️ Инфо и показатели Результаты за 4...

13:00

⚡️ Как прошёл январь: подводим финансовые итоги первого месяца 2026 года

Публикуем финансовые результаты по итогам января 2026 года

12:42

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

либо на abnsecurities.blogspot.ru/

(стоимость приложения — 1 500 руб.).

как ПОШЛО…

а потом уже все пояснения.

теория Марковица «Portfolio Selection» основана на коэфф. альфа, бетта — хорошо характеризуют прошлое, но для меня это сродни ТА, только тут очень активно представляется как ФА…

За последние 50 лет самыми революционными инвестиционными идеями стали те, которые получили название современной финансовой теории. Этот тщательно продуманный набор идей сводится к одному простому и обманчивому практическому заключению: изучать индивидуальные инвестиционные возможности ценных бумаг — напрасная трата времени. Такая точка зрения подразумевает, что бросить кости и случайным образом выбрать ценные бумаги для портфеля будет намного выгоднее размышлений о том, разумны ли возможности отдельных инвестиционных инструментов.

Одним из основных догматов современной финансовой теории является современная портфельная теория. Она утверждает, что смягчить собственный риск той или иной ценной бумаги можно путем диверсификации портфеля, т.е. формализуется народная мудрость «не класть все яйца в одну корзину». Оставшийся в итоге риск — единственный, за который инвесторы получат вознаграждение, говорит теория.

Оставшийся риск можно измерить простым математическим средством, так называемой бетой, которая показывает, насколько волатильна ценная бумага по отношению к рынку. Бета хорошо определяет риск волатильности ценных бумаг, торгуемых на эффективных рынках, где данные о публично торгуемых акциях быстро и точно выражаются в ценах. В современной финансовой истории правила диктуют эффективные рынки.

Эти идеи не только снискали уважение тепличных академиков, в колледжах, университетах, школах бизнеса и школах права, но и многие специалисты фондового рынка считают, что цены на фондовом рынке точно отражают исходные величины, что единственный существенный риск — это волатильность цен, а лучший способ его избежать — инвестировать в диверсифицированную группу акций.

Целое поколение получивших степень МВА и докторов права под влиянием современной финансовой теории рискует выучить неверные уроки и пропустить самые важные.

Особенно ценный урок современной финансовой теории берет начало в распространении страхования инвестиционного портфеля — компьютеризированной технологии для корректировки портфеля в условиях падающих рынков. Беспорядочное страхование портфелей способствовало приближению краха фондового рынка еще в октябре 1987 г. и падению рынка в октябре 1989 г.

Современная финансовая теория не могла объяснить ни последующую волатильность рынка, ни огромное количество других явлений, связанных с поведением акций компаний с невысокой капитализацией, акций, дающих высокий дивидендный доход, или акций с низким соотношением цены и прибыли. Piece de resistance неэффективности рынка стал мыльный пузырь Интернета и информационных технологий в США, который лопнул в конце 1990-х — начале 2000-х, что было отмечено резким изменением курсов акций, перепадом настроений участников рынка — от эйфории до депрессии — без малейшей связи со стоимостью бизнеса.

Энтузиасты современной финансовой теории все еще настаивают на том, что лучшая стратегия для инвестора — это диверсифицировать, опираясь на значение бета, или наугад и постоянно корректировать свой портфель инвестиций.

Но лучше пренебречь современной финансовой теорией и другими псевдосовременными взглядами рынка и заняться инвестиционной деятельностью. Лучше всего это сделать с помощью долгосрочных инвестиций в индексные фонды либо путем трезвого анализа компаний, которые инвестор в состоянии оценить. При таком мышлении существенным риском будет не бета или волатильность, а возможность потерь.

Оценка такого рода инвестиционного риска потребует размышлений о руководстве компании, ее продуктах, конкурентах и уровне задолженностей. Вопрос в том, будет ли прибыль от инвестиций после выплаты всех налогов, по крайней мере, равна покупательной способности первоначальных инвестиций плюс справедливая ставка дохода. Прежде всего, следует учесть такие факторы, как долгосрочные экономические показатели компании, качество и честность ее руководства и будущие ставки налогообложения и инфляции. Возможно, эти факторы не совсем конкретны, особенно по сравнению с притягательной точностью бета и других премудростей типа тех. анализа, но дело в том, что рассмотрение этих вопросов неизбежно, если только инвестор не желает себе навредить.

Абсурдность беты, в том, что «акция, стоимость которой резко падает по отношению к рынку… становится «рискованнее» при более низкой цене, чем она была при более высокой», — вот как бета определяет риск. Точно так же бета не может различить риски, заложенные в «специализированной игрушечной компании, продающей каменных зверушек или обручи с другой игрушечной компании, чей основной продукт — «Монополия» или Барби». Обычные инвесторы могут провести такие различия, поразмыслив над потребительским поведением и над тем, как конкурируют компании по производству потребительских товаров, а также могут рассчитать, когда существенное падение курса акций показывает возможность совершения покупки.

В противовес современной финансовой теории инвестиционная деятельность разумного инвестора не ограничивается диверсификацией. Она может потребовать даже концентрации, если не портфеля, то, по крайней мере, сознания его владельца. Говоря о концентрации портфеля, следует вспомнить Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять. С этой точки зрения риск возрастает, когда инвестиции и инвестиционное мышление слишком поверхностные. Стратегия финансовой и умственной концентрации может снизить риск, увеличив как глубину представлений инвестора о компании, так и уровень комфорта в отношении основных показателей компании до покупки.

Мода на бету страдает от невнимания к «основному принципу: лучше быть почти правым, чем абсолютно ошибаться». Долгосрочный успех инвестиционной деятельности зависит не от изучения беты и сохранения диверсификации портфеля, а от понимания, что быть инвестором — значит, управлять собственным делом. Перекомпоновка портфеля через покупку и продажу акций, направленная на достижение желаемого показателя бета-риска, делает долгосрочный инвестиционный успех невозможным. Такое «порхание с цветка на цветок» связано с огромными операционными издержками в форме спрэдов, вознаграждений и комиссионных, не говоря уже о налогах. Назвать кого-то, кто активно торгует на рынке, инвестором— «все равно, что назвать кого-то, кто часто заводит случайные связи, романтиком». Инвестиционная деятельность переворачивает народную мудрость современной финансовой теории с ног на голову: вместо призыва «не класть все яйца в одну корзину» мы получаем совет Марка Твена из «Простофили Вильсона»: «Клади все яйца в одну корзину, но… береги корзину!»

Основоположник стоимостного инвестирования Бен Грэхем раскрыл практически самую глубокую и мудрую инвестиционную стратегию в истории: она отвергает преобладающий, но ошибочный образ мыслей, где уравнивается цена и стоимость. Грэхем считал, что цена — это то, что платишь, а стоимость — то, что получаешь. Эти категории редко совпадают, но немногие замечают разницу.

Чтобы успешно заниматься инвестиционной деятельностью, вам нет необходимости разбираться в понятиях «коэффициент бета», «эффективный рынок», «современная портфельная теория», «опционное ценообразование» или «развивающиеся рынки». Скорее всего, незнание всех этих терминов принесет вам только пользу. Конечно, такому подходу не обучают в большинстве школ бизнеса. Наоборот, все вышеперечисленное занимает важное место в учебных планах по предмету «финансы». Мне же кажется, что будущим инвесторам необходимо тщательно изучить лишь два курса — «как правильно оценить деятельность компании» и «как относиться к рыночным ценам».

Существуют обобщения теории Марковица на случай более рыночных распределений. Думаю, литература на эту тему есть.

Такую теорию хорошо продавать типа «давайте я вам за деньги посчитаю и сделаем вам портфель». В итоге ситуация с портфелем будет такая же плохая как и у других умных дядек ;) Многих это устроит.

А еще, как я понял, этот теория предполагает что в среднем акции растут и основная идея метода это как ими жонглировать, чтобы зарабатывать быстрей. На деле мы знаем что управляющие в среднем проигрывают индексам. Чуствуется рука Марковица — все пользуют один метод и огребают вследствие конкуренции. Это как если бы все бросились производить один товар.