Избранное трейдера Василий Олейник

Интервью с главным трейдером по акциям "Ренессанс Капитал" Алексеем Бачуриным

- 09 августа 2016, 10:50

- |

Продолжаем вас знакомить с интересными собеседниками в рамках проекта «Биржевые люди». В серии интервью с профессиональными и частными трейдерами, инвесторами, менеджерами мы пытаемся показать наиболее интересные грани биржевого рынка. В этот раз гостем проекта стал главный трейдер по акциям одной из ведущих инвестиционных компаний России «Ренессанс Капитал» Алексей Бачурин. Представляем на ваш суд ПОЛНУЮ версию интервью.

Алексей Бачурин

— Как вы пришли в такую достаточно редкую профессию для России — «трейдер»?

— Думаю, в нашей стране, наверное, человек 10 в моей профессии (Ред. — смеется). Слово «трейдер» оно используется двояко: на интернет-форумах «трейдерами» себя называют люди, которые просто «колбасят» на брокерских счетах. На самом деле, это просто «игроки», «гэмблеры». Трейдер — это серьезная профессия. Примерно такая же, как юрист, менеджер по персоналу и т.д.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 45 )

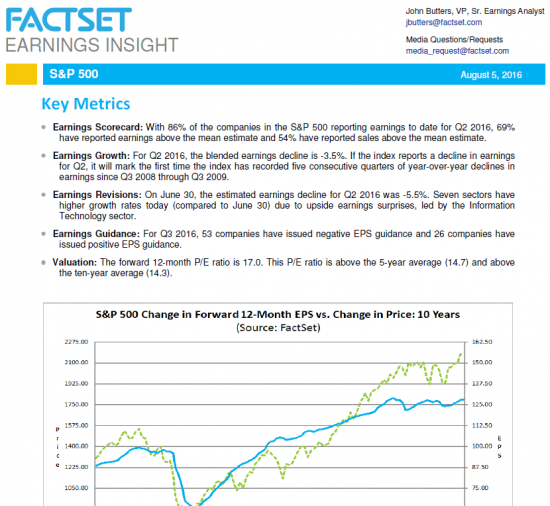

США: Корпоративные прибыли сокращаются пять кварталов подряд

- 08 августа 2016, 13:38

- |

Ситуация будет лишь ухудшаться — на третий квартал, даже ожидания экспертов пессимистичны. По году в целом FactSet ожидает сокращение — если прогноз оправдается, впервые с 2008-2009 падение будет иметь место два года подряд.

Ну и привет биржевым пузырям — коэффициент P/E сейчас близок к максимумам с 1976 года :-).

Полностью отчет можно скачать здесь 26 страниц

www.factset.com/websitefiles/PDFs/earningsinsight/earningsinsight_8.5.16/at_download/file

( Читать дальше )

Почему ВНЖ в обмен на недвижимость и инвестиции в ЕС это плохо.

- 06 августа 2016, 15:39

- |

Паспорт ЕС за инвестиции,

ВНЖ для финансово-состоятельных,

ВНЖ за покупку недвижимости.

Вся реклама сводится к простому действию: купи недвигу в какой-нибудь стране ЕС и будет тебе счастье, вернее ВНЖ ( вид на жительство). Для убедительности, вам расскажут, что цены упали на 50% и теперь самое время инвестировать… а то опоздаем.

Почему нас русских «разводят» на покупать недвижимость? Да все просто, само по себе, получение ВНЖ, это чисто бюрократический процесс. Надо собрать бумажки, и лично принести их в офис миграции. Если у вас все бумажки правильные, вы этот внж и так получите. И денег заплатите только за гос.пошлины. Если же вас втянуть в историю с недвижимостью, то поиметь на вас можно 20000-30000-50000-100000-500000 Евро, в зависимости от вашей доверчивости и тщеславности. А сколько вы готовы заплатить просто за консультацию что бы все сделать самому? Правильно, ничего, ну максимум 200 Евро! Как видите цифры заработка несоизмеримы, поэтому вас будут «иметь и иметь».

( Читать дальше )

КАК?

- 05 августа 2016, 15:19

- |

Я нашу серебренный крест и не когда его не снимаю. Причин для этого достаточно. подтверждение тому, значительное количество седых волос в мои 35.

Когда я смотрю на себя в зеркало, самому становиться не по себе, вреде 35, а седых волос… ДА и жизнь свою осматриваю назад, много мыслей возникает, что прорваться то я много где не должен был. А следовательно мои 35 это подарок с выше.

Все уже знают что я занимаюсь спортом. И вот когда потею, крестик мой, потеет со мной:) естественно, учитывая что он серебреный, идет химическая реакция и он темнеет, но просто темнеет а даже чернеет. Странное совпадение, но вместе с тем и у меня сейчас добавилось сложных обстоятельств. Так вот почему- то в этот раз очистить крестик было особо проблемно. И пока я его чистил, меня озарило.

Многие и не я один задавались вопросом, почему жизнь нас словно в стиральной машинке мотает? Иногда идет такая череда проблем, что кажется это не когда не закончится. И вот что я понял- Это Жизнь, в месте с Богом, меня отмывают от грязи в мыслях, в поступках в душе. Ей стремно, что я грязный в своих поступках и мыслях и как порог моих действий достигает этой темноты, когда кажется что все хорошо, то жизнь начинает меня отмывать и учить, что надо соблюдать божьи заповеди и быть чистым в помыслах и поступках, не забывать, что я живу не один и жить хорошо, хочу не я один. Наверно это и называется просветлением.

( Читать дальше )

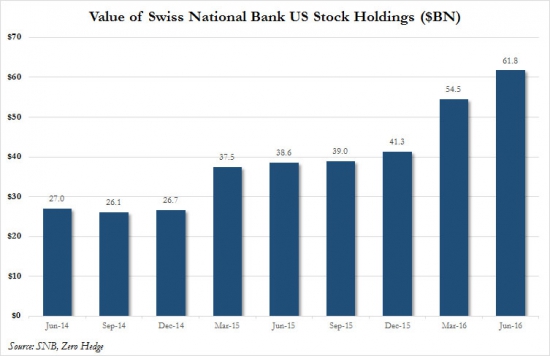

Нашли того кто покупал когда все продавали.

- 05 августа 2016, 12:16

- |

Во втором квартале этого года Национальный банк Швейцарии добавил в свой портфель акции американских компаний на сумму $7,3 млрд. Согласно форме 13-F этого банка, на его балансе находятся американские акции на рекордную сумму $61,8 млрд., что выше этого значения месячной давности в $54,5 млрд. Фактически, рост с декабрьского показателя в $41,3 млрд. до текущих значений означает, что вложения Швейцарского центробанка в американские акции выросли на 50% за первое полугодие текущего года.

Это лишь малая часть всех активов этого центрального банка, которые оцениваются CHF690 млрд. в форме инвестиций, номинированных в иностранной валюте, которые включают в себя и облигации, и акции.

( Читать дальше )

“зловещая” дивергенция между нефтью и акциями, WTI падает ниже $40

- 02 августа 2016, 13:39

- |

Что ж, события развиваются стремительно… нефть дошла до отметки $39,86…

Опять дежавю…

( Читать дальше )

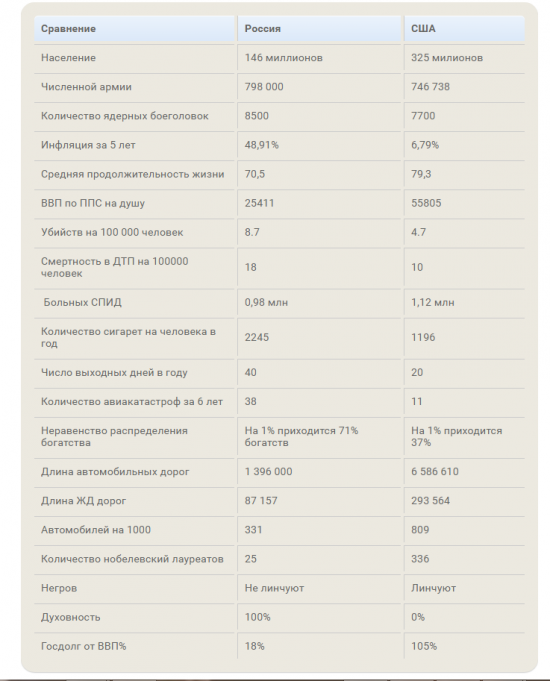

Россия против США. Сухие цифры. Никакой политики

- 01 августа 2016, 12:27

- |

Слабые желания приносят слабые результаты. Равно как небольшое количество огня дает небольшое количество тепла. Наполеон Хилл

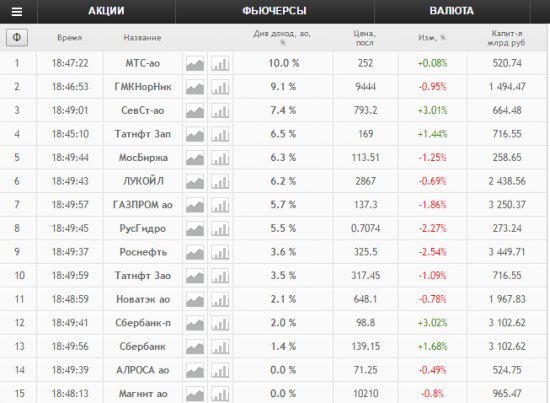

Самые лучшие котировки с Московской Биржи на смартлабе с 1 августа!

- 01 августа 2016, 00:41

- |

котировки можно вызвать командой Q в консоли.

Итак, с 1 августа 2016 вступил в силу мой договор с Московской Биржей, и теперь мне придется ежемесячно платить монополии за её популяризацию среди российских частных инвесторов:)

что мы сделали?

- котировки разных рынков Мосбиржи

- возможность сортировать котировки акций по любым параметрам

- возможность фильтровать котировки по: объему торгов, капитализации, сектору

http://smart-lab.ru/q/shares_fundamental/

Чтобы заполнять данные быстрее, нужен менеджер баз данных, на него денег пока нет.

Фундаментальная таблица например Газпрома выглядит так:

http://smart-lab.ru/q/GAZP/f/y/

На любой показатель можно ткнуть и посмотреть его в динамике:

http://smart-lab.ru/q/GAZP/f/y/MSFO/div_yield/

А можно нажать на значок, и построить таблицу всех компаний, отсортированную по любому фундаментальному показателю:

http://smart-lab.ru/q/shares_fundamental/MSFO/div_yield/

Я бы добавлял фундаментал компаний побыстрее, но к сожалению мне еще надо:

- перечитывать свою книгу в 4й раз, чтобы исправлять ошибки за редактором (писец ваще)

- готовить конференцию смартлаба 24 сентября=)

- вникать в обсуждение моего суда на смартлабе и фейсбуке)))

- ну и постоянно следить за ремонтом квартиры, который к счастью уже вот-вот закончится

Там ещё работы очень много, сделаем еще лучше.

Распродажа недвижимости

- 28 июля 2016, 15:03

- |

Крупный испанский банк Bankia продает более 5,9 тысяч квартир и домов, а также 950 других объектов (магазины, офисы, склады, участки земли) со скидкой в 40%

Источник http://www.elmundo.es/economia/2016/07/19/578e006646163f115f8b463e.html

Большинство из объектов находится в крупных городах, но квартиры по выгодным ценам можно найти и в глубинке. В частности, в Валенсии продается 2,3 тысячи домов и квартир, в Каталонии – 1,4 тыс., в Мурсии — 420, в Кастилие и Леоне – 380, в Андалусии – 270, а на Канарских островах — 250. Коммерческой недвижимости выставлено на продажу больше всего также в Валенсии — 370 единиц, в Каталонии — 140. На Канарских островах и в Кастилии-Ла-Манча — более чем по 90 активов, в Мадриде — 68.

Чем заканчивают трейдеры...многие трейдеры...

- 24 июля 2016, 17:19

- |

Недавно в личной беседе моему знакомому трейдеру рассказали вот такую вещь....

Я сам, можно так сказать, бывший трейдер. Сначала торговал руками на России, затем перешел на Америку, потом пришло осознание, что много руками не наторгуешь, и с друзьями открыл небольшую трейдинговую компанию, мы разрабатывали арбитражных роботов на российском рынке. Торговали исключительно на свои деньги. но в апреле-мае месяце этого года на рынке что-то пошло не так и мы слили все что заработали за 1,5 года. У меня возникло большое разочарование в трейдинге, хотя я за всю свою карьеру трейдера не слил ни копейки, но и не заработал вообще ничего как получается, то есть лет 5-6 прошло около нуля. И если бы я устроился на работу за 30.000 руб, то я бы в итоге получил бы в разы денег больше чем торгуя. В общем, сейчас, сижу около 2-3 месяцев в размышлениях чем бы заняться дальше.

С уважением...

Из этой истории я лично хочу сделать несколько выводов:

1. Трейдинг требует невероятной гибкости и готовности к любым поворотам рынка.

2. Трейдинг невероятно сложное ремесло, которое не гарантирует успеха, даже после многих лет упорного труда, идя в трейдинг нужно это четко понимать и осозновать и быть готовым признать поражение в определенный момент.

3. Трейдинг не прощает самоуверенности, а я думаю именно это произошло с данными трейдерами, ведь как еще объяснить тот факт, что они вовремя не остановили алгоритмы, которые начали активно сливать их капиталы.

4. Использовать различные неэффективности рынка неверно, потому что они в определенный момент времени могут подвести Вас, а вот если сделать упор на глубинное понимание рыночных процессов(для меня это взаимодействия объемов и уровней), такого с вами не произойдет, о чем в какой-то записи или видео говорил Mytrade и я лично именно с того момента лишний раз убедился, что искать неэффективности — это зря расходовать время.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал