Избранное трейдера Look De

Обзор DXY(индекса доллара)

- 02 ноября 2016, 15:59

- |

www.youtube.com/watch?v=I-sLY6x8Rbs

- комментировать

- 2 | ★1

- Комментарии ( 4 )

Кто такие "дивидендные аристократы"?

- 02 ноября 2016, 11:59

- |

Этот топик — так, вместо преамбулы. Анализ очередного «дивидендного аристократа» будет позднее сегодня.

«Дивидендные аристократы» — это бизнесы, которые удовлетворяют следующим критериям:

- входит в индекс S&P500

- 25 и более лет последовательного повышения дивидендов

- определенные требования по минимальному размеру и ликвидности

Чтобы бизнес платил увеличивающиеся дивиденды 25 и более лет подряд, он должен обладать серьезными длительными конкурентными преимуществами и иметь менеджмент, дружественный к акционерам, который уделяет особое внимание дивидендным выплатам.

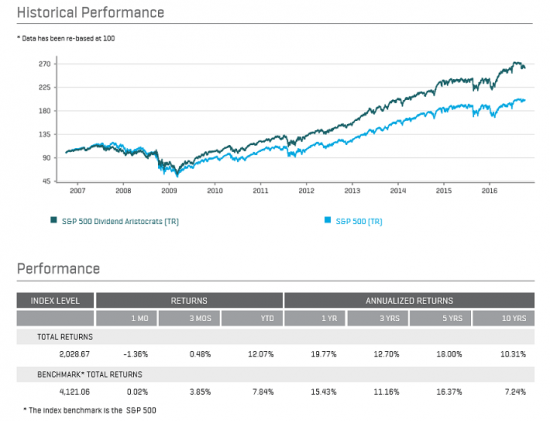

Как вы возможно ожидали, Индекс Дивидендных Аристократов (Dividend Aristocrats Index) переигрывал рынок в среднем на 3,1 процентных пункта в год за последнее десятилетие.

Интуитивно понятно, что с точки зрения здравого смысла бизнес, имеющий конкурентные преимущества и дружественный к акционерам менеджмент, будет переигрывать рынок в течение продолжительного времени. Выбор акций из дивидендных аристократов — это «скоростной путь» в инвестировании в высококачественные бизнесы дивидендного роста. Всего существует 50 дивидендных аристократов.

( Читать дальше )

Дивидендные аристократы: МакДональдс (MCD)

- 01 ноября 2016, 17:30

- |

McDonald’s Corporation (MCD) — один из самых больших корпоративных успехов в американской истории. Компания начала свой путь в 1954 году, когда Рэй Крок со своими братьями Диком и Маком основали McDonald’s System Inc. В настоящий момент Макдак имеет более 36000 точек более чем в 100 странах по всему миру. Рыночная капитализация составляет 95 млрд. долл. Макдак — высокорентабельный бизнес и возвращает акционерам большую долю прибыли каждый год. МакДональдс увеличивал дивиденды каждый год за последние 40 лет.

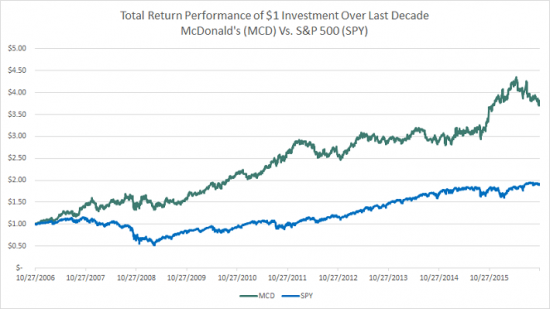

Доходность Макдака за последние 10 лет показана на рисунке ниже:

Как вы можете видеть, Макдак — отличная инвестиция за последние 10 лет. Это результат слаженной работы. Макдак управляется таким образом, чтобы увеличивать стоимость на акцию все время — в то же время выплачивая приличные дивиденды. В настоящий момент доходность составляет 3,4%. Далее в статье — инвестиционные перспективы акций Макдональдс в настоящий момент.

( Читать дальше )

10 месяцев промежуточные ИТОГИ

- 31 октября 2016, 18:52

- |

smart-lab.ru/blog/353940.php

smart-lab.ru/blog/350909.php

smart-lab.ru/blog/347289.php

Начало здесь

smart-lab.ru/blog/306916.php

smart-lab.ru/blog/313224.php

10 месяцев пролетели, сегодня массово выходят отчеты за 9 мес по РСБУ, ждем МСФО!

Хороший подарок к новогодним праздникам от ПРОТЕК в виде дивидендов 7,5руб/акция

По эмитентам:

Алросу жду выше 100рублей к концу года

Газпром на уровне 143-145, в дивиденды пока слабо верится 16-18р/на акцию

НМТП желательно без торможения пришел бы к 8,20 за бумагу

Распадская следующая цель 90, не думаю что к НГ исполнится!

ИнтерРАО к середине ноября ждем на 3,70 может чуток по выше

МТС возврат к 245р

Систему буду добирать, долю не добрал, как раз цена 19,1-18,4 приемлема

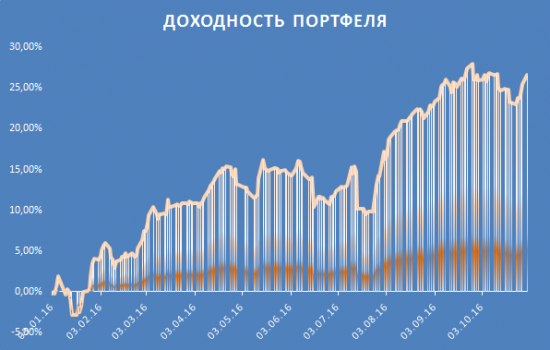

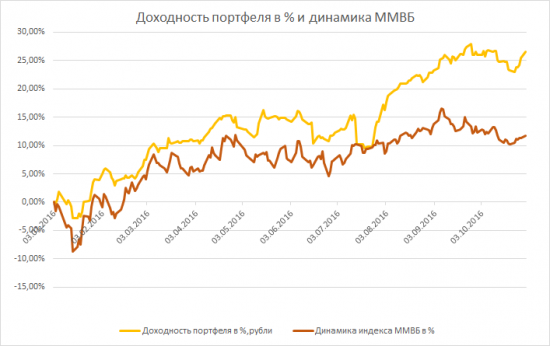

Итог по портфелю не печалит, и не радует!

Бумажный убыток/прибыль 26,58%( с учетом частичного НДФЛ)

Дивидендная доходность чистая 9,76%(ждем еще поступлений)

Всем отличной недели, профита!

Пусть не корректно сравнивать с ММВБ, все таки стимул!

Когда начнется обвал РТС

- 31 октября 2016, 18:08

- |

На данный момент, мы начали движение в последней 5-ой волне, которая является клином (конечная диагональ). По-сути, данное обновление является подтверждением предыдущего. С точки зрения волнового анализа все предопределено и в долгосрок ожидаем глубокое падение. (прогноз сделанный почти год назад).

Уже сейчас, на фоне крепкого рубля, растущей нефти, многие ожидают окончание «смутного времени». Однако это иллюзия, цикл повторяется, достаточно вспомнить какие были настроения в 2014 -м и 2015 — м. Считаем, что для «полного вставания с колен» нам нужно доделать поставленные цели как по индексу, так и по рублю. Волновой анализ и математика (фибоначчи), позволяют увидеть будущее, в которое верится с трудом, и что является фантастикой для аналитиков «новостного потока». А мы вступаем в самую интересную фазу для любителей Эллиотта, когда все экономисты, эксперты, " домашние аналитики" говорят в один голос, считая обратное мнение абсурдным.

Более подробно: elliotwave.org

В чем сила, брат?

- 30 октября 2016, 17:30

- |

Я вот думаю, что сила в правде: у кого правда, тот и сильней."

Аннотация поста: показать мелочность людишек.

Не далее как в прошлое воскресенье мы с женой поехали на дачу. Как всегда, купили билеты на электричку.

Я через автомат, жена через кассу. Билеты купили туда и обратно.

На станции назначения я всегда сажусь в электричку на платформу через дырку в заборе. НЕ потому что нет билета, а потому что при переходе через турникет нужно будет подняться на переход (это примерно третий этаж) и потом с него спуститься на платформу.

А мне, как пожившему человеку, это тяжело с грузом примерно кг десять ( надо же увести домой урожай с грядок). Мне через дырку удобно, но я отдаю отчет, что менее безопасно.

И вот я в прошедшее воскресенье стою уже на платформе, жду электричку в сторону дома. А жены все нет. Я уже забеспокоился. Но вот она появляется и говорит мне, что ей пришлось купить новый билет. Так как старый был только в одну сторону.

( Читать дальше )

Не о текущем моменте

- 30 октября 2016, 16:19

- |

Примерно последние полгода наблюдается процесс «превращения» бывших спекулянтов в долгосрочных инвесторов. Поиск инвестиционных идей выходит из узких границ локального рынка и перекидывается на самый ликвидный, большой и с самой богатой историей рынок – американский. Теперь даже российские управляющие компании предлагают инвестировать своим пайщикам в акции американских компаний, создавая разные фонды от специализированных (например, инвестиции в акции технологического сектора) и заканчивая общими фондами типа – «акции Мира», предлагая уникальные методики анализа и отбора акций в состав таких фондов. То есть, такая УК хочет поконкурировать с местными американскими игроками, используя свой локальный опыт управления активами. Насколько он будет успешным покажет время, но это напоминает поведение российских компаний, например, металлургического сектора, акционеры которых решили в 2008 году выйти за пределы российского рынка и купить активы в США. Причем сделали это очень талантливо – прямо на пике рынка. Чем эта история закончилась хорошо известно. Аналогично поступают российские портфельный инвесторы в лице УК, которые на пике рынка 2016 года создают фонды для инвестирования в рынок акций США. Также предлагаются различные идеи во что инвестировать на американском рынке лет так на 10, чтобы получить кратный рост своих инвестиций.

( Читать дальше )

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

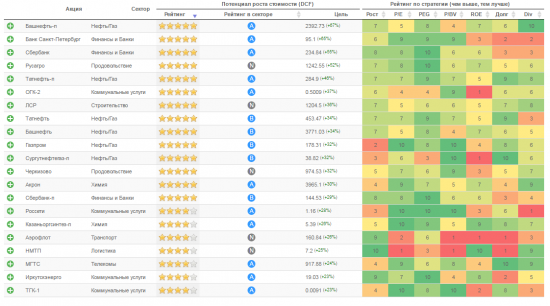

Анализ акций для активного управления портфелем

- 26 октября 2016, 17:04

- |

Формирование инвестиционного портфеля — творческий процесс, который, как правило, начинается с определения цели, понимания рисков и разработки инвестиционной стратегии. Стратегия основывается на распределении капитала между классами активов и выборе различных инструментов в рамках этих классов.

Управление портфелем в рамках стратегии может быть пассивным, то есть его структура должна повторять какой-то индекс, либо активным, когда управляющий увеличивает доли отдельных инструментов, ожидая получить доходность лучше бенчмарка. Мы предлагаем инструмент анализа российского рынка акций, который должен помочь в выборе бумаг при активном управлении.

Сравнительные показатели (рейтинг по показателям)

Среди множества стратегий выбора перспективных акций, наиболее популярными из-за простоты (на первый взгляд) являются те, что основываются на индикаторах и их сравнении для разных компаний. На наш взгляд на такие индикаторы удобней и правильней смотреть не в абсолютном, а в относительном выражении, поэтому в нашей таблице они будут иметь оценки от 1 до 10, где 10 будет означать, что компания по показателю попадает в 10% лучших, 1 — в 10% худших. Описание и методологию расчета вы можете посмотреть на нашем сайте в внизу.

( Читать дальше )

Недооцененные акции российских компаний: обзор ОМПК

- 25 октября 2016, 20:31

- |

В сегодняшнем обзоре разберем акции компании ОМПК или Открытое акционерное общество Останкинский мясоперерабатывающий комбинат:

Как всегда анализ начнется с разбора мультипликаторов. Изначально данную компанию я нашел благодаря функции поиска недооцененных акций, позже уже из этого списка разбирал компанию в отдельности.

Итак, 1. Мультипликаторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал