Избранное трейдера DM88

Фьючерс RVI с уменьшенным номиналом!

- 16 апреля 2015, 17:38

- |

Сегодня на срочном рынке Московской Биржи начал торговаться новый фьючерс RVI с уменьшенным номиналом!

По RVI-5.15, ГО = 2 302,26; Вега = 100 пунктов.

Теперь возможностей хэджирования стало больше!

К примеру, в ближайшей серии опционов RTS с помощью одного, либо двух фьючерсов RVI захеджировать вегу стрэддла следующей серии опционов RTS.

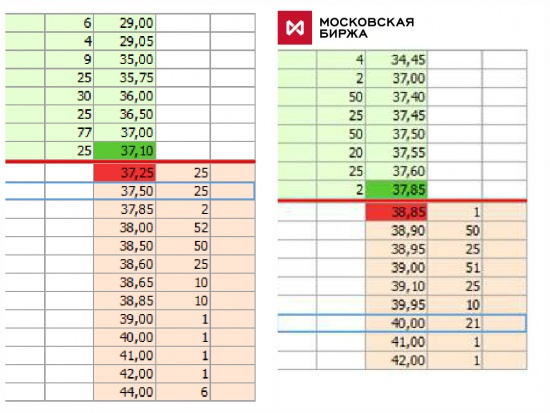

Маркет-мейкеры по инструменту: ПАО «Бест Эффортс Банк», ОАО ИФ «ОЛМА», ОАО ИК «ЦЕРИХ Кэпитал Менеджмент», ОАО «ИК „Ай Ти Инвест“ — поддерживают котировки объемом 25, спрэдом 1,5.

- комментировать

- 35 | ★10

- Комментарии ( 9 )

Биржа начинает торги недельными опционами

- 16 апреля 2015, 16:38

- |

Московская биржа допускает к торгам на срочном рынке недельные опционы на фьючерс на Индекс РТС. Инструменты начнут торговаться 17 апреля, первая экспирация состоится 30 апреля 2015 года.

«Недельные опционы позволят участникам гибко реагировать на краткосрочные изменения цены базового актива, их появление на рынке расширит линейку инструментов для построения торговых стратегий, связанных с волатильностью», – отмечает управляющий директор по срочному рынку Московской биржи Кирилл Пестов.

Оригинал:

http://moex.com/n9260/?nt=106

Вторая важная новость:

Вкратце — мы учли полученный фидбек по росту ГО перед экспирацией… И к следующей экспирации изменим механизм повышения ГО, чтобы оно не было таким скачком и было не таким большим.

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

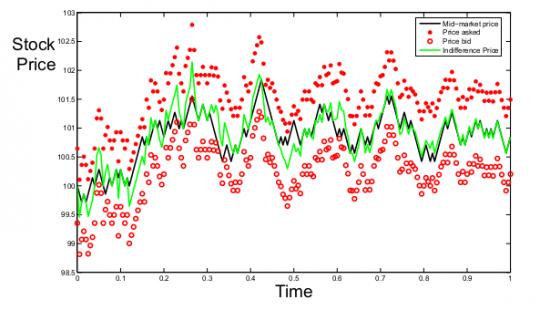

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал