Избранное трейдера Игорь Димов

Собрать индекс самому из отдельных акций vs. купить фонд. Ч.2 - составляю собственный индекс

- 28 октября 2021, 14:49

- |

Всем привет!

Продолжаю изучать тему, как лучше вкладываться в российский рынок — через покупку фондов или отдельными акциями.

Основные минусы покупки через фонды — комиссия за управление фондов платится в любом случае и вы вынуждены стать владельцем всех бумаг, которые входят в индекс.

Более подробно плюсы и минусы я разбирал в первой части статьи.

Сейчас еще покумекал немного и вот, к чему я пришел:

1. На ИИС (второй) буду покупать только фонды, так как его рано или поздно придется закрывать и лучше сразу минимизировать налогообложение (подробнее способы я описывал здесь) — если вкратце, льгота на долгосрочное владение на ИИС не распространяется, поэтому при закрытии имеет смысл не продавать активы, а переносить их на обычный брокерский счет — а брокер берет за это плату отдельно за каждую позицию. Естественно перенести 3-4 фонда дешевле, чем 3-4 десятка бумаг разных эмитентов.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 19 )

Акции vs облигации. Альтернатива или союз?

- 28 октября 2021, 12:27

- |

Частый вопрос начинающего инвестора: «Зачем нужны облигации с их крохотной доходность 6-8% в год? Ведь если учесть реальную инфляцию, то в лучшем случае они дают доход +2%, а то и вообще отрицательный».

Такой вопрос корректен, но не полон. И чтобы на него ответить полностью, необходимо посмотреть на инвестиции шире, а не только через призму ожидаемой доходности.

Свой ответ я начну с наглядной литературной параллели, а потом приведу конкретный пример с графиками и пояснениями.

Представьте, что вам нужно из пункта А попасть в пункт Б. Существует две дороги. Одна из них быстрая, другая медленная. Быстрая лежит по опасному маршруту: через реки, горы, глубокие ущелья, там много ветров, местами изнуряющая жара, и даже есть место, где извергается вулкан. Дойти можно быстро, но очень велик шанс погибнуть по пути. Второй путь лежит по комфортной дороге, там существенно меньше спусков и подъемов, есть мосты, ограждения чтобы не упасть, климат мягкий. Идти по нему дольше. Но самое интересное, что обе эти дороги где-то расходятся, где-то сходятся ближе, и иногда пересекаются. Вы же можете выбрать в менее опасных местах быстрый маршрут, а в более опасных – медленный. Тогда вы доберется до пункта Б не так быстро, чем по пути с огромными опасностями, но и не так медленно, чем по комфортной дороге. Кроме скорости, самым важным будет являться тот факт, что шансы добраться до пункта Б живым на таком смешанном маршруте возрастают непропорционально больше, чем падает скорость на быстром пути…

( Читать дальше )

Обзор портфелей PRObonds (доходности 11,5-12,0%). Снижаемся вслед за рынком облигаций

- 28 октября 2021, 08:11

- |

Годовые доходности публичных портфелей PRObonds (за последние 365 дней) заметно снизились. Результат портфеля ВДО PRObonds #1 упал до 11,5%, смешанного портфеля #2 – до 12%. Снижение широкого рынка облигаций на фоне высокой инфляции и роста ключевой ставки добралось и до высокодоходного сегмента.

( Читать дальше )

По золоту такая картина, пересечение локальной линии тренда с долгосрочной на 1821.70$, цель выше, как минимум выбить стопы медведей над 1836$.

- 28 октября 2021, 00:09

- |

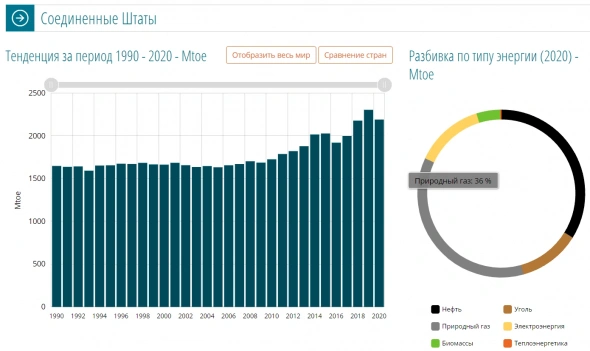

Газ в ближайшие 10 лет. Энергетический кризис сегодня - это еще даже не разминка.

- 27 октября 2021, 20:28

- |

хочу поделиться интересными данными по природному газу.

1. Разведанные запасы газа в США составляют 12,9 — 13,5 трлн кубометров газа

Мировые запасы природного газа

2. Добыча природного газа в США составляет более 900 млрд кубометров газа в год

Список стран по добыче природного газа

3. Получается, что США текущими темпами сможет еще добывать газ на своей территории 13-15 лет.

4. Причем газ составляет 36% энергобаланса США, как видно из графика, производство энергии в США растет:

5. Альтернативный сценарий:

— новые технологии позволят разрабатывать ранее нерентабельные запасы

— открытие новых супер месторождений газа в США

( Читать дальше )

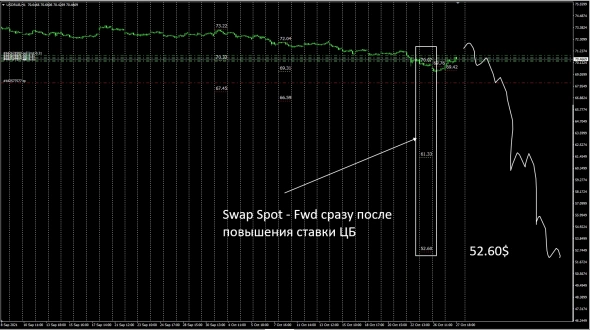

Повышение ставки +75 б.п. — это жестко

- 27 октября 2021, 14:20

- |

В пятницу 22 октября Банк России удивил консенсус и повысил ставку на 75 б.п. с 6,75 до 7,5%. При этом сохранился ястребиный сигнал. Нам о таком шаге говорил один индикатор, но логика отказывалась в него верить. Поэтому мы удивились тоже.

Это заседание было опорным. На опорных заседаниях ЦБ представляет свой среднесрочный прогноз по разным экономическим показателям. Предыдущий прогноз был представлен на заседании 23 июля.

Сегодня мы посмотрим, что изменилось за эти 3 месяца. Узнаем о причинах этих изменений. О том, что нас может ждать в будущем. И попробуем разобраться с тем, когда можно покупать длинные ОФЗ.

Что изменилось в прогнозах?

Начнем с главного.

- Средняя ключевая ставка в 2022 году повышена до 7,3-8,3% с 6,0-7,0% в июле. Это существенное повышение, которое показывает, что ставка может быть выше 8,5% в 2022 году. Но мы не ждем, что она будет выше 8,5%.

- Средняя ключевая ставка с 25 октября и до конца 2021 года — 7,5-7,7%. Этот диапазон говорит нам о том, что +100 б.п. на следующем заседании 17 декабря не исключено. Т.е. мы можем увидеть уже в декабре ставку 8,5%. А могут оставить на 7,5%.

( Читать дальше )

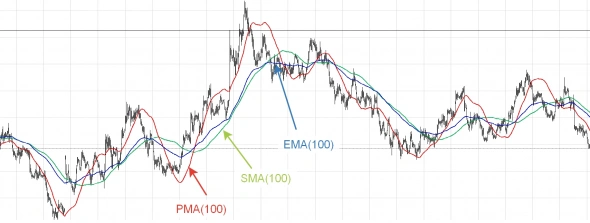

Новая СуперСкользяшка (PMA). Такой еще не было.

- 27 октября 2021, 11:48

- |

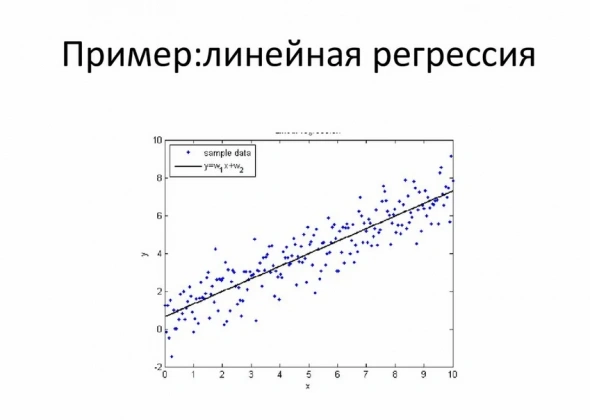

Хочу сделать презентацию своей идеи, которая переросла в индикатор скользящей средней, построенной на основе линии линейной регрессии (ЛЛР). Код индикатора в конце поста.

Вот как эта скользяшка(PMA) выглядит рядом с SMA и EMA. Периоды построения у всех одинаковые.

Изначально была идея такая- взять ряд данных (цена Close) на каком-то участке, построить по этим данным линию линейной регрессии. ЛЛР строим следующим образом. По оси Y будут цены Close, по оси X будут порядковые номера баров. Угловой коэффициент (A) и коэффициент смещения (В) простой линейной регрессии y=A*x+B можно найти с помощью метода наименьших квадратов.

( Читать дальше )

Ядерные микрореакторы - энергетика будущего ? Альтернатива ТЭЦ ?

- 27 октября 2021, 08:55

- |

В условиях энергетического кризиса, ускоряется разработка альтернативных источников энергии. Чтобы энергетический кризис не повторился, ведётся финансирование проектов «зелёной» энергетики. Ядерная энергетика — одна из «зеленых» альтернатив ископаемым видам топлива.

Для колонизации Марса, в компании SpaceX было создано отделение для проектирования автономных энергетических систем на базе компактных ядерных реакторов. Работавшие там инженеры уволились и основали свою компанию под названием Radiant.

Недорогой и компактный реактор мощностью до 1 МВт. использует топливо разработки самой компании, которое исключает риск расплавления, так как выдерживает более высокие температуры, чем обычные ТВЭЛ. Альтернатива дизельным генераторам.

Устройство спроектировано таким образом, чтобы поместиться в грузовом контейнере, — его можно легко транспортировать по воздуху, на корабле или наземным транспортом.

Энергоноситель — гелий, так как это исключает риск коррозии, а в случае утечки не будет вреда для окружающей среды.

( Читать дальше )

Нейросеть выбрала лучшие акции

- 26 октября 2021, 18:04

- |

VIPS, оптимальная цена для покупки — 12.24$. Цель — 13.1738$. Вероятность роста 74.8%

SIG, оптимальная цена для покупки — 89.43$. Цель — 96.7571$. Вероятность роста 71.9%

MSTR, оптимальная цена для покупки — 743.16$. Цель — 800.8086$. Вероятность роста 69.5%

Результаты поста от 2021-09-28

ACH, купили по 18.85$. Продали 26 октября по 17.335$. Итоговый процент -8.04%

SEDG, купили по 270.61$. Продали 12 октября по 288.1891$. Итоговый процент +6.5%

AA, купили по 50.39$. Продали 15 октября по 54.8991$. Итоговый процент +8.95%

Итого: из 3 сигналов 2 оказались верными.

Что это такое? || Отчет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал