Избранное трейдера Игорь Димов

Парадоксы замещающих облигаций

- 02 февраля 2023, 04:33

- |

Всем привет!

Замещающие облигации — довольно новое явление для нашего и, видимо, для мирового фондового рынка. Во всяком случае, мне не удалось найти какие-либо аналоги. И в условиях нарастающего и, между прочим, прогнозируемого нашими финансовыми властями, дефицита бюджета и вводимых ограничений на оборот доллара и евро, мне кажется, всем становится очевидно, что такой прокси-долларовый инструмент может занять достойное место в портфелях отечественных инвесторов.

Но, наблюдая за корелляцией курса доллара к рублю и стоимостью таких облигаций, наткнулся на один парадокс, который хотел бы разрешить с вашей помощью. При росте курса доллара до 70+ р., как сейчас, увеличивается количество заявок на продажу и, соответственно, стоимость бумаг в процентах, падает. Объяснить для себя могу только одним — давлением спекулянтов, которые купили эти облигации при курсе доллара в 68 р. и продающих сейчас по 70 р. за доллар.

При этом стоимость каждой бумаги в рублях остается прежней, для выпуска «Газпром ЗО29-1-Д», нпример, она колеблется около 55 000 р., а доходность в процентах, соответственно, растет. То есть для спекулянтов, получается, то на то и выходит. Парадокс?

( Читать дальше )

- комментировать

- 5.4К | ★7

- Комментарии ( 39 )

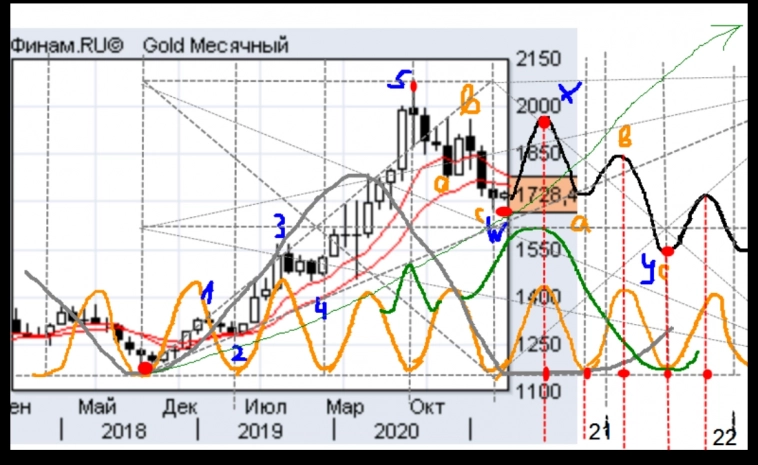

230129. ЗОЛОТО.

- 01 февраля 2023, 14:11

- |

РЕМ: перепост за воскресенье

.

РЕМ: ЗОЛОТО.

.

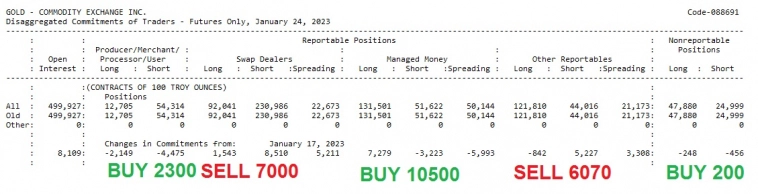

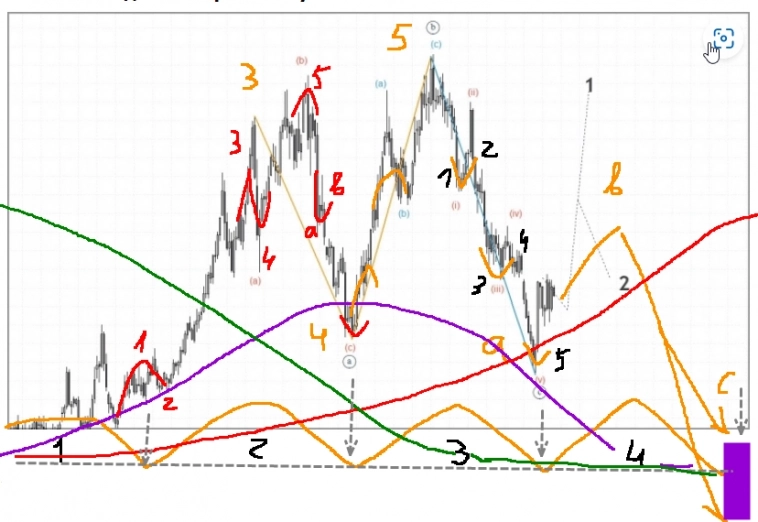

В золоте завершилась 8-я неделя непрерывного бычьего тренда.

Фонды, как дятел, продолжают непрерывно покупать.

Суммарно уже 3 месяца роста с 3 ноября 2022, (от 1616), когдани один трейлинг стоп не пострадал.

Безумная возможность профита дляпирамидинга по тренду.

.

Парадокс ситуации заключается в том, что сами Фонды создавая тренд,

( Читать дальше )

Закрытие ИИС с переносом ценных бумаг: как это работает и почему это важно

- 01 февраля 2023, 10:49

- |

По состоянию на начало 2023 года, гражданами РФ открыто 5,2 миллионов индивидуальных инвестиционных счетов. Интернет насыщен информацией о том, как и зачем необходимо открывать ИИС. Но очень мало кто пишет о том, как можно грамотно закрыть ИИС — а здесь тоже есть ряд особенностей, которые могут позволить вам сэкономить несколько десятков тысяч рублей на налогах. Об этих особенностях сейчас и расскажу.

Я закрыл ИИС после 4 лет использования. Почему?

Я открыл ИИС на рубеже 2018 и 2019 годов и каждый год получал налоговый инвестиционный вычет в размере 52000₽. Моя стратегия на фондовом рынке предполагает покупку как российских, так и американских акций.

Мой портфель акций по состоянию на 01.02.2023 — часть из них хранилась на ИИС

Но в начале марта 2022 года произошли неприятные события, связанные с отключением части российской инфраструктуры хранения ценных бумаг от внешнего мира. Ситуация усугубилась тем, что мой ИИС открыт в «Открытии», и против этой финансовой группы введены блокирующие санкции США и Евросоюза, сделавшие дальнейшее операции с иностранными бумагами на счетах в «Открытии» невозможными.

( Читать дальше )

Сделали таблицу котировок бондов в юанях

- 31 января 2023, 07:59

- |

Котировки российских корпоративных облигаций в юанях

Сейчас выглядит так

Кстати, вопрос:

Под каждого эмитента облигаций у нас создан отдельный форум, например форум облигаций Роснефти.

Как вы думаете, для юаневых облигаций Роснефти нужен отдельный форум или оставить тот же самый?

Как происходит ценообразование замещающих облигаций, торгуемых в рублях, номинированных в $? Рублёвая стоимость меняется ежесекундно вместе с курсом $ на бирже или зафиксирована по курсу ЦБ?

- 30 января 2023, 19:29

- |

- ответить

- 185 |

- Ответы ( 1 )

Перспективные идеи на российском рынке - Промсвязьбанк

- 30 января 2023, 16:38

- |

«Сбер» (+45%). Прибыль компании по итогам 2022 года составила 300 млрд руб., что позволит вернуться к выплатам дивидендов. Это должно стать ключевым триггером для роста акций в 2023 году.

«Магнит» (+48%). Демонстрирует эффективность бизнеса и защищенность от санкций, ждем возвращения к выплате дивидендов. На наш взгляд, акции компании являются лучшим выбором среди бумаг российских ритейлеров.

ММК (+32%). ММК — один из наиболее ориентированных на внутренний рынок сталелитейщиков (около 3/4 продаж). Следовательно, продажи компании должны быть в меньшей степени подвержены рискам нестабильности на экспортных направлениях. А недавнее увеличение экспортных цен на 10% н/н дает внутренним ценам на сталь потенциал к росту.

«НОВАТЭК» (+57%). Планы по реализации СПГ-проектов сохраняются. Компания выигрывает за счет высоких цен на газ и стабильности сбыта. Компания регулярно выплачивает дивиденды, в периоды низких цен проводит обратный выкуп.Промсвязьбанк

«Полюс» (+32%). Высокие цены на золото, которые будут расти в 2023 году, позволяют компании продавать его на экспорт даже с дисконтом, и при этом не ощущать каких-либо проблем с денежными потоками

чтобы не уставали глаза

- 30 января 2023, 10:40

- |

2. Некоторые светодиодные и другие лампы в комнате реально выжигают чувствительные глаза. Поэтому лампы накаливания лучший вариант, а лучше конечно естественный свет.

3. В мониторах должна отсутствовать широтно-импульсная модуляция (шим или pwm).

4. Пялиться весь день очевидно вредно даже в лучшие мониторы, даже просто сидеть долго пипец как вредно.

Эти 4 пункта то что сильно влияет, а дальше уже пункты опциональные.

( Читать дальше )

Преимущества и недостатки пирамидинга в трейдинге

- 29 января 2023, 15:47

- |

Пирамидинг — это торговая стратегия, которая предполагает увеличение выигрышной позиции за счет увеличения размера сделки по мере движения рынка в желаемом направлении. В этой статье мы обсудим преимущества и недостатки пирамидинга в торговле.

Преимущества:

- Увеличение прибыли: пирамидинг позволяет трейдерам захватить большую часть прибыльного тренда, что потенциально приводит к увеличению прибыли.

- Снижение риска: Увеличивая выигрышную позицию, трейдеры могут снизить свой общий риск за счет уменьшения размера своей средней убыточной сделки.

- Улучшенное соотношение риска и прибыли: пирамидинг может улучшить соотношение риска и прибыли в сделке, поскольку трейдеры могут увеличивать размер своей позиции по мере того, как рынок движется в их пользу.

Недостатки:

- Повышенная волатильность: пирамидинг может привести к увеличению волатильности на счете трейдера по мере увеличения размера позиции.

- Больший эмоциональный стресс: Увеличение выигрышной позиции может создать чувство чрезмерной уверенности, что может привести к импульсивным сделкам и большему эмоциональному стрессу.

- Риск выбора времени: пирамидинг требует от трейдеров точного выбора времени, поскольку увеличение убыточной позиции может быстро свести на нет прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал